低硫燃油来了,了解一下

低硫燃料油上市品种类别 低硫燃料油期货LU上市时间 2020年6月22日于上海能源中心INE挂牌交易适当性 满足特定品种交易适当

低硫燃料油上市

品种类别 低硫燃料油期货LU

上市时间 2020年6月22日于上海能源中心INE挂牌交易

适当性 满足特定品种交易适当性要求(同PTA、铁矿石、20号胶)

交易所保证金 每周一至周五,09:00-10:15、10:30-11:30和13:30-15:00连续交易时间,每 周一至周五21:00-23:00。

涨跌停板 ±13%

当前燃料油市场环境的特点

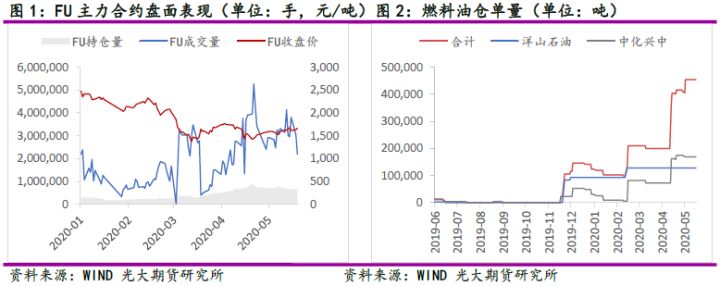

在今年新冠肺炎疫情和油价暴跌的背景下,燃料油合约不出意外跌出新水平。4月底以来,燃料油价格跟随油价一路回升,市场抄底情绪浓厚。从基本面来看,供应方面,自3月以来,西半球至东半球的套利窗口关闭,4月来自西半球的套利船货从3月的350-400万吨下降至300-350万吨左右。尽管东西半球套利活动受阻,新加坡与国内的内外盘套利却十分活跃。由于前期油价暴跌,陆上库存告急,浮仓囤油需求的增加导致运费飙升,推升了内外盘(FU与新加坡纸货掉期)价差,使得内外盘套利者纷纷入场,4月份至今,燃料油仓单注册量大幅增加,截至5月26日,当前仓单量已达454040吨。

近期运费虽然已经回落至暴涨前的正常水平,但是按照国内燃料油到港成本公式:((新加坡FOB价+12)*美元兑人民币汇率+15.5,“12”代表运费,“15.5”代表港杂费)来计算,当前内外盘价差仍然很大。截至5月26日,新加坡现货对FU2009的基差仍有-200元/吨左右的水平,这说明尽管运费大幅回落使得内外盘价差收窄,但是进口依然有利可图,那么预计未来仓单量很有可能会进一步增加。据了解,受到高进口利润的吸引,近期陆续还有10多万吨仓单将注册。此外,在当前库容已经很紧张的情况下,不排除后续交易所继续提升仓储费的可能。

需求方面,自IMO2020正式实施以来,高硫燃料油作为船燃需求量大减。根据新加坡海事港务局公布的数据显示,2020年1月至4月,新加坡港口船用油销量总计1365万吨,其中,LSFO 380CST的销量为819.21万吨,占比达到60%;MFO380CST的销量为250万吨,占比仅为18%。而此前新加坡船用油销量基本以MFO 380CST为主,IMO2020使得高硫船燃的份额下降超过80%。根据舟山港的数据显示,今年第一季度舟山保税油供应量为99.31万吨,按照新加坡高硫船燃下降比例类推,每个月国内高硫船燃的需求量将仅为4-5万吨左右。国内不像中东地区利用高硫燃料油发电;并且,目前燃料油的仓单大都是调和出来的,不是直馏油,时间长了会出现分层,炼厂难以接货进行二次加工。那么问题来了,如果仅仅靠微薄的船燃需求,届时国内大量的仓单将很难消化,这将对FU2009合约造成不小的压力。

低硫燃料油合约即将上市将给市场带来怎样的影响?

2020年5月22日,上海国际能源交易中心发布公告就低硫燃料油期货合约及相关规则公开征求意见。本次征求意见的低硫燃料油期货合约,将继续沿用上期能源“国际平台、净价交易、保税交割、人民币计价”的交易模式,并全面引入境外交易者。

根据征求意见稿,低硫燃料油期货合约交易单位为10吨/手,最小变动价位为1元/吨,涨跌停板幅度为不超过上一交易日结算价±5%,最低交易保证金为合约价值的8%,交割单位为10吨,合约月份为1-12月。与上期所燃料油期货合约相比,上期能源低硫燃料油期货合约在交割品级、质量标准、运行不同阶段的持仓限额、标准仓单有效期、交易代码等方面均存在差异。

2019年以来,为了应对IMO2020的实施,我国燃料油生产转型加速,低硫燃料油生产初具规模。据隆众资讯数据统计,国内一季度低硫船燃产量为90万-100万吨,3月份在疫情影响下仍达到54万吨。据国家海关数据统计,2020年4月我国燃料油产量308.7万吨,同比增加88%,环比增加27%,低硫燃油产量开始发力;4月我国共进口燃料油109.71万吨,环比增加14.8%,同比大跌35.08%,低硫产量有效替代了部分进口量;4月我国出口燃料油146.65万吨,环比大涨32.71%,同比暴涨76.6%,随着国内沿海炼厂开始规模化生产低硫船燃,受益于优质资源的短距离供应,我国主要港口的低硫船燃价格已持平或低于新加坡,在市场份额竞争上或能取得有力位置,支撑4月我国燃料油出口量环比大涨。

其中,今年以来一系列利好政策的出台也起到了相当的鼓励作用。2020年1月22日,财政部出台退税政策,表示自2月1日起,对国际航行船舶在我国沿海港口加注的燃料油,实行出口退(免)税政策,增值税出口退税率为13%。4月23日,商务部海关总署发布第一批1000万吨的低硫燃料油出口配额。这一系列政策的发布使得国内低硫燃料油产能得到进一步释放。据相关报道,2020年中石化和中石油炼厂低硫燃料油规划产能为1400万吨,加上中海油、中化和浙石化等炼厂,预计国内低硫总产能将超过1600万吨,有望实现自给自足,改变国内保税船燃一直依赖进口的局面,增强在国际燃料油市场上的话语权。

在国内低硫燃料油市场蓬勃发展的当下,低硫燃料油合约的推出将给予市场参与者完全匹配的期货工具防范风险,更好地满足产业链企业的风险管理需求,并有助于构建清洁低碳、安全高效的能源体系。

新增的交易机会

近期燃料油市场跟随油价一路走强,持仓和仓单量创历史新高。在4月30日上海期货交易所发布公告提高燃料油仓储费为人民币3元/吨•天之时,FU2009-2101价差已走扩至约-300元/吨左右的无风险正套水平,随后一路收窄,市场抄底情绪浓厚。但是,在当前进口利润仍然居高不下的情境下,预计短期内仓单量有望进一步增加,据了解,受到高进口利润的吸引,近期陆续还有10万多吨仓单要注册。此外,在当前库容已经很紧张的情况下,不排除后续交易所继续提升仓储费的可能;如果仅依靠国内每月4万吨左右的高硫船燃需求,如此大量的仓单将很难消化,这将对FU2009合约带来较大压力,FU2009-2101或将再次走扩至无风险正套水平,建议关注FU2009-2101价差反套机会。

展望未来,即将上市的低硫燃料油合约将给广大投资者带来更多的选择,为国内相关企业提供更完善的风险防范工具,降低高硫合约的投机度,并且高低硫合约并行也将为市场参与者提供高低硫价差等多元化的交易机会。

免责声明:本报告的信息均来源于公开资料,我公司对这些信息的准确性和完整性不作任何保证,也不保证所包含的信息和建议不会发生任何变更,报告仅面向我公司客户中的专业投资者客户。我们已力求报告内容的客观、公正,但文中的观点、结论和建议仅供参考,报告中的信息或意见并不构成所述品种的操作依据,投资者据此做出的任何投资决策与本公司和作者无关。