甲醇下半年价格预计N形波动

作者:一德智行投研团队文章发布时间:2018年7月19日2018年上半年,甲醇期货和现货价格呈现宽幅振荡格局。究其原因,在于业内人士对供需

作者:一德智行投研团队

文章发布时间:2018年7月19日

2018年上半年,甲醇期货和现货价格呈现宽幅振荡格局。究其原因,在于业内人士对供需端口的动态预期解读不同。而下半年,新增产能陆续投放,沿海高价持续刺激内地生产,三季度沿海库存进入增长周期,甲醇价格预计在冲高后振荡回落。另外,四季度,随着环保措施的落地,下游产业利润修复,甲醇市场反弹概率较大。

部分装置计划年底投产 行业开工率已经回升

- 555万吨新产能有待释放

2017年,我国甲醇新增产能为467万吨,年增长率为4.32%。一方面,受国内供给侧改革影响,环保力度加强,高污染、低功效落后产能逐步淘汰,产能增速放缓;另一方面,国内甲醇产能体量基数变大,故增速下降。

2018年,上下游均有新装置计划投产,涉及产能775万吨,西北、东北、山东、安徽均有新增。其中,安徽昊源、鲁西化工、延安能化为烯烃一体化配套装置。数据显示,上半年投产的产能为220万吨,下半年还有 555 万吨的产能计划投产。到年底,甲醇装置总产能接近 8600万吨,但考虑到部分装置投产节点设在四季度末,其产品释放对市场产生作用的时间将推迟至2019年。此外,“打赢蓝天保卫战三年行动计划”环保政策出台,冬季限产预期下,产能又将收缩。

- 西北地区开工率提升

开工率的高低直接反映出企业生产经营现状的好坏,预期开工率提高或下降可以明确未来一段时间供应是增加还是减少,进而通过与需求对比推演出该产品的价格走势。

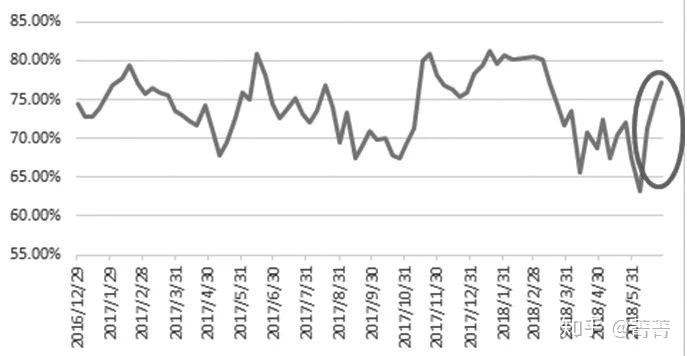

不同时段,甲醇装置有效开工率有不同表现。年初,冬季限产结束,川渝地区部分气头装置重启,开工率提升。进入3月,全国范围内甲醇装置进入春季检修阶段,开工率大幅下滑,市场货源紧张,加上年前开始的为期近3个月的主产区排库,库存降至历史低位,甲醇价格触底反弹。5月以来,检修装置陆续重启,开工率逐步回升。截至7月19日,甲醇装置有效开工率为67.02%,较6月初提高近5.5个百分点,较2017年同期下降1.3个百分点。其中,西北地区甲醇装置开工率为74.25%,较6月初提高约11个百分点。西北地区开工率提升预示着后期货源有保障。

图为西北地区甲醇装置开工率

下半年进口量略有增加 三季度步入累库周期

- 国际市场装置运行较为稳定

2017年,国际甲醇市场有效产能为1.27亿吨,而从2014开始,我国产量超过境外其他国家和地区的总和,2017年已占全球总产能的59%。

我国的进口货源主要来自中东、东南亚、美洲以及新西兰。中东地区作为我国甲醇的主要进口地,在伊朗、沙特、阿曼、阿联酋与巴林等国家,目前稳定运行的甲醇装置有17套,涉及产能1620万吨/年。伊朗还有3套新建装置,涉及产能560万吨/年,但具体投产时间或有推迟。

东南亚地区和新西兰有8套甲醇装置,新西兰梅赛尼斯3套甲醇装置运行较为稳定,主要出口到我国华东地区。此外,委内瑞拉、智利等南美国家分布着13套甲醇装置。北美地区近年新投产装置较为稳定,开工率保持在90%以上,进出口贸易量都较为固定。

- 上半年内外倒挂导致进口量减少

2018年1月初—2月,国内价格由3750元/吨快速回落至3000元/吨,跌幅达20%,而同期进口价格下滑幅度较小,近34美元/吨,跌幅在8.2%,内外盘自2月中旬转为倒挂,并在随后近4个月的多数时间内维持此状态,以进口为主营业务的企业面临亏损风险。

华东地区作为甲醇主要消费地,对内而言,上接西北、下承西南、中衔河南与关中;对外而言,中东、南美、东南亚以及新西兰的货源可以通过该地区输送至国内。

进口货源作为华东沿海货物的重要来源之一,对市场的影响可见一斑。海关总署的数据显示,2016年,我国甲醇进口量为880.67万吨,2017年为813.35万吨,2018年1—5月为325万吨。进口价格高企,4—5月进口量连续两个月下滑。而根据近年来月度进口情况看,为满足企业年度生产需求,下半年进口量会较上半年略有增加,月均预计在72万吨。

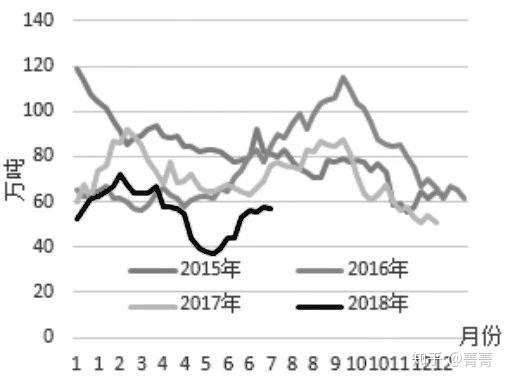

- 三季度沿海库存进入上升状态

沿海库存作为甲醇市场变化的晴雨表,它的变动不仅反映出进口变动,也反映出国内各产销区的生产、分销、货物集港流向以及下游需求等信息。沿海库存统计数据显示,1—5月,库存呈现先增后降的倒V字形态,并在5月24日达到2015年以来的历史极低值37.46万吨,不足峰值月份的1/3,随后,在进口恢复与内地企业货源持续外流的影响下,沿海库存开始积累,截至7月19日,攀升至57.05万吨,较5月末增加17.44万吨。

图为沿海甲醇库存

三季度检修装置重启以及新增产能释放后,沿海甲醇将表现出季节性累库特征。而四季度,下游企业复产,甲醇供应则受制于环保限产,沿海库存将转入缩减周期。

甲醇行业占据超额利润 下游企业运营不佳

- 新兴领域的消耗提升

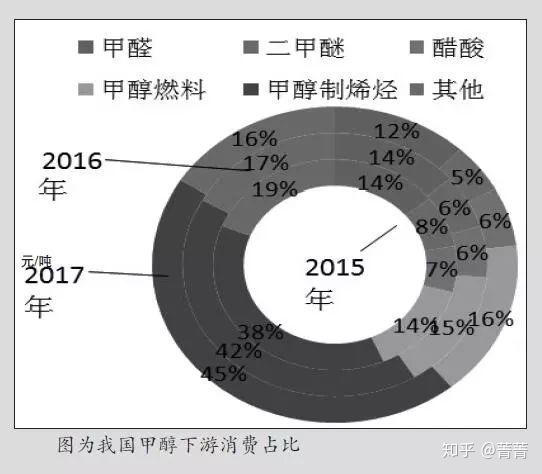

甲醇生产工艺中主要包括煤制、天然气制、焦炉气制以及联醇。甲醇作为煤化工的中间品,有着广泛的下游。从需求结构上看,烯烃需求对甲醇的消耗占比不断扩大,自2015年的38%提高到2017年的45%。此外,甲醇燃料也呈现扩增态势。“打赢蓝天保卫战三年行动计划”出台,清洁能源需求提升,“煤改气”方案开始实施,醇基燃料具有潜在增量。

- 传统领域仅醋酸表现稍好

传统下游甲醛、二甲醚、醋酸、MTBE、DMF等行业对甲醇的消耗量在40%左右。在传统下游产品中,甲醛受房地产市场的影响较大,随着房地产市场的降温,板材消费下滑,甲醛需求增速不足;MTBE调油需求日渐萎缩,其对甲醇的需求增量减少;二甲醚因与液化气掺烧存在安全问题而未纳入合法程序,开工率始终维持低位。只有醋酸行业,生产利润良好,加上出口需求增加,行业开工率长期维持高位,对甲醇的需求稳定。不过,醋酸行业消耗甲醇的占比较小,其利好效应有限。

- 产业利润有待再分配

利润的平衡分配是产业链可持续发展的前提,不仅是产业内的利润分配,不同产业间的利润强弱对比同样会导致市场发生变化,“经济人(理性人)”的趋利性会带着资金和技术在产业间流转。目前,甲醇价格高位运行,占据了市场的超额利润,以至于下游企业出现运营不佳状况,多数烯烃企业通过降低负荷和装置检修来规避较高的原料价格,以求经营的好转和利润的回流。

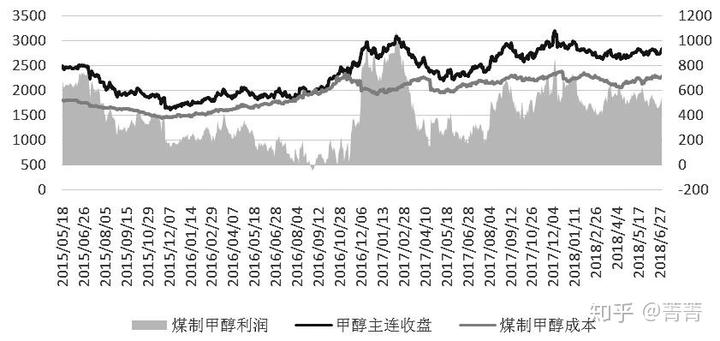

1月以来煤价波动剧烈,煤制甲醇成本随之宽幅波动。通过动力煤与甲醇期货的盘面价格来计算煤制甲醇的利润,2017年9月以来甲醇价格高位运行,生产利润维持在较高水平,近3年的盘面平均利润为396元/吨,但从煤制甲醇的利润走势图中发现,近9个月的盘面利润都高于均值水平,表明以煤为原料的甲醇装置的整体利润要好于以往。然而,过高的利润也会遭到下游与投资机构的做空打压。目前利润维持中等偏上水平,后期存在继续回落预期。

图为煤制甲醇利润

煤制甲醇的利润高于往期,下游的利润又如何?受制于沿海甲醇价格高企,华东地区无配套装置的烯烃企业主要采用进口或部分内地采购甲醇,如宁波富德、常州富德、江苏斯尔邦、山东玉皇,面对较高的生产成本,利润小于往常甚至陷入亏损。

传统下游行业中,醋酸行业利润最佳。以山东为例,2017年11月以来,醋酸行业的利润就进入高额增长期,最低为1000元/吨,最高时去除加工费等各项杂费能达到2500元/吨。利润丰厚、持续时间较长,部分商家开始主动降价,以刺激下游开工。当地甲醛行业的利润自1月初以来开始回暖,但6月之后,天气升温,下游板材厂进入淡季,需求萎缩且利润下降;二甲醚行业维持中性水平,6月由于主产区河南、山东的部分工厂因故停车检修,行业开工率下滑至低位后报价上调,但6月下旬,玉皇金宇的装置重启,供应增加,利润再度下滑。

烯烃消费甲醇的量占国内甲醇消费总量的45%,在分析甲醇价格影响因素时,就必须对烯烃装置的运行情况进行重点梳理。

在国内已有的27套甲醇制烯烃装置中,正常运行的有17套。其中,中煤蒙大与中天合创低负荷运行,江苏斯尔邦石化开工率也不高,其于7月20日开始检修35天。10套装置正在检修。江苏斯尔邦与宁波富德地处华东,装置体量较大,需重点关注这类装置的重启情况。

前期,受检修影响,烯烃装置开工率下滑,而6月初触底回升,目前整体开工率为76.59%,较低值增长近25.7个百分点。而传统下游只有醋酸行业始终维持高开工率,甲醛、二甲醚等行业的开工率均处于相对低位。

三季度甲醇料先涨后跌 四季度末有望反弹

根据上述分析可以判断,2018年下半年,甲醇价格将呈N形走势:三季度上半期价格上行,下半期转弱并持续至四季度,四季度末预计出现反弹。

从目前走势看,7月中上旬甲醇价格走强主要因为内地价格在6月下旬下跌至2300元/吨一线,而沿海地区始终高位运行,区域联动下,内地价格走强。一方面,进口价格高企,外盘装置检修加上运输存在周期,可供货源较少;另一方面,沿海地区库存并未大幅持续增长,7月第一周库存为54.12万吨,较6月底下降2.33万吨,造成沿海地区货源偏紧,受此提振,重启的烯烃装置从内地直接采购以备开车,这种操作降低了生产成本,同时也使得内地与沿海的套利窗口逐步缩小甚至关闭。

三季度,随着国内新建装置的投产与国外检修装置的重启,甲醇供应将大幅增加,内地企业库存累积,沿海地区进口量增加,最终,货源会涌入下游厂家和仓储企业,进而作用到价格端,导致价格出现下调压力。四季度,随着时间的推移,上述因素的边际效应减弱,甲醇价格将在以下因素的提振下反弹:烯烃装置利润得到修复;冬季临近,企业面临环保督察;供暖季工业用气受限,气头甲醇装置降负荷或停工;沿海库存进入排库周期。

实际交易中,可以采用以下策略进行风险化解:

单边方面,7月下旬逢低买入,上方高点3200元/吨附近出现压力时平掉多单且布局空单,11月之前离场,目标价位看至2650元/吨,之后,12月做多。

跨品种方面,三季度多聚丙烯空甲醇、四季度则多甲醇空聚丙烯,此策略安全边际较高,聚丙烯和甲醇的交易手数为1:3。

免责声明:

本研究报告由一德期货有限公司(以下简称“一德期货”)向其服务对象提供,无意针对或打算违反任何国家、地区或其它法律管辖区域内的法律法规。未经一德期货事先书面授权许可,任何机构或个人不得更改或以任何方式引用、转载、发送、传播或复制本报告。

一德期货认为本报告所载内容及观点客观公正,但不担保其内容的准确性或完整性。本报告所载内容反映的是一德期货在发表本报告当时的判断,一德期货可发出其它与本报告所载内容不一致或有不同结论的报告,但没有义务和责任去及时更新本报告涉及的内容并通知服务对象。一德期货也不需要采取任何行动以确保本报告涉及的内容适合于服务对象。服务对象不应单纯依靠本报告而取代自身的独立判断。一德期货不对因使用本报告的材料而导致的损失负任何责任。

上一篇:甲醇燃料多少钱一斤