江苏神通研究报告:核级细分阀门龙头,把握核电发展新机

(报告出品方/作者:兴业证券/蔡屹,石康,李春驰)1、核级细分阀门龙头,经营持续改善1.1、十年磨一剑,专注阀门制造公司前身于 2001 年设立,自

(报告出品方/作者:兴业证券/蔡屹,石康,李春驰)

1、核级细分阀门龙头,经营持续改善

1.1、十年磨一剑,专注阀门制造

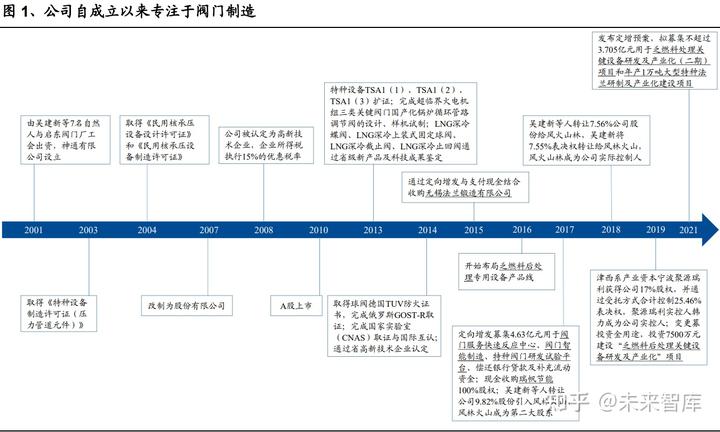

公司前身于 2001 年设立,自成立来专注于蝶阀、球阀等细分阀门制造。江苏神 通前身神通有限于 2001 年发起设立,2007 年改制为股份有限公司,2010 年 A 股 上市。公司自成立以来专注于蝶阀、球阀等细分阀门的研发制造,并于 2015 年收 购无锡法兰锻造有限公司,进一步完善产业链。2016 年公司开始布局核电乏燃料 后处理专用设备产品线,填补国内产业空白;2017 年公司通过现金收购江苏瑞帆 节能 100%股权切入能源合同管理(EMC)领域。公司业务布局现形成以蝶阀、 球阀为主的阀门产品线,并同时从事核电乏燃料后处理专用设备以及能源合同管 理(EMC)。

近年两次变更实际控制人,引入津西系资本拓宽产业资源。2017 年 11 月和 2018 年 4 月,吴建新等股东分别将 9.82%和 7.56%的江苏神通股份转让给外部投资者 风林火山,此外风林火山通过表决权委托方式控制江苏神通 7.55%的股份,合计 控制江苏神通 25.01%的表决权,风林火山实际控制人罗灿成为江苏神通的实际控 制人。2019 年 3 月起津西系资本聚源瑞利通过大宗交易、集合竞价、股份转让等方式获得江苏神通 17%的股份,并通过受托方式等共获得江苏神通 25.46%的表决 权,聚源瑞利实际控制人韩力成为江苏神通实际控制人兼董事长。韩力为津西钢 铁实际控制人韩敬远之子,津西集团是全国规模最大的钢铁生产基地之一,在冶 金领域拥有丰富产业资源,且津西钢铁将与江苏神通冶金阀门业务产生协同,进 一步开拓江苏神通在通用阀门领域的市场渠道。

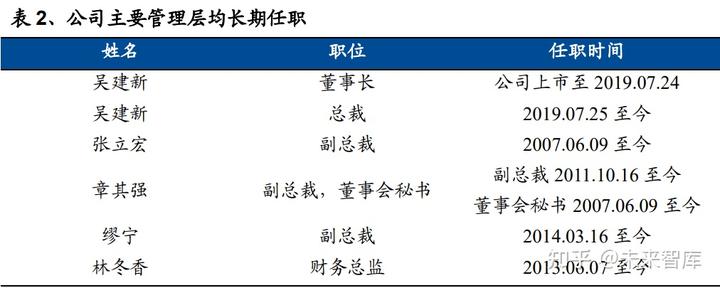

经营管理层长期保持稳定,公司发展战略得以贯彻实施。尽管公司两次变更实际 控制人,但吴建新长期作为公司经营管理层实际负责人,重要高管连续多年任职, 经营管理层长期保持稳定。吴建新自公司上市起担任董事长,自 2019 年 7 月韩力 接任董事长后吴建新担任总裁,继续负责公司日常经营管理事务;副总裁张立宏、 章其强、缪宁均于 2015 年前开始任职,财务总监林东香于 2013 年起任职,董事会秘书章其强于 2007 年起任职,有力保证了公司管理层的稳定性,提高公司战略 规划的长远性与延续性。

1.2、立足基础产品,经营持续改善

立足基础产品阀门,主要服务于核电、冶金和能源化工三大领域。公司主要产品 为以蝶阀、球阀为主的阀门产品,主要应用于核电、冶金和能源化工三大领域。 除阀门外,公司研发制造乏燃料后处理专用设备、法兰及锻件,并开展能源合同 管理(EMC)业务。

业绩快速增长,核电分部为公司主要利润来源。2020 年公司实现营收 15.86 亿元, 实现归母净利润 2.16 亿元,营收 2017-2020 年 CAGR 为 28.02%,归母净利润 2017-2020 年 CAGR 为 51.28%,营收规模稳健增长,盈利能力获得较大提升。分 板块看截至 2021 年中报,核电分部营收占比 27.59%,毛利润占比 42.08%,为公 司主要利润来源;冶金分部营收占比 26.73%,毛利润占比 29.76%;能源化工分 部营收占比 28.46%,毛利润占比 13.93%;节能服务营收占比 4.24%,毛利润占比2.79%。2021 年上半年,核电/冶金/能源化工/节能服务的毛利率分别为

43.63%/31.86%/14.01%/18.86%。

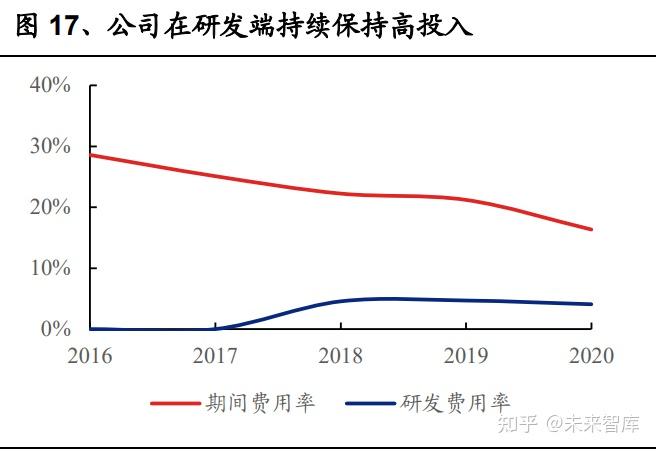

2020 年公司加权平均 ROE 提升至 10.48%,主要来自净利率提升和总资产周转率 上升。2020 年公司加权平均 ROE 为 10.48%,较 2016 年提升 6.16pct。使用杜邦 分析法拆分,公司净资产收益率的提升主要来自于净利率提升和总资产周转率上 升,公司净利率由 2016 年的 8.59%提升至 2020 年的 13.63%,总资产周转率由 2016 年的 32.45%提升至 45.64%;2020 年公司资产负债率 39.78%,与 2016 年 39.43% 相差不大。公司盈利能力上升来源于盈利能力与经营效率的改善,杠杆依赖程度 较低,显示出公司优秀的经营水平。

产销比维持高位,现金流增长平稳。公司生产经营模式为“以销定产”,根据订单 金额决定生产数量,因此产销比持续维持高位。2020 年冶金、核电、节能服务板 块产销比均在 95%以上,能源化工板块为 89.50%,相较 2019 年均有明显提升。 公司现金流增长平稳,2020 年末经营性现金流净额 1.50 亿元,投资性现金流净额 与筹资性现金流净额相匹配。2020 年公司收现比 71.68%,经营性现金流净额/净 利润为 69.62%,较之前年度有所下降,原因为新增合同负债 2.36 亿;至 2021 年 中报,公司收现比回升至 105.91%,经营性现金流净额/净利润回升至 133.61%, 延续以往年度优秀的经营性现金流表现。(报告来源:未来智库)

1.3、深耕核电阀门领域,为我国核级蝶阀、球阀主要供应商

我国核电站阀门国产化替代趋势明显。核电站阀门分为核岛使用的核级阀门与非 核岛使用的非核级阀门,据《核电阀门国产化研究》,我国早一批核电站核级阀门 国产化率基本为 0,仅有秦山一期、秦山二期在核级阀门中使用了 1%的国产阀门。 核电站阀门整体方面,于 2005 年开工的岭澳二期整体阀门国产化率仅 6.7%,2009 年开工的红沿河 3、4 号机组整体阀门国产化率上升至 60%,三门、海阳核电站规 划的整体阀门国产化率分别为 70%、80%,核电站整体阀门国产化替代趋势明显。

公司长期深耕核级阀门,为我国核级球阀、蝶阀主要供应商。公司 2004 年起即 获得国家核安全局颁发的《民用核承压设备设计许可证》和《民用核承压设备制 造许可证》,长期以来专注于核级阀门的研发制造。与我国核电站阀门国产化替代 趋势相符合,公司是我国核电站阀门国产化替代的受益者。2006 年公司生产的核 级蝶阀、核级球阀脱颖而出,成为岭澳二期工程国内唯一的供应商,约占核级蝶 阀、核级球阀供应总额的 10%;公司在秦山二期工程中仍为国内唯一的核级蝶阀和核级球阀供应商,约占供应总额的 40%。2008 年红沿河一期项目公司成为核级 蝶阀和核级球阀的唯一供应商,占比提升至 100%,并在之后宁德一期、阳江一期、 方家山工程、福清一期等项目实现核岛蝶阀、球阀的 100%中标。公司持续投入阀 门研发,紧跟核电技术进步,目前产品已满足第三代、第四代核电技术要求。2008 年至今,公司获得已招标核级蝶阀、核级球阀 90%以上订单,在该领域内具有较 大优势。

2、提倡核电“积极”发展,装机提升+乏燃料后处理带来双重机遇

2.1、提倡“积极”发展,核电在“30·60”背景下迎来新一轮发展周期

核电“积极”发展进入新阶段,2021H1 已新开工 5 台机组。2019 年我国核电审 批重新启动,结束 2016-2018 三年间无新开工或新核准核电站的阶段。在“碳中和”大背景下我国 提出“2030 碳达峰”,到 2030 年非化石能源消费占比达到 25%,核电有望迎来新 一轮发展政策机遇期。据中国核能行业协会《中国核能发展与展望(2021)》,我 国自主三代核电有望按照每年 6-8 台机组的核准节奏稳步推进。截至 2021 年上半 年,我国已开工 5 台机组(昌江核电站 3 号机组、田湾核电站 7、8 号机组、徐大 堡核电站 3、4 号机组),积极有序发展政策正逐步兑现。

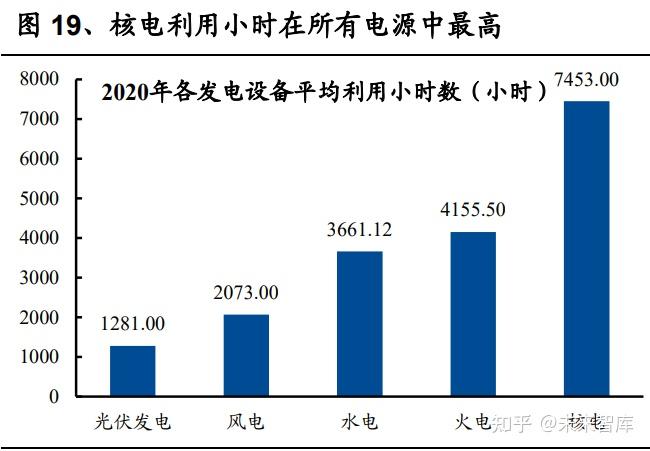

碳中和背景下能源结构加速低碳转型,核电有望作为基荷能源提升占比。《2030 年前碳达峰行动方案》中指出,到 2030 年非化石能源消费比重达到 25%左右,2020 年为 16%;从电源结构看核电发电量占比从 2011 年的 1.85%提高至 2020 年的 4.80%,而 2020 年全球平均的核能发电份额为 9.52%,我国核电占比虽有提高但 仍明显低于国际平均水平。相较于其它发电方式,核电具有利用小时数高、度电 成本低、低碳、稳定、高效,适合作为优质基荷能源发展。在终端用能电力化叠 加能源结构调整的大背景下,作为非化石能源的核电有望作为基荷能源实现进一 步发展。

2.2、核电阀门需求持续,细分领域公司建立较大优势

核电阀门必不可少,新增装机+维修备件持续创造需求。核电阀门是核电站中使 用数量较多的承压设备和介质输送控制设备,连接核电站中数百个系统,控制并 调节介质的压力、温度、流向、流量,保护压力容器及核电系统,对于核电站运 行必不可少。公司招股说明书显示一座由两台 100 万千瓦机组装备的核电站共需 各类阀门约 28000 台,其中核岛蝶阀、球阀 1700 台,常规岛及电站辅助设施蝶阀、 球阀 2100 台。此外核电站运行周期一般为 60 年,阀门是需要维护的主要设备,阀门维修费一般占核电站维修总费用的 50%以上。新建核电站与在运核电站持续 对核电阀门产生需求,随在建规模与在运规模扩大持续上涨。

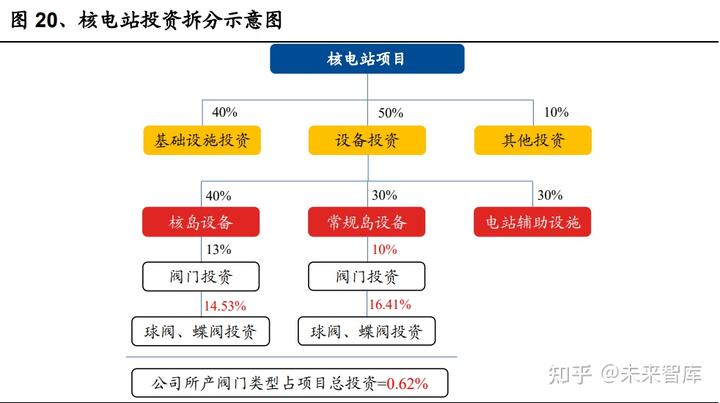

我们对核电站建设所需公司所产阀门进行估算:核电站项目总投资分为设备、基 础设施建设和其他三部分,其中设备占比一般可达 50%。据公司招股说明书,核 电设备包括核岛设备、常规岛设备及电站辅助设施设备,其中核岛设备为核心, 占核电设备投资比重为 40%,阀门占核岛设备投资约 13%;我们假设常规岛设备 投资中阀门投资占比为 10%,蝶阀、球阀占核岛阀门和常规岛阀门的比重分别用 阀门数量测算,则计算公司所产阀门类型约占核电站项目总投资的比重为 0.62%。

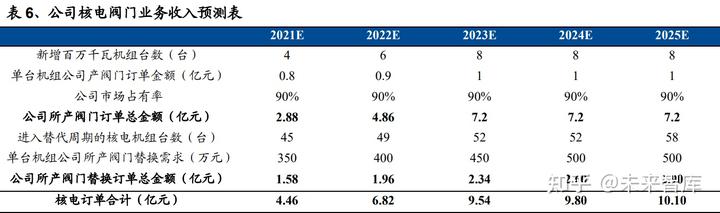

以漳州 3&4 号机组为例,机组合计装机容量 200 万千瓦,计划总投资 400 亿元, 按公司所产阀门理论占比 0.62%计算对应每百万千瓦机组 1.24 亿元。假设公司保 持招标项目 90%的订单,则根据上述测算结果公司每百万千瓦新建核电机组对应 订单金额为 1.12 亿元。公司目前每台核电机组实际对应订单金额在 7000 万元以上,回顾历史发现公司在 2009 年-2015 年各核电机组的蝶阀、球阀对应的供货金 额上升至 6000 万元左右,我们预计未来 3 年随着公司进入核电站领域的阀门品类 进一步扩充,每台百万千瓦核电机组对应公司合同金额将升至 1 亿元/台。

此外核电阀门属于耗材,一般在机组投运 5-8 年后进入替换周期,产生维修替换 需求。假设每百万千瓦机组对应的公司所产阀门金额为 300 万-500 万元,则我们 计算公司 2021 年阀门维修替换理论对应金额约为 1.58 亿元,到 2025 年为 2.90 亿元。

2.3、布局乏燃料后处理设备,需求紧迫下订单开始释放

乏燃料指受过辐射照射、使用过的核燃料,由核电站反应堆产生。核燃料在反应 堆内经中子轰击发生核反应,经一定时间内从对堆内卸出。乏燃料含有的铀含量 较低,无法继续维持核反应,但仍含有大量放射性元素,需要妥善处置。乏燃料 处理方式分为“开式核燃料循环”和“闭式核燃料循环”,差异在于“开式”直接 将乏燃料冷却包装后送入深地质层进行处置或长期储存,而“闭式”将乏燃料送 入后处理厂回收铀、钚等物质后再将废物固化进行深地址层处置。我国于上世纪 80 年代确立核燃料“闭合循环”路线以提高资源利用率,同时减小放射性废物体 积并降低毒性。

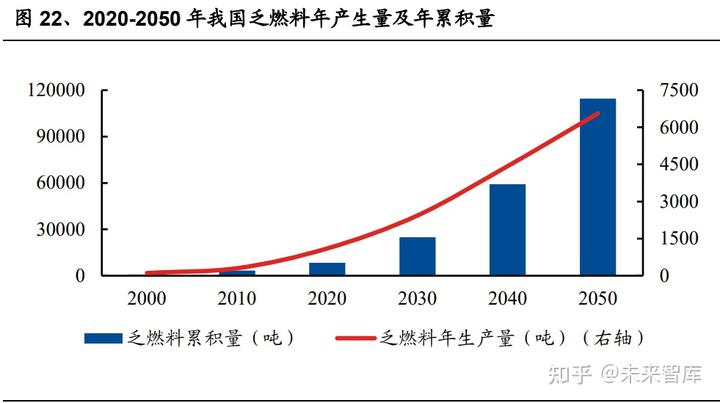

卸出乏燃料规模不断增长,供需矛盾日益突出。据国家能源局估算,一台百万千 瓦级压水堆核电站每年产生乏燃料 20-25 吨,按 2021 上半年我国核电在运 5349 万千瓦计算对应乏燃料年产生量 1069.8-1337.25 吨。据中国核能行业协会,2020 年我国产生 1100 吨乏燃料,乏燃料累积量已达 8300 吨,预计到 2050 年累积量达114500 吨。与较为庞大的乏燃料年产生量与累积量形成鲜明对比,我国在建的首 套闭式乏燃料处理设备处理能力仅有 200 吨/年,而开式核燃料循环使用到的堆贮 存水池容量已超负荷。我国核电行业的发展离不开“闭式核燃料循环处理”相关 产能的同步推进,市场需求较为紧迫,未来具有确定性发展机会。

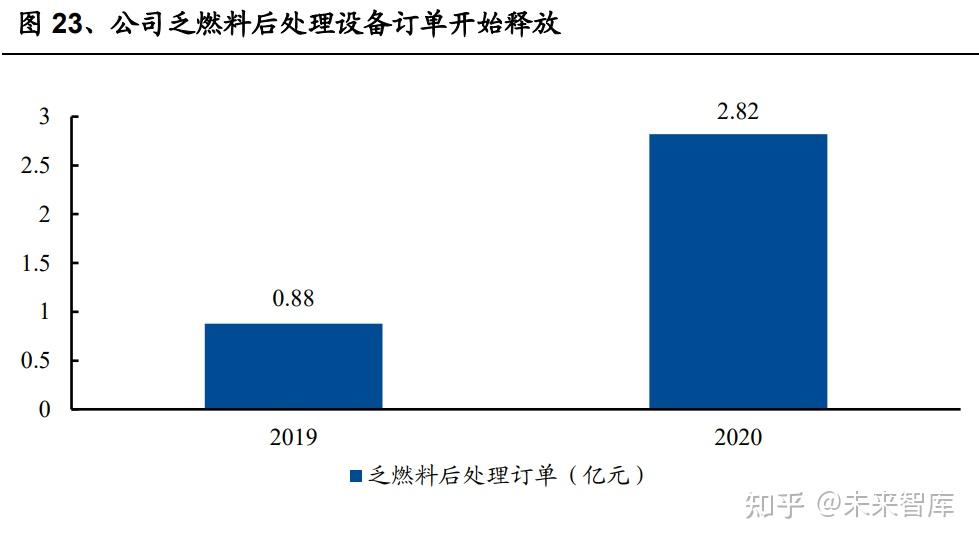

较早布局乏燃料后处理,先后两次使用募集资金投入相关研发。公司自 2016 年 起开始布局乏燃料后处理专用设备产品线,现已成功研发真空气动送样、空气提 升、料液燃料循环系统及贮存井等设备。公司于 2019 年初变更募投资金投资项目, 投资 7415.94 万元用于建设“乏燃料后处理关键设备研发及产业化”项目,并于 2021 年拟再次定向增发募集资金,投资 1.5 亿元用于项目二期,加速公司在乏燃 料后处理领域的研发制造能力,推进产业化过程。

成功中标国内首套 200 吨/年乏燃料后处理示范工程订单,成长空间广阔。公司成 功中标我国首个200吨/年商用乏燃料后处理示范厂工程中的相关设备研发与供货 合同,订货合同金额约 3.7 亿元,产品已于 2020 年末陆续交货。我们对公司乏燃 料后处理设备收入进行预测:1)据前文计算我国每年的乏燃料产生量为 1000 吨左右,此外截至 2020 年末我国有 8300 吨乏燃料累积量。我们假设:1)共需 10 座规模为200吨/年的乏燃料后处理设施才能覆盖当前每年产生的乏燃料并消纳经 年累积的乏燃料;2)公司对应的每座乏燃料后处理设施订单为 4 亿人民币;3) 假设后续投产节奏为 3 年 2 座,则公司 2021-2035 年乏燃料后处理设备市场空间 为 40 亿人民币。乏燃料后处理市场订单已开始释放,公司较早布局有望占据先发 优势,在我国推进“闭式核燃料循环”必然过程中再次取得主动,实现规模化发 展。(报告来源:未来智库)

3、冶金行业产能升级,能源合同管理成为新增长点

3.1、供给侧改革开启钢企整合升级,带来新建项目阀门需求

2016 年我国对钢铁行业开启供给侧改革,一方面退出过剩、不达标的产能,另一 方面鼓励产能整合升级以符合节能减排标准。政策高压下大型钢企开始置换落后 产能或进行搬迁,重新建设符合排放标准的高炉或对现有产能进行改造升级以达 到节能减排要求。产能置换和企业搬迁聚焦于拆除落后产能并新建先进产能,因 此供给侧改革在退出落后产能的同时事实上创造了新建项目,带来了相关装备的 新增需求。此外阀门属于耗材,炼钢企业每年需要一定数量的备件用于高炉或转 炉的更换需要,由此带来稳定的置换需求。

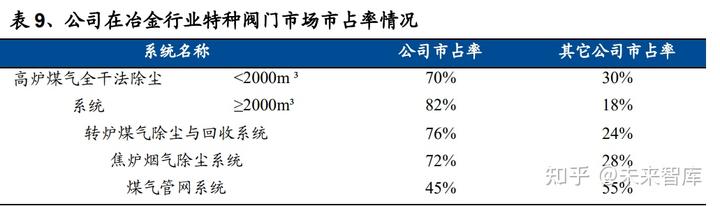

公司产品高度契合,市场占有率拥有明显优势。在冶金行业公司产品主要为应用 于钢铁行业的高炉煤气全干法除尘系统、转炉煤气除尘与回收系统、焦炉烟气除 尘系统的特种阀门,高度契合我国钢铁行业产能置换升级与节能环保设备的需求。 据公司招股说明书披露,每座 1000m³级高炉煤气全干法除尘系统需 300 万元的各 类特种阀门,新建 2000m³以上级高炉每座需 700 万元的各类特种阀门;每座 100 万吨级以上转炉改造阀门预算 100 万元,新建 200 吨级以上转炉每座需 120 万元 的煤气回收系统阀门;每个“干熄焦”项目需配套拦焦及装煤烟气多管阀等除尘 阀门 250 万元;每个“纯烧高炉煤气锅炉”项目的煤气管网上约需蝶阀和插板阀 45 台套,按每台套 8 万元计算则一个项目对应 360 万元。公司在冶金特种阀门细 分市场占有率除煤气管网系统外均在 70%以上,市场占有率占据明显优势,冶金 事业部订单获取稳定,有望保持规模扩张。

3.2、能源合同管理创新节能减排业务模式,瑞帆节能成新增长点

公司通过子公司江苏瑞帆节能开展钢铁行业高炉煤气湿法改干法及 TRT 余热利 用、脱销脱硫系统节能技术应用的合同能源管理(EMC)。余热利用即公司利用 钢铁、冶金等行业向大气中排放的废蒸汽、烟气所含的余热,使用余热锅炉产生 蒸汽推动汽轮机组发电。EMC 合同签订模式为收益分享,以瑞帆节能与邯钢龙山 钢铁项目为例,瑞帆节能静态投资 7.8 亿元,项目建设期 1.5 年,自 2021 年 6 月 开始建设,预计 2023 年 1 月进行投产,投产后的 99 个月瑞帆节能与邯钢龙山钢 铁将以 52%/48%的比例分享收益,99 个月后瑞帆节能将项目全部财产所有权无偿 移交给邯钢龙山钢铁。合同折算到自然年度内的营业收入预计为 1.95 亿元/年(发 电收入扣除能耗费用后按照 52%的比例进行测算),我们假设期间费用率为 20%, 则测算项目净利率为 31.44%,内部收益率(IRR)为 10.91%。2021 年上半年瑞帆 节能已获订单 16.22 亿元,相较去年同期增长 423.23%;2019 年度、2020 年度订 单金额同比增长率分别为 57.30%、49.29%,处于快速扩张期。能源合同管理创新 了节能减排业务模式,变废为宝,使项目双方实现共赢。瑞帆节能凭借自身技术 优势实现较高收益率,有望成为公司业绩的新增长点。

4、积极扩展能源化工领域阀门应用,分部需求持续稳定

4.1、能源化工约占阀门需求 45%,预测市场规模已突破 2000 亿元

能源化工在中国工业阀门应用占比中超过 45%,预计 2021 年能源化工阀门市场 规模超 2000 亿元。据观研天下数据,2018 年全国工业阀门市场规模 3469.79 亿元, 其中能源化工占比 45.80%。假设全国工业阀门市场规模年均增速为 10%,能源化 工占比维持在 45.80%,则 2021 年工业阀门市场规模 4618.29 亿元,能源化工阀门 市场规模达 2115.18 亿元,市场空间巨大。

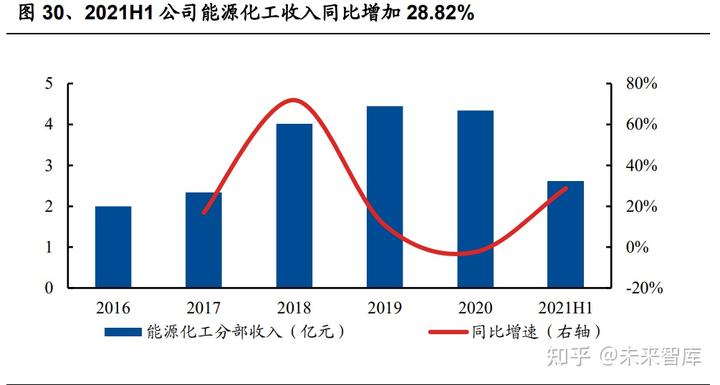

4.2、分部需求持续稳定,21H1 收入同比+28.82%

公司在能源化工分部主要面向石油化工、煤化工、天然气集储输、火电(热电) 等市场,产品主要为超(超)临界火电关键阀门、煤化工苛刻工况阀门、石油石 化阀门、LNG 超低温专用阀门等,同时子公司无锡法兰具备生产抗氢钢材质法兰 及锻件技术,加速公司在石油化工、煤化工领域临氢阀门的研发进度。其中石油 化工行业属于国家基础产业,行业规模大、阀门设备需求稳定;煤化工行业存在 周期性,产品需求受经济周期影响较大;火电、热电中供热改造与燃气发电项目 持续增长,蒸汽热力阀门需求持续增加;天然气行业符合国家节能减排、能源替 代路径,市场前景相对较好。公司开发的低泄漏阀门、高性能蝶阀、耐磨球阀等 特种阀门先后中标中石化、中天合、中煤榆林、万华化学、恒力石化、浙江石化、 盛虹炼化等公司项目;超(超)临界火电配套关键阀门长期应用于华能电力、大 唐电力、华电集团等企业;低温阀门大量应用于中石化茂名分公司、镇海炼化分 公司、中石油江苏液化天然气公司的项目中,公司产品质量获得认可。公司 2021 年上半年能源化工分部实现营业收入 2.62 亿元,同比增加 28.82%,增速已开始 回暖。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。