核心逻辑1.在全球碳中和的大背景,核心国家开始朝着向可再生能源方向前进,基本达成用清洁能源来替代煤炭等传统能源的共识,给天然气带

核心逻辑

1.在全球碳中和的大背景,核心国家开始朝着向可再生能源方向前进,基本达成用清洁能源来替代煤炭等传统能源的共识,给天然气带来了更好的发展红利期。

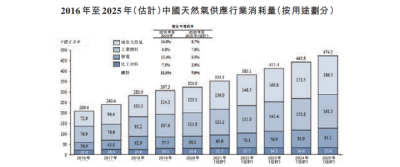

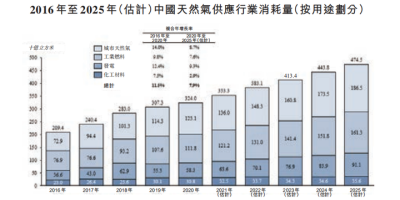

2.中国拥有14亿人口的巨大市场,因为家庭供暖系统扩张以及实施煤改气工程,使得天然气为燃料的发电站数量增加。中国城市天然气供应行业的市场规模消耗量由2016年的2,094亿立方米急速增加至2020年的3,240亿立方米,复合年增长率为11.5%。

来源:招股书,灼识咨询

3.交运燃气根据特许权拥有在经营区域内出售天然气的独家权利,2009年8月18日起有效期为期30年。而获得城市天然气供应市场的特许权是新进入市场者的主要进入壁垒,成为现有城市天然气供应商相较竞争对手的竞争优势。

核心问题

1.天然气的市场空间有多大?

2.公司上市后持续增长动力来自哪里?

3.风险以及财务报告

一、公司介绍

交运燃气于2003年7月成立,拥有超过16年天然气行业营运经验,致力向高密市大众供应优质安全的天然气。

公司2005年取得销售管道天然气及液化天然气的燃气经营许可证,2009年获得以高密市行政区天然气销售的独家特许权,2014年取得用于营运压缩天然气销售的燃气经营许可证,2018年完成建设液化天然气调峰站作为管道天然气的后备来源。

来源:招股书

历经多年发展,交运燃气已拥有独家权利于高密市行政区(包括城市及农村地区)内营运天然气销售及相关业务,目前已占据特许权下的经营区域占高密市总行政面积的约70.0%。

公司的管道天然气供应商为中石油及山东实华(由中石化拥有50%),已就管道天然气签订采购合约。

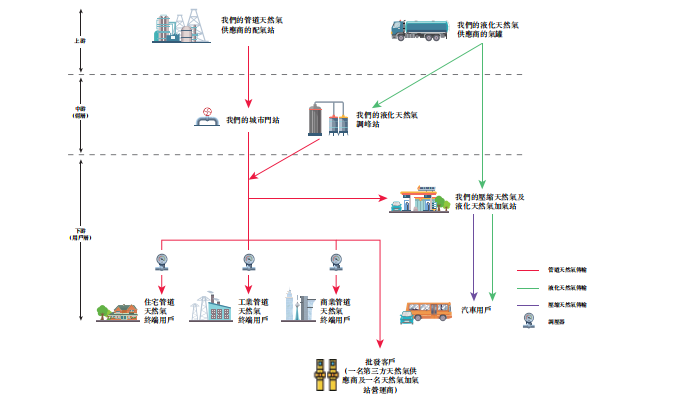

公司产生收益的来源:1.销售管道天然气,主要透过城市管道网络向经营区域内的管道天然气终端用户销售;2.在压缩天然气及液化天然气加气站销售压缩天然气及液化天然气;3.提供建设及安装服务;4.销售燃气器具。

于2019年及2020年12月31日及2021年9月30日,公司拥有119,389名、129,978名及139,683名管道天然气终端用户。另外,通过城市管道网络向两名批发客户销售管道天然气,其中一名为在邻近城市昌邑市的天然气供应商,另一名为在高密市的天然气加气站营运商。客户主要向公司采购管道天然气以作转售,亦在压缩天然气及液化天然气加气站向零售客户出售压缩天然气及液化天然气作为汽车燃料。

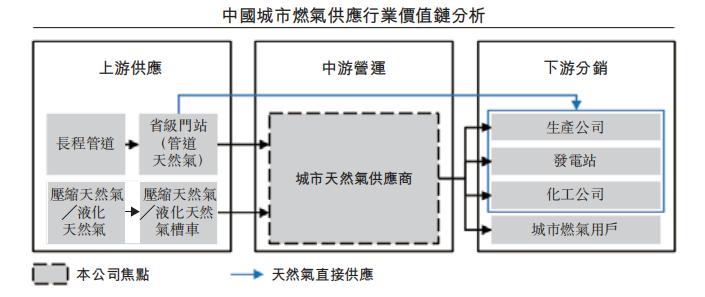

中国城市天然气供应市场由获授天然气特许经营权的公司组成。城市燃气行业的供应流程:交运燃气从省级门站的上游供应商获得天然气供应,或通过压缩天然气╱液化天然气槽车交付。再通过管网向管道天然气终端用户供应管道天然气,一般为管道天然气终端用户(包括住宅管道天然气终端用户及非住宅管道天然气终端用户)提供安装、施工、维护及其他服务。

来源:招股书

中国城市天然气供应行业的消耗量可分为四个板块:城市天然气、工业燃料、发电和化工材料。中国城市天然气供应行业的消耗量由2016年的2,094亿立方米急速增加至2020年的3,240亿立方米,复合年增长率为11.5%。

来源:招股书

交运燃气管道天然气供应商主要为为中石油及山东实华。

于往记录期:1.公司向中石油及山东实华采购管道天然气;2.包括向中辉能源采购液化天然气;3.主要向中国的独立第三方供应商采购燃气器具;4.向独立第三方采购设备及机械,包括管道及阀门及燃气表等其他零部件;5.向关连人士交运置业及两名独立第三方采购管道建设及安装服务。

截至2019年及2020年12月31日止年度以及截至2021年9月30日止九个月,向最大供应商的采购分别占公司总采购额的约65.9%、58.7%及59.4%;以及向五大供应商的采购分别占公司总采购额的约97.1%、95.3%及98.1%。

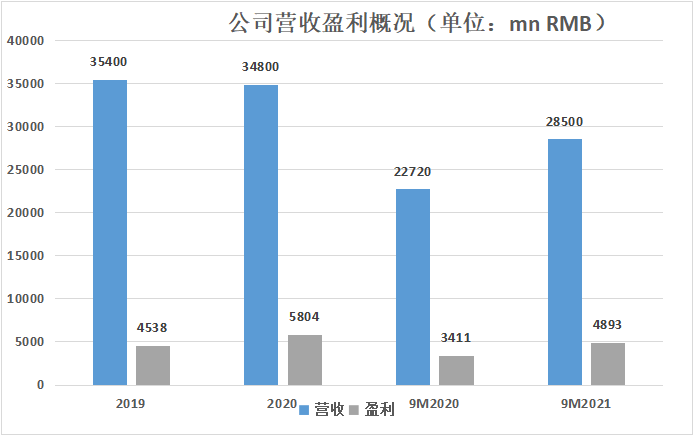

交运燃气业务持续盈利。

于2019年,2020年及2021年前九个月,交运燃气营收分别为人民币3.54亿元、3.48亿元及2.85亿元;同期,期内溢利及全面收益总额分别为人民币3702.6万元、5102.2万元及4919.9万元。而经调整,于2019年,2020年及2021年前九个月,交运燃气收入净额分别为4538万元、5804万元、4893万元。

来源:根据招股书整理

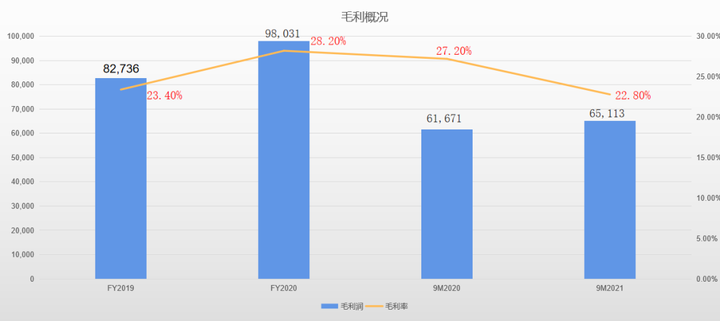

截至2019年及2020年12月31日止年度以及截至2021年9月30日止九个月,毛利分别约为人民币82.7百万元、人民币98.0百万元及人民币65.1百万元。同期毛利率分别约为23.4%、28.2%及22.8%,

值得注意的是,公司毛利率显著下滑。公司解释为主要由于随着2019冠状病毒病爆发对高密市工业营运的不利影响逐渐消退,管道天然气终端用户售价恢复得慢,而管道天然气采购价恢复得较快。

来源:根据招股书整理

截至2019-2021Q3管道天然气销售的收益分别约为人民币281.8百万元、人民币247.0百万元及人民币205.1百万元,分别占总收益约79.5%、71.0%及71.9%。

来源:根据招股书整理

二、市场概况

由于国务院于2018年发布的《打赢蓝天保卫战三年行动计划》,中国将2020年前把天然气占一次能源消耗总量的比例由2018年的不足8.0%提高至2020年的10.0%。因此,预期带动天然气消耗量将于2025年前增加至约4,745亿立方米,2020年至2025年的复合年增长率为7.9%。

来源:招股书,灼识咨询

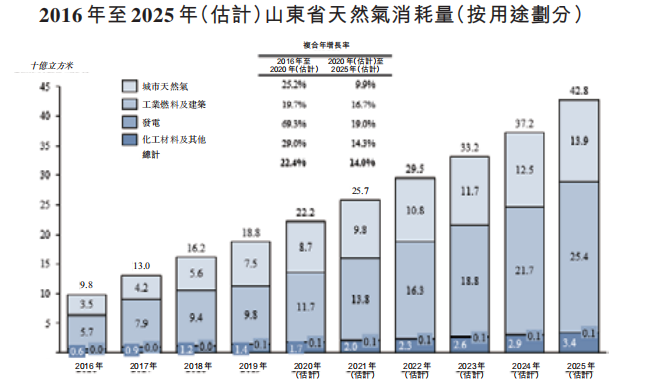

据山东省城市天然气供应行业的市场规模(按消耗量计算)由2016年的98亿立方米增加至2020年的估计222亿立方米,2016年至2020年的复合年增长率为22.4%。

市场规模的急速扩大主要得益于城市天然气、工业燃料及建筑、发电、化功能材料及其他板块的增长。以及政府对住宅管道天然气终端用户及工业燃料供应商推广及实施煤改气工程,大大促进此等板块的天然气消耗。随着燃气电站快速发展及政府进一步实施煤改气工程。预期2025年山东省天然气消耗量将达到428亿立方米,2020年至2025年的复合年增长率为14.0%。

来源:招股书,灼识咨询

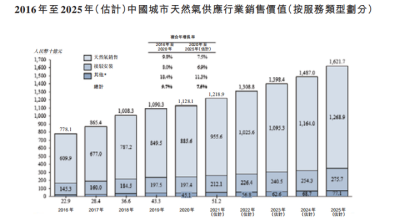

根据灼识咨询的预测,2025年中国城市天然气供应行业的销售价值将达人民币16,217亿元,2020年至2025年的复合年增长率为7.5%。其中,受管道天然气消耗量增加及管网扩张带动,中国按销售价值计算的接驳安装服务市场规模由2016年的人民币1,453亿元增至2020年的人民币1,974亿元,期间复合年增长率约为8.0%,预期市场规模将继续增长,至2025年达到人民币2,757亿元,2020年至2025年的复合年增长率约为6.9%。

来源:招股书,灼识咨询

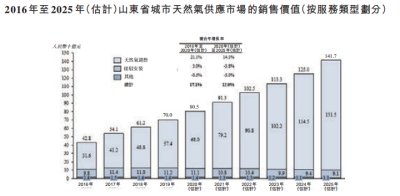

按销售价值计算,于2016年至2020年山东省城市天然气供应市场规模由人民币428亿元增长至估计人民币805亿元,复合年增长率为17.1%,预期于2025年将增长至人民币1,417亿元,2020年至2025年的复合年增长率为12.0%。天然气销售额迅速增长,复合年增长率为21.1%及预期于2020年至2025年将保持复合年增长率14.1%。

来源:招股书,灼识咨询

天然气供应行业销售价值近五年来的整体增长,主要乃受山东省经济增长。其他因素包括1.(西气东输工程)后天然气供应充足;2.地方政府实施煤改气工程;3.实现「村村通和镇镇通」目标。

另外,从山东省的能源消耗数据可以看出,天然气目前只有6.5%的能耗占比,仍有较大的提升空间。

来源:招股书,灼识咨询

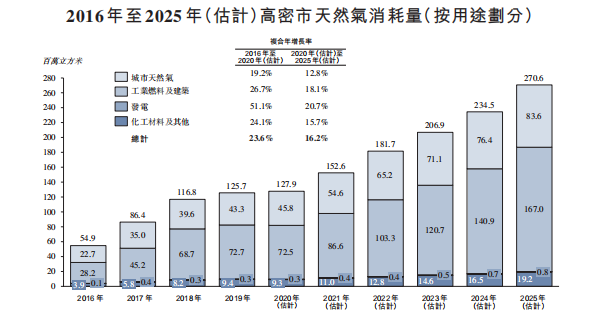

高密市天然气消耗量由2016年的54.9百万立方米攀升至2020年的127.9百万立方米,复合年增长率为23.6%;由于高密市为相对发达的城市,近年经历持续发展,故过去五年工业天然气消耗量明显增长。

此外,高密市政府从十三五计划展开时着手向住宅及工业管道天然气终端用户推广煤改气工程,这导致天然气消耗水平增加,工业燃料及建设行业。政府补贴亦有助提高工业燃料及建筑行业的天然气消耗水平。

预计未来五年,高密市天然气消耗量将继续增长,于2025年达到270.6百万立方米,2020年至2025年的复合年增长率为16.2%。高密市政府减少燃料排放及加快以清洁能源动力锅炉替代燃煤锅炉的目标,以及继续棚户区改造将可确保相关增长。

来源:招股书,灼识咨询

高密市城市天然气供应市场的销售价值由2016年的人民币223.0百万元增加至2020年的人民币494.6百万元,复合年增长率为22.0%。预计燃气销售价值于2025年将达至人民币1,075.7百万元,2020年至2025年的复合年增长率为16.8%。预期增长主要受工业燃料及建筑板块以及城市天然气板块的天然气消耗量稳步增长所带动,主要受经济增长、液化天然气接收站营运后天然气供应充足、及地方政府实施煤改气工程的影响所带动等因素,均刺激高密市天然气消耗量增长。

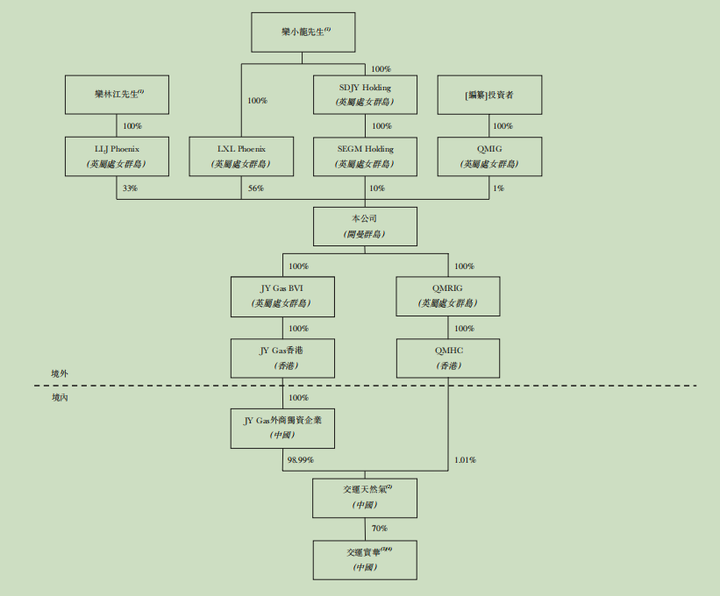

三、股权结构

根据招股书披露,公司过往未进行过大额融资,仅在上市前增发1%股份给予曾光群先生。上市前,栾小龙家族总计持股99%,稳稳的家族企业。

来源:招股书

四、风险因素

1.跟政府合作关系的维持,若在30年特许权之前提前终止协议或者不续约将会影响公司业务,取决于公司与高密市市政管理局任何日后的共同协定。

2.公司的管道天然气销售受国家在不同层面所采纳的定价政策的影响,因此,若天然气定价政策对公司不利,公司的盈利能力可能会受到重大不利影响。

五、估值

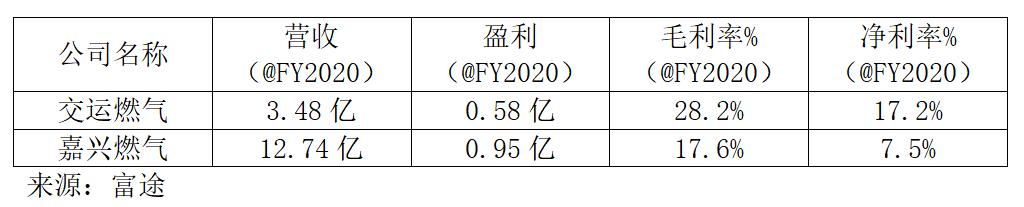

相较于港股类似级别的燃气同行公司,嘉兴燃气的2020年数据,这家公司2020年营收为12.74亿元人民币,同期净利润为0.95亿元人民币,当期毛利率则为17.6%,当期净利率为7.5%。

从同行对比中看出,由于高密市燃气消费体量的原因,交运燃气整体收入规模较小,但交运燃气的整体毛利率和净利率却相较更高,体现出了更为出色的盈利能力。

不过对于交运燃气而言,成本因素是今后影响公司收入水平及盈利水平的重要原因,且由于近两年来说,交运燃气毛利率出现了下滑,公司称是由于疫情影响导致的。

按2021年预估6000万的利润预算,目前同类型的嘉兴燃气处于13倍PE的估值,按照目前交运燃气所包揽的业务地区来看,盈利能力对比起来还是欠佳,上市估值预计到5-7倍的左右,资金是否会选择一个利润能力不大且业务涵盖城市较少的公司?且后续发展能否扩张城市业务,这些需要打一个问号。