无论是对于壁挂炉产业还是其他行业而言,2020年的艰难显而易见,好在有下半年的“煤改气”政策的推动,最终实现了420万台的出货量,4

无论是对于壁挂炉产业还是其他行业而言,2020年的艰难显而易见,好在有下半年的“煤改气”政策的推动,最终实现了420万台的出货量,4.5%的整体增长,也算是交了份不错的答卷。在剔除了中燃宝等燃气公司等项目重复统计,“煤改气”腰斩式的下滑后,2021年实现了290万台的总出货量,同比下滑-31%,其中“煤改气”95万台,下滑64.1%,家装零售+普通项目工程为195万台,同比增幅25%。

一、市场整体特征分析

受北方“煤改气”政策的持续收尾影响,市场整体出货量较之2020年,数据并不好看,再加上2021年上半年爆发的原材料涨价,对于整个处在转型、调整期的壁挂炉行业来说,无疑是雪上加霜。从行业发展的规律来看,我们分析认为,在剔除了“煤改气”等外部政策的刺激后,市场已逐渐回归到正常的发展逻辑上来,尽管会有阵痛,调整也势在必行,但至少会让产业的未来发展方向更明确,目标更清晰。

“煤改气”持续收尾 出货量腰斩

“煤改气”政策性红利基本见底,相关数据显示,整个2021年“煤改气”壁挂炉招标项目总数209个,比2020年减少逾100个,招标总台数约为95万台,与2020年的265万台相比,锐减64.1%,比腰斩还严重。

同时,与往年“煤改气”招标各大品牌“百花争艳”有所不同的是,2021年参与“煤改气”招标的主体已发生变化,中燃宝等大型燃气公司开始快速介入,分食了近50%的“煤改气”出货量,在提高了“煤改气”招投标的难度的同时,也会进一步稀释项目利润。

从整体上看,“煤改气”政策在持续收尾,乐观估计,在未来的3-5年时间,还将持续存在,但方式上因大型燃气公司的介入会有所变化,如“总包+分销”的模式将会成为主流。

零售增长明显 南方采暖存在变数

在经历了2020年-9.8%的下滑后,疫情后的市场消费释放及部分国产壁挂炉品牌的战略性转移,由“煤改气”向家装零售+普通项目工程转型后,市场竞争加剧的同时,也实现了25%的增幅。

国产品牌的强势介入,是否会打破外(合)资品牌长期以来在零售市场的垄断地位,尚未可知,但该市场一定会因大量主流国产品牌的快速介入而打破一定的平衡,同时在诸多不确定因素的影响下,零售市场将变得更加刺激而活跃。当然,从目前大家对于零售市场的观点来看,基本集中在两大块,一是“后煤改气”的置换市场及北方既有的存量市场,二是南方的采暖市场。

相对而言,在北方“煤改气”市场失“势”的部分品牌,开始更多关注南方的采暖市场,对于它们而言,“煤改气”的置换市场尚未到来,而北方的零售置换介入也有一定难度,相对来说,开拓南方的采暖机会更大,一来有制造、物流的便利,二来南方的采暖需求也在快速凸显,市场尚未完全启动。从大概率看,这部分品牌势必会将在“煤改气”的精力转移到南方市场的拓展上,在资源、政策、产品等方面也会做好大幅倾斜的准备,与此同时,外(合)资品牌若要守住该阵地,则势必会进行一些针对性策划、战略调整,两者形成一攻一防竞争态势。当然,在我们的调查中,部分品牌均表示,国产品牌要想抓住南方采暖这个趋势和市场并不会太轻松,市场存在着较大变数。

产品发展及趋势

“煤改气”政策的持续收尾下,使得以“煤改气”市场为主体的常规炉销量大幅下滑,但在相当一段时期内,常规炉依然是中国燃气壁挂炉绝对的销售主力机型。从调查统计来看,2021年常规炉出货总量为265万台,比2020年减少了133万台,但依然不影响它占据了2021年总出货量290万台的九成。

2021年度,国家大力推进落实的“3060”双碳战略,对于节能、减碳排放的冷凝炉来说,迎来了一个推广利好,各大壁挂炉品牌均在大力研发冷凝产品,并加大了推广。从整体上看,2021年冷凝炉总出货量为25万台,较之2020年增幅达13.6%,其中国产品牌对于冷凝炉的重视在加大。尽管从大方向来看,冷凝炉替代常规炉,是一种必然的趋势,但受制于国内全预混的配套不完善,产品的制造成本高,大量推广冷凝、全预混还有一段很长的路要走。但可以肯定的是,这个替代趋势在2022年以及未来的2-3年内会加速,预计2022年冷凝炉的占比会突破15%,乃至达到20%。

2021年,响应能源的应用趋势,壁挂炉行业开始尝试研发并推出混合动力、双能源、多能源技术产品,改变了单一的能源结构带来的产品应用局限。同时,在产品上,我们依然要关注一个趋势,随着疫情和市场本身的发展规律,壁挂炉的国产化趋势(制造和技术研发)已非常明显,未来随着国产化的进程,国产壁挂炉与进口壁挂炉的产品差距将进一步缩小,给消费者选择带来了更多的空间。

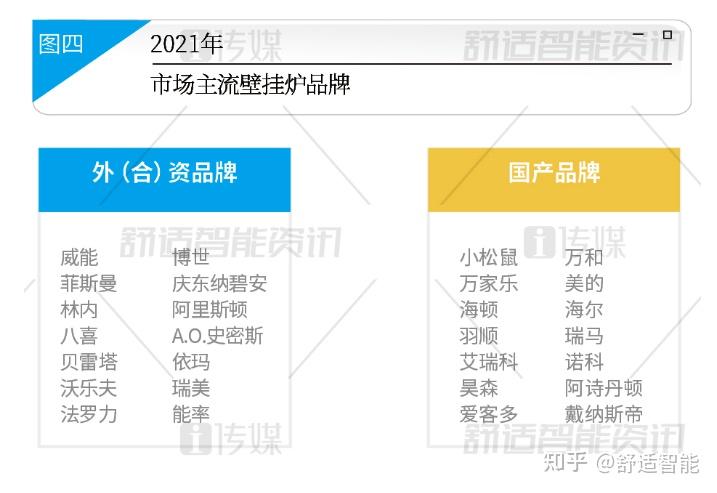

二、品牌格局分析

在“煤改气”持续收窄的趋势下,壁挂炉品牌也在严重缩水,相比最高峰的300余家品牌,目前市场活跃品牌已不足100 家,部分以“煤改气”为主要市场的品牌,进一步被边缘化,乃至淘汰,行业集中度进一步提高。

从2021年的市场表现来看,进口品牌表现相对平稳,在2020年市场消费的释放下,外资品牌表现较好,基本实现了10%的增长,部分品牌在企业战略、市场策略的推动下,甚至增幅达到了50%。而另一方面,随着“煤改气”市场的回落,部分以“煤改气”市场为主攻方向的国产品牌在销量上有所下滑,且下滑幅度相对较大。当然也有一些提前布局零售渠道的国产品牌顶住了“煤改气”下行的压力,实现了逆增长。

市场的变化,带来了明显的品牌格局重塑。由于国产壁挂炉正处在转型调整期,品牌、市场表现力均有所下降。此消彼长,2021年外(合)资品牌进一步缩小了与国产品牌的销量差距,由2020年的29.5%跃升至47%,几近占据了壁挂炉市场的半壁江山。至于2022年乃至未来这个格局是否会有所改变,则需要看国产品牌的这次转型是否顺利,并能否取得预期效果。

三、渠道格局分析

相比2020年,2021年的渠道格局变化是可见的,传统的两大渠道即“煤改气”项目市场和零售+普通工程项目(含精装房集采)格局正在被快速打破。在“煤改气”项目市场腰斩后,无论是国产品牌还是外(合)资品牌在渠道上更重视对零售渠道的开发和建设,也加大了对于建材、电商、家电卖场等其他渠道的拓展。

鉴于市场开发和应用对于渠道建设的重要意义,我们需要认真考虑以下几个与渠道息息相关的问题:

第一,传统的“煤改气”渠道尽管在萎缩,但是否可以再利用?如何以最有利的方式开展与燃气公司的合作?

第二,房产市场的低迷,精装房配套市场的回落2022年已成定局,对于这块市场,虽然我们不能抱过高的期望,但如何在有限的市场资源获取最大的占有率,则需要认真思考。

第三,可以适当考虑下沉渠道建设,开发三、四线城市乃至乡镇农村网点,提前为“后煤改气”时代的置换市场做准备。

第四,加大建材、电商、KA卖场的建设速度和力度,也要考虑相应的服务体系建设。

第五,跳出既有的壁挂炉圈子,进入暖通、舒适家居,建设相关的渠道。

第六,通过品牌产品的多元化及相关产品联合销售,形成舒适家居集成体系或异业联合销售。

以上的问题,从很大程度上来说,也是2022年乃至更长的未来,壁挂炉渠道工作的方向。

在本报告的数据和观点收集中,实则对于已过去的2021年,普遍的观点是很难,尤其受“煤改气”政策持续收尾的影响,壁挂炉产业也面临市场的转型,也部分造成了整个行业的士气低落。对于2022年的发展,积极的企业已在开始布局,产品多元化是一个方向,深耕南方采暖市场是一个方向,自身技术革新、拓展应用领域又是一个方向,总之对于不确定性, 甚至更难的2022年,积极求变一定是发展大方向。而对于接下来的发展,不管是好是坏,拥有一个好的心态非常重要。我们相信“越积极越发展,越消极越下滑”,等待壁挂炉产业的,也将是如此。

问:2023年锅炉价格/多少钱?

下一篇:大型液压站哪个品牌好