遮阳板全球龙头岱美股份

本文首发于跑迎公众号今天我们一起梳理一下岱美股份,公司主要从事乘用车零部件的研发、生产和销售,是集设计、开发、生产、销售、服

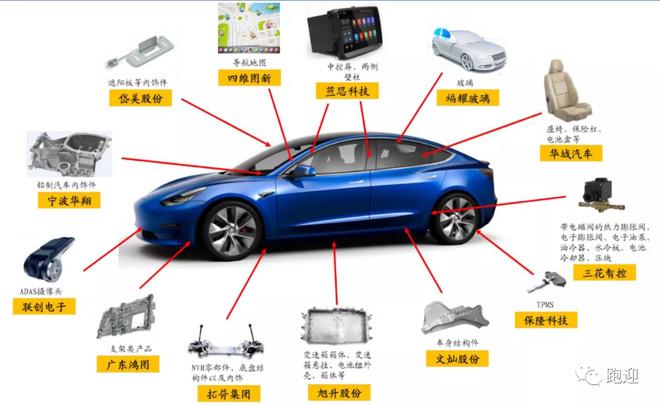

本文首发于跑迎公众号今天我们一起梳理一下岱美股份,公司主要从事乘用车零部件的研发、生产和销售,是集设计、开发、生产、销售、服务于一体的专业汽车零部件制造商。公司在中国、美国、法国、墨西哥等地均建有生产基地,并在日本、韩国、德国、英国、西班牙等国家设立有境外销售和服务网络。公司已成功实现与整车厂商技术开发的同步化、配套产品的标准化以及售后服务的一体化,是全球汽车产业链中的细分行业龙头。公司生产的汽车零部件产品主要包括遮阳板、座椅头枕和扶手、顶棚中央控制器和内饰灯等。

公司已与全球主要整车厂商建立了产品开发和配套供应关系,客户包括奔驰、宝马、奥迪、通用、福特、克莱斯勒、大众、标致雪铁龙、特斯拉、丰田、本田、日产等国外主流整车厂商,以及上汽、一汽、东风、长城、蔚来、小鹏等国内优势汽车企业。

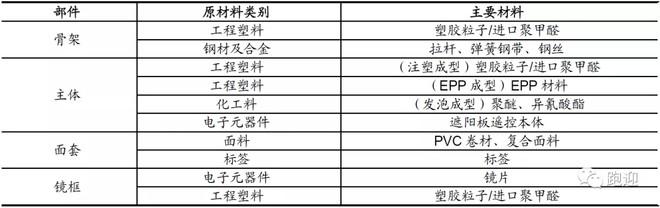

汽车遮阳板归属于汽车内饰件,通过调整阳光对眼睛的照射度,避免阳光干扰驾驶判断从而减少交通事故的发生,同时也能避免阳光直射汽车内部,具有较好的降温作用,并对仪表盘、真皮座椅等起到保护作用。一般而言,一辆车OEM 配套两个遮阳板。汽车遮阳板主要包含骨架、主体、面套、镜框等部件,主要原材料为塑料、EPP 材料、钢材及合金等。

在未并购Motus之前,公司遮阳板全球市占率22.5%,而其他竞争对手市占率均低于15%以下,其中预计Motus遮阳板全球市占率约12%左右,排名全球第二。公司并购Motus后,全球市占率有望达到35%左右,远高于其他竞争对手,算上市占率排名前列的安通林、部分日系厂商,全球CR3市占率基本高达65%左右,市场集中度较高。由于内外饰行业市场格局散乱、利润率较低的特点,众多国际零部件巨头出于自身发展考虑,纷纷剥离其内外饰件业务,对于规模弱小、品牌影响力不足的企业来说,由于全球车市低增长造成其生存环境进一步恶化,因此从竞争格局来看全球遮阳板行业将会出现“赢家通吃”的局面,行业寡头垄断的格局正逐步形成。

一、遮阳板全球龙头

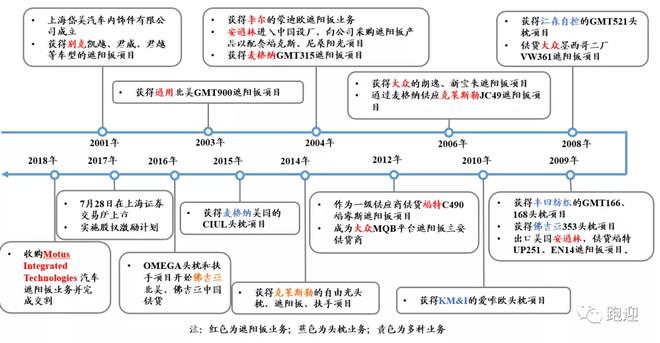

岱美股份成立于2001年,成立之初就开始获得通用别克凯越、君威等车型的遮阳板项目;2003年公司获得长春村长城汽车K1遮阳板项目,并在之后配套哈弗H6、H2等车型,同年开始为通用北美供货;2004年公司获得麦格纳GMT315遮阳板项目,同年通过麦格纳为克莱斯勒供货;同年公司通过安通林向长安福特配套遮阳板;2006年上海大众和一汽大众向公司采购遮阳板;2008年公司向大众墨西哥工厂供应遮阳板;2009年开始将遮阳板出口美国安通林;2012年公司成为大众MQB平台遮阳板主要供应商,同年公司作为一级供应商开始向长安福特供应遮阳板;2014年公司获得克莱斯勒K4(JEEP自由光)的遮阳板项目;2017年上交所上市,同年切入特斯拉配套体系;2018年收购Motus汽车遮阳板业务。

二、业务分析

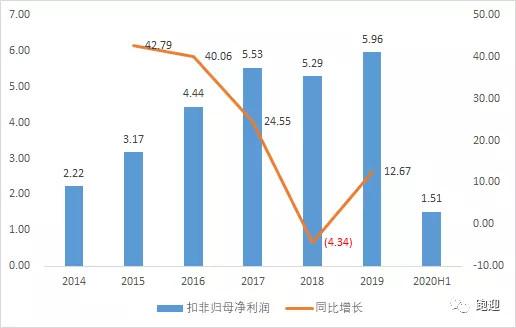

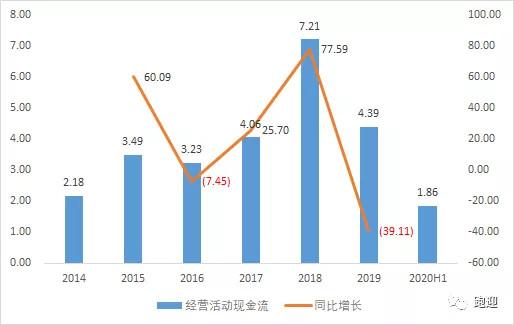

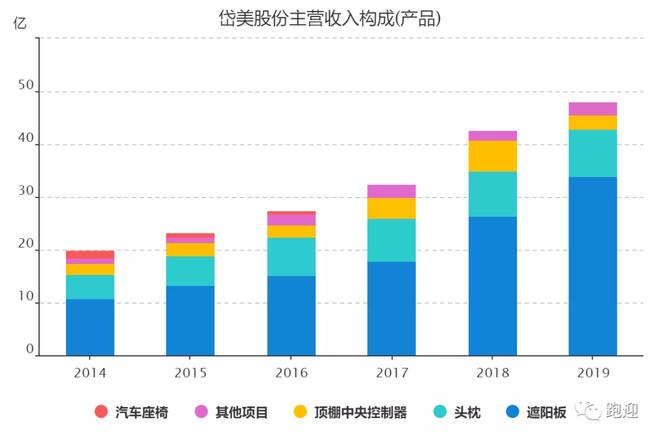

2014-2019年,营业收入由19.96亿元增长至48.18亿元,复合增长率19.27%,19年同比增长12.74%,2020H1实现营收同比下降32.61%至16.65亿元;归母净利润由2.28亿元增长至6.25亿元,复合增长率22.35%,19年同比增长12.04%,2020H1实现归母净利润同比下降47.99%至1.61亿元;扣非归母净利润由2.22亿元增长至5.96亿元,复合增长率21.84%,19年同比增长12.71%,2020H1实现扣非归母净利润同比下降43.72%至1.51亿元;经营活动现金流由2.18亿元增长至4.39亿元,复合增长率15.03%,19年同比下降39.06%,2020H1实现经营活动现金流同比下降43.24%至1.86亿元。

分产品来看,2019年遮阳板实现营收同比增长28.38%至34.05亿元,占比72.35,毛利率增加1.15pp至29.83;头枕实现营收同比增长4.62%至8.80亿元,占比18.69%,毛利率减少0.94pp至35.22%;顶棚中央控制器实现营收同比下降51.98%至2.81亿元,占比5.98%,毛利率增加4.70pp至27.07%;其他实现营收同比增长6.76%至1.40亿元,占比2.97,毛利率增加6.47pp至25.11%。

2019年前五名客户销售额237,795.15万元,占年度销售总额49.36%。

三、核心指标

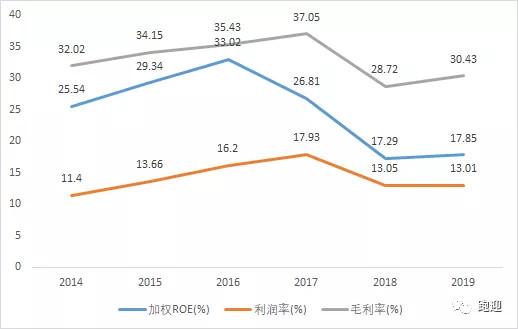

2014-2019年,毛利率由32.02%提高至17年高点37.05%,18年下降至28.72%,19年回升至30.43%;期间费用率由17.14%下降至16年14.82%,17年回升至16.32%,18年下降至低点10.92%,19年上涨至12.34%,其中销售费用率由7.17%下降至5.9%,管理费用率15年上涨至阶段高点9.9%,18年下降至低点6.18%,19年回升至6.52%,财务费用率维持在低位波动;利润率由11.4%提高至17年高点17.93%,18-19年下降至13%左右,加权ROE由25.54%提高至16年高点33.02%,随后逐年下降至18年低点17.29%,19年略微回升至17.85%。

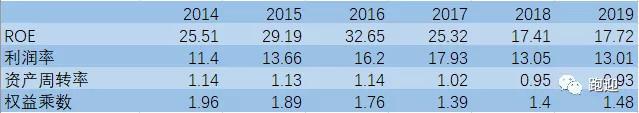

四、杜邦分析

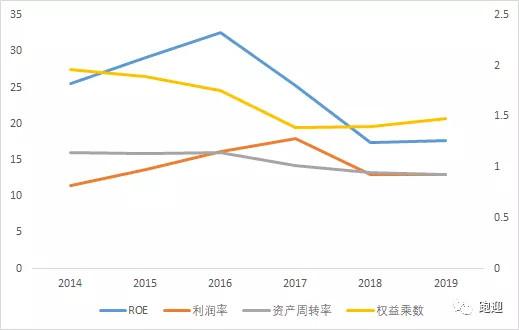

净资产收益率=利润率*资产周转率*权益乘数

由图和数据可知,14-16年净资产收益率的提高主要是由于利润率的提高,17净资产收益率的下降主要是由于资产周转率和权益乘数下降所致,18-19年净资产收益率的下降主要是利润率和资产周转率的下降。

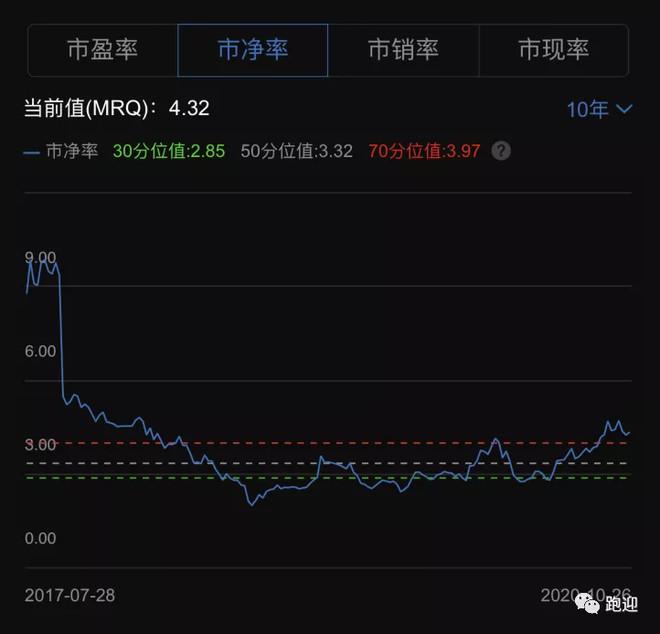

五、估值指标

PB 4.32,位于上市以来70分位值上方。

看点:

公司为全球遮阳板细分龙头企业,自制率较高,成本控制能力较强,短期Mouts遮阳板资产盈利改善预期强烈,长期通过资产整合带来的规模效应、制造工艺改进及客户资源的互补能够进一步巩固其竞争壁垒,从而维持遮阳板业务量价齐升趋势及反哺提升国内市场份额;除遮阳板外,公司积极拓展头枕、扶手、顶棚中央控制器等内饰件品类,由于内饰件市场较为成熟,行业规模巨大但较为分散,公司具有较强的成本控制优势基础、丰富的客户资源渠道,且头枕、扶手等与遮阳板工艺技术类似,具备复制遮阳板成功经验从而打开公司中长期成长空间

下一篇:小巫师的数学魔法