后来者居上,壹石通:勃姆石有望高增长,导热球铝将成为新亮点

受益新能源车发展,后来者居上,勃姆石全球龙头芯片封装起家,切入锂电池隔膜供应链,勃姆石龙头地位显著。公司成立于2006年,是一家专注于

受益新能源车发展,后来者居上,勃姆石全球龙头

芯片封装起家,切入锂电池隔膜供应链,勃姆石龙头地位显著。

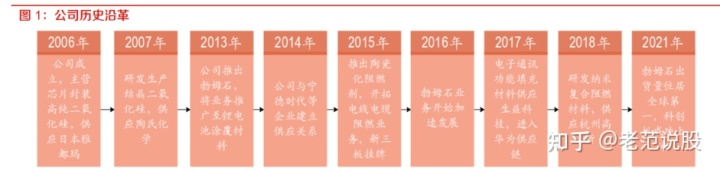

公司成立于2006年,是一家专注于锂电池涂覆材料、电子通讯填充料和阻燃材料等无机非金属复合材料的研发、生产和销售的高新技术企业。成立之初公司主要生产芯片封装高纯二氧化硅产品,主要供应日本雅都玛。

2007年,公司研发出结晶二氧化硅,开始供应陶氏化学。

2013年公司推出勃姆石,将业务推广至锂电池涂覆材料,并于2014年进入宁德时代供应链。

2015年,公司推出陶瓷化阻燃剂,开拓电线电缆阻燃业务,同年新三板挂牌。

2017年,公司电子通讯填充料开始供应生益科技,进入华为供应链。

2018年,公司研发出纳米复合阻燃材料,开始供应杭州高新。

2021年,公司勃姆石出货量位居全球第一,同年成功登陆科创板。

公司股权结构稳定且较为集中,引入外部投资助力主业发展。

公司控股股东为蒋学鑫,实际控制人为蒋学鑫、王亚娟夫妇,两人分别直接持有公司 20.4%和 4.26%的股份。此外,两人还通过怀远新创想企业管理咨询合伙持有公司 1.41%股份,实控人合计持有公司 26.1%股份。

除公司实控人之外,公司引入外部投资,新能源科技创新股权合伙企业和张家港市招港共赢合伙企业,分别持有公司 5.13%和 2.9%股份。其中新能源科技创新股权合伙主要出资人包括锂电池龙头国轩高科,预计对公司勃姆石主业产品研发与销售都将有较大助力。目前公司共下设 9 家全资子公司。

核心团队技术出身,行业履历丰富,核心技术均为自主研发。

公司 6 名董事中,4 名拥有博士研究生学历,其中董事长蒋学鑫为南京大学博士,历任蚌埠玻璃工业设计研究院教授级高工,在硅基材料领域深耕多年。首席科学家夏长荣为中科大博士生导师,并有多项相关协会兼职。研发总监王韶晖曾在多家外资无机材料企业担任研发经理。董事蒋玉楠为董事长蒋学鑫之女,目前中科大材料学博士研究生在读。

在强大的技术背景下,主要核心技术如勃姆石生产、晶体生长控制、无污染气流磨粉碎、磁性异物检测等均为公司结合生产经营实际自主研发。

受益下游隔膜涂覆需求持续放量,2021年以来公司业务开始放量增长。

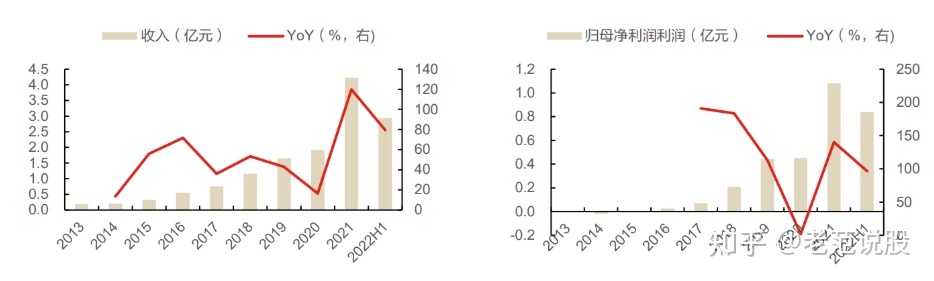

2013-2021年,公司收入从 1820 万元增长至 4.2 亿元,CAGR 为+48.1%,2016年公司开始稳定盈利,归母净利从 250 万元增至 2021 年 1.1 亿元,CAGR+112.1%。

2021年起,公司业绩开始进入高速增长期,2021 年与 2022H1,公司收入分别为 4.2/2.9 亿元,YoY+119.9%/+79.4%;归母净利润分别达 1.1/0.8 亿元,YoY+140.0%/+96.5%。

2021年起公司业绩开始放量主要受益于下游新能源汽车持续高景气,隔膜和极片涂覆比例上升,叠加产品进入主流客户供应商序列,电池涂覆材料实现快速增长。随着需求端新能源汽车渗透率提升,公司自身产能持续释放,公司业绩有望保持高速增长。

图 3:13-22H1 公司收入 图 4:13-22H1 公司净利润

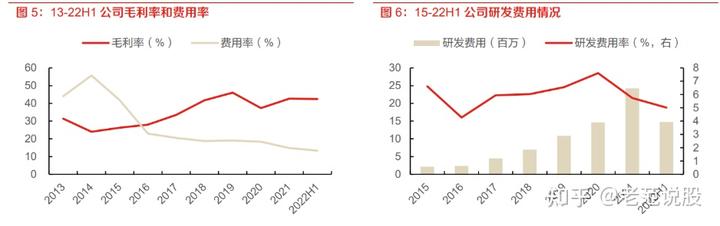

盈利能力 19 年后保持相对高位,研发费用保持较高水平。

2018 年起公司毛利率稳定站上 40%以 上,主要受益于勃姆石收入占比提升,此业务毛利率较高。

勃姆石生产具有一定壁垒,一方面生产端需要掌握晶体生长、无污染气流磨粉碎、磁性异物检测等技术壁垒,另一方面销售还需要通过下游客户的长周期认证。

伴随着收入提升,费用率逐年摊薄,2022H1 降至 13.3%;2019 年起, 公司归母净利率稳定在 23%以上。伴随着行业快速增长,公司持续进行产品研发升级迭代。

2017 年以来公司研发费用率持续稳定在 5%以上,研发费用增速保持 35%以上。截至 2021 年底,公司已获得 15 项发明专利和 14 项实用新型专利,涵盖高纯纳米勃姆石的制备技术、中空二氧化硅以及轻质球形二氧化硅制备技术、高效微胶囊复合阻燃剂制备技术等。

勃姆石收入贡献最大,其他业务也保持高速增长。

自 19 年起,勃姆石是公司收入占比最高、增速最快的板块。2017-2021 年,其收入从 0.38 亿元增至 3.3 亿元,CAGR+71.2%,其中 2021 年收入增速为139.6%。

收入提升得益于下游需求快速增长,宁德时代、璞泰来等大客户产能不断扩张,客户数量不断增加,公司自身产能产量持续增长。

同一时期,电子通信功能填充材料收入从 0.28 亿元增至 0.66 亿元,CAGR+24.3%,公司研发的熔融二氧化硅粉体材料应用于覆铜板驱动电子材料板块收入高速增长;阻燃材料收入从 0.09 亿元增至 0.25 亿元,CAGR+29.7%,公司研发的纳米复合材料 2018 年起大批量销售,陶瓷化硅橡胶 2021 年在新能源车领域实现应用,是该项业务快速增长的两个主要节点。

勃姆石销量快速增长,单价与吨成本逐年下降。

公司勃姆石销量逐年增长,2018-2021 年销量从 2814.5 吨增至 1.65 万吨,CAGR+80.3%。其中 2021 年受益于下游新能源汽车持续高景气,隔膜和极片涂覆比例上升,销量增速达158.8%。

价格与成本方面,随着产品的推广以及产能的扩大,勃姆石单价、成本与吨毛利均呈现逐年下降的态势。

2018-2021 年,勃姆石吨单价从 2.4 万元下降至 2.0 万元,主要原因是公司产品毛利率较高,下游客户有降本需求,公司调整价格所致。

吨成本从 1.06 万元下降至 0.88 万元,其中材料成本在 4800-6000 元/吨的区间波动,非材料成本从 7214 元/吨下降至 5631 元/吨,成本占比从 54.3%下降至 50.1%,是成本下降的主要来源。随着产能增长,固定生产成本得以摊薄,自动化水平提高,优化工艺流程也将起到降本作用。

下游需求旺盛,公司不断夯实龙头地位

涂覆改善隔膜热学性能,增强电池安全性

隔膜涂覆可以提高隔膜耐热性,增强隔膜抗刺穿性,有效提升锂电池的安全性能。隔膜是锂电池中的关键组件,隔离正、负极防止短路,同时允许锂离子穿过形成充放电回路。隔膜在生产工艺上主要有干法和湿法两大类,干法可细分为单向拉伸工艺和双向拉伸工艺,主要为物理造孔技术。

湿法又称为相分离法或热致相分离法。

在其他条件相同情况下,选用湿法隔膜的电池在能量密度、倍率、循环寿命上相比选用干法隔膜电池效果更好,并且湿法隔膜的厚度更低,符合锂电池高密度,轻量化的发展趋势。但是由于湿法隔膜的横向收缩性、热闭合温度性能较差,隔膜涂覆工艺可以显著弥补湿法隔膜的电池在热稳定性上的劣势。

除此以外,涂覆还可以增强隔膜与电解液之间的浸润性,提高离子导电率。

隔膜出货以湿法为主,对勃姆石应用有帮助。

目前隔膜主要包括湿法隔膜和干法隔膜技术路径。三元材料动力锂电池基本采用湿法隔膜,而同样需要不断提高能量密度的磷酸铁锂电池亦有宁德、国轩等主流厂家选用湿法隔膜。

过去数年,随着能量密度相对更高的三元材料动力锂电池出货量占比的提升,湿法隔膜的出货量占比也逐年提升。2021 年,国内隔膜出货量 79 亿平方米,YoY+112.5%,其中湿法隔膜出货量 60.6 亿平米,占比 76.7%,干法隔膜产量 18.44 亿平方米,占比 23%。

2022 年上半年,湿法隔膜出货占比增加至 79%。锂电池隔膜出货以湿法为主,一方面湿法隔膜厚度更薄,满足锂电池高能量密度需求;另一方面,湿法隔膜产能投放大于干法隔膜。

水系涂覆由于性价比较高,已成为市场主流方案,油系涂覆面向小众高消费领域。

水系涂覆由于其涂覆技术更加成熟、可拉伸强度和热收缩率更好,下游客户已形成产业化应用,成为市场主流的涂覆方案,目前主要应用于动力锂电池、消费电子电池等领域。

根据GGII,21年涂覆占隔膜出货量比例超 45%,其中 95%以上为水系涂覆。而油系涂覆相较于水系涂覆虽然能显著提高电池正负极与隔膜的粘结率,但是油系涂覆会使整个涂覆生产线加长,无论是利用蒸发板还是通过水萃取法均需要大量的设备投入以及较高的能耗成本。因此水系涂覆的价格要比油系涂覆高的多,目前主要应用于一些利润空间较大的高端消费领域。

典型的涂覆方案包括内层陶瓷/芳纶和外层的 PVDF 涂覆。

内层的陶瓷材料属于水系(无机)涂覆,芳纶材料属于油系(有机)涂覆。外层的 PVDF 涂覆也同样分为水系和油系。在陶瓷涂覆中添加的水系 PVDF 是由粉体颗粒组成的小球团,其在水中没有任何的粘结性,常温下需要通过粘结剂去附着在基材或陶瓷表面。

在电池制备过程中,经过高温压力使 PVDF 球团具备粘结力,从而让隔膜的 PVDF 涂层与极片粘结在一起。而油系 PVDF 则是一种溶解于溶剂中的混合物溶液,其溶液本身就具有一定的粘结性。通过烘箱把溶剂蒸发,PVDF 将以网状落在基材和陶瓷表面。常温下粘结性较小,但受热的情况下可大幅提高粘结性,所以位于电池内部也可以起到粘结极片的作用。

勃姆石已成主流陶瓷涂覆材料,公司有较强的护城河

勃姆石已逐步代替氧化铝,成为市场主流的陶瓷涂覆材料。勃姆石与氧化铝作为无机涂覆材料,广泛应用于隔膜涂覆工艺流程。

但近年来,勃姆石的市场占比持续走高,根据 GGII,预计 2025 年在无机涂覆材料中达 75%,其背后的原因主要有四方面:

1、勃姆石的莫氏硬度比氧化铝小,在使用压辊涂覆时发现,氧化铝相较于勃姆石对辊的磨损更大。因此隔膜厂倾向于选择勃姆石作为涂覆材料,以延长辊的使用寿命,降低生产成本;

2、在生产煅烧过程中,勃姆石所含的磁性物质较少,因此可以降低其对电池的影响,简化工序、节约成本;

3、勃姆石又称为水合氧化铝,由于其内部含有饱和水,故这种材料的吸水性弱于氧化铝,因此选用勃姆石作为涂覆材料可以有效降低电池内锂离子与水发生化学反应的风险,提高电池的安全性能;

4、勃姆石的密度比氧化铝小,因此相同重量的勃姆石可以比氧化铝多涂覆 20%-30%的隔膜,可显著降低工厂的用料成本、性价比较高。

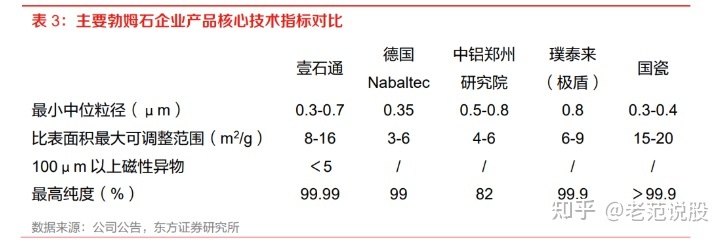

产品性能领先同行,拥有主流客户资源。

由于勃姆石的质量与温度/湿度/压力/配方等多种复杂指标的控制工艺有关,产品技术壁垒较高。公司长期以来重视技术研发,积累了大量的核心技术,勃姆石产品的众多指标均优于同行,具备比表面积可调整范围大、磁性异物控制水平高、纯度高等优点。

另外勃姆石产品认证周期较长,为保证消费者的安全,下游锂电池客户对供应商有严格的准入要求,产品性能及稳定性需要经过全面评估才能被使用,这也就促使终端汽车厂商等企业 需要保证产品质量稳定性,锂电池企业不能轻易更换原材料,公司勃姆石产品经认证后较难被替代,因此公司勃姆石产品的合作稳定性较强,目前公司与宁德时代、璞泰来等企业保持长期合作关系,并进入三星 SDI、新能源科技 ATL、比亚迪等企业的供应商体系。

拥有勃姆石小粒径产品生产技术,布局产品浆料一体化。

由于公司进入市场较早,通过晶体生长控制技术、磁性异物检测技术等一系列技术成功研发出 0.1-0.3μm 级别的小粒径勃姆石产品。

并且经过相关研究测试发现,同样是涂覆两微米厚度的情况下,小粒径产品相对填充密度更高,粒径之间的缝隙会更小,收缩空间也就更小,因此小粒径的产品涂覆量会用的更大,重量更重,同时带来耐热性和热收缩性的明显改善。同时公司目前正在积极布局浆料一体化,原先勃姆石需要干燥/气流打散/包装等环节,而客户还需要将粉体调制成浆料,造成了能源浪费。

而一旦公司供应勃姆石浆料,下游客户可以节省调制过程,公司选择在客户周边就近建厂,也可以有效降低了生产/运输成本,提高生产效率。

通过直供电和蒸汽,生产成本有望下降,对冲价格下降带来的毛利率下滑风险。

由于隔膜厂家对单位成本有不断下降的需求,勃姆石售价有年降的风险。

公司也在多方面寻求降本途径。电和气在成本中占比较高,根据招股说明书,18-20 年,燃气及动力和水电合计平均占生产成本 26%,占比高于一般制造业。

今年 4 月 29 日公告,拟收购怀远县南国环保热电公司 40%股权。协议承诺电联产项目正式运营后,向公司直供电不低于每年 1 亿度,价格不超过上网电价的上浮 10%;直供蒸汽不低于 60 吨/小时,价格不超过制造成本的上浮 30%且不超过市场价格的 80%。

根据公司所在地怀远县供电公司公开信息,当地上网电价为 0.7274 元/千瓦时,假设公司用电成本为上网电价上浮 20%,1 亿度直供电节省的费用预计超过 700 万元。

在河南百川畅银环保能源股份有限公司申请向不特定对象发行可转换公司债券的审核问询函的回复中,蒸汽销售价格为 280 元/吨,我们参考此价格为市场价格,按照协议,每吨蒸汽相较市场价节省成本至少 56 元。按照直供蒸汽最低量 60 吨/小时计算,一年节省费用接近 3000 万。两者合计节省成本将近 4000 万元。

勃姆石市场呈双寡头格局,公司龙头地位有望进一步巩固。

根据 GGII 统计,2021 年公司和德国 Nabaltec AG 合计占据超过全球 80%的市场。

根据招股说明书,公司 18/19 年勃姆石出货量分别 为 0.27/0.47 万吨,全球市占率分别达 31%/36%。

国内 21 年动力电池出货量 220GHW,YoY+165%,受益于全球新能源车的快速发展,公司勃姆石出货量继续增加,21 年公司产/销量 1.71/1.65 万吨,全球市占率攀升至 50%。

根据 GGII,中国锂电池隔膜用勃姆石出货量 21 年达 1.8 万吨,预计 22 年超 3 万吨。国内勃姆石的主要供应商还包括国瓷材料/中铝郑州研究所/极盾,由于公司勃姆石产品性能和客户两大护城河优势,短时间内竞争对手对价格/市场份额很难造成重大冲击。

由于公司未来 2 年还有新增年产 8 万吨勃姆石的规划,按照我们所做的市场空间测算,预计公司勃姆石全球市占率有望进一步提升。

图 18:16-25E 全球新能源汽车销量分析及预测 图 19:18-19 年全球勃姆石主要玩家市占率

正极边涂,进一步打开应用空间

勃姆石的主要应用场景为隔膜,同时在正极材料边缘的涂覆也逐渐成为趋势,由于电池在生产过程中,正极采用金属铝箔,切割过程中会产生一定的毛刺,例如很细的铝屑等,这种毛刺如果附在隔膜上会把隔膜刺破,从而导致正负极短路。

解决这个问题其中一个手段是在正极表面涂覆陶瓷材料,把毛刺进行覆盖,让它对隔膜没有起到这么大的穿刺的作用力,从而保证电池安全。正极材料边缘涂覆技术属于新研发的工艺,但是其渗透率在快速增加。

据草根调研,公司有来自储能客户的订单,储能客户主要将勃姆石应用于正极边涂,因为储能电池以干法隔膜为主,隔膜一般不需要涂覆。正极涂覆增加的成本有限,但大大增加了电池的防穿刺性能和安全性能。

我们预计 22-25 年勃姆石全球市场空间为 6/10.1/15.1/21.6 万吨,21-25 年 CAGR+59%。我们的市场空间测算基于以下几个核心假设。

核心假设一,使用涂覆的电池出货量,主要基于 GGII 的历史数据和他们的预测。

使用涂覆隔膜的有动力/储能/消费电池三种类型,根据 GGII,全球动力电池 22-25 年合计出货量为 650/980/1280/1550GWH,全球储能电池 22-25 年合计出货量为 109/160/270/416GWH,全球消费电池 22-25 年合计出货量为 138/151/167/183GWH

核心假设二,使用涂覆隔膜的比例,主要基于 GGII 的历史数据和预测。

全球动力电池涂覆比例 22-25 年分别为 64%/69%/75%/80%,出于安全性角度考虑,涂覆将成为动力电池的标准加工工艺,全球储能电池涂覆比例 22-25 年分别为 56%/57%/59%/60%,消费电池涂覆比例一直保持在 100%。

核心假设三,无机(水系)涂覆占主导地位,根据 GGII,2021 年涂覆隔膜中,95%以上为无机涂覆,我们认为这一比重将保持不变。

根据 GGII,2021 年勃姆石占无机涂覆材料比例超过 60%,考虑到多方面因素,我们认为这一比例在 22-25 年为 63%/67%/70%/75%,逐步替代氧化铝;

核心假设四,1GWH 电池隔膜所需要勃姆石 150 吨,1GWH 电池正极所需要勃姆石 45 吨。

推导过程如下,湿法隔膜涂覆 4 微米,单平勃姆石用量 6 克,1GWH 电池需要 1500 万平米的 A 类隔膜,考虑过程中有 40%左右的损耗。而在正极涂覆上,勃姆石单位使用量较少,单平米用量是隔膜的 30%左右,

公司积极布局产能扩张,维持市场占有率领先地位。

基于锂电池用勃姆石市场空间广阔,公司不断加大产能建设,推进一系列项目。根据公司公告,2021 年公司勃姆石产品产能为 1.5 万吨,2022 年 Q1 勃姆石产能增至 6000 吨(2022 年年化 2.4 万吨)。

根据公司 7 月 26 日投资者关系活动记录表显示,公司在蚌埠建设投产的一期项目规划新增勃姆石产能 4 万吨/年,预计将于 22Q4 建成投产,扩产二期规划新增勃姆石 8 万吨/年,预计 23/24 年各新增 4 万吨。

基于此,我们判断 22-24 年底公司勃姆石年产能将达 6.5/10.5/14.5 万吨。未来公司有望凭借自身的技术优势以及充裕的产能进一步扩大市场占有率,巩固自己的市场地位以及领先优势

受益于动力电池导热性能的提升,导热球铝有望成为第二发展极

电子填充材料中硅微粉目前体量较大,导热球铝有望成为第二增长极来源。

公司电子通信功能填充材料业务主要包括硅微粉与导热球铝,过去 3 年(19-21 年)收入从 3562 万增至 6640 万元,大部分增量来自导热球铝。

其中,硅微粉目前主要用于芯片封装、覆铜板、硅橡胶等领域,收入贡献最高,但目前整个消费电子景气度有所下降,或导致覆铜板对硅微粉的需求有一定负面影响。

展望未来,由于新能源车对续航里程要求的增加,电池密度增大,电池的热管理要求提高,其中包括导热需求。导热球铝能很好的增加电池的导热性能,作为导热胶和结构胶的重要填充料,需求面临较大增长预期。我们看好公司在导热球铝方面的成长空间,23 年有望成为公司又一增长亮点。

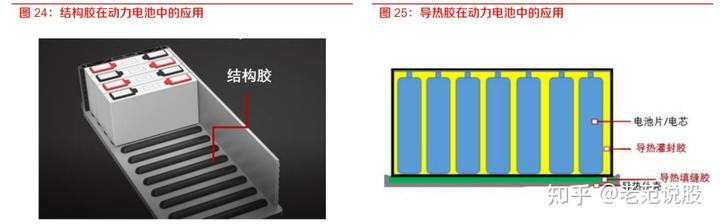

新能源汽车电池追求轻量化和长续航,单车结构胶和导热胶用量有所增加。

为提高新能源汽车续航里程,动力电池追求轻重量,因此在设计上尽量省去结构件,转而大量使用胶粘剂来连接固定电芯等部件,单车胶黏剂的使用量增加。

和电池相关的胶粘剂主要分为结构胶与导热胶。结构胶主要起可靠连接和固定作用,能承受较大负荷,兼顾一定的导热作用,可用于电芯与底板之间、电芯与侧板之间等部位。

导热胶主要起到将热量从发热部位传递到散热部位的热传导作用,兼顾连接固定和密封等作用,主要用于电芯与电芯之间、电芯与液冷板之间等部位,胶的具体使用形式包括垫片、灌封、填充等。

高续航提出高散热要求,球形氧化铝需求量有望大幅释放。

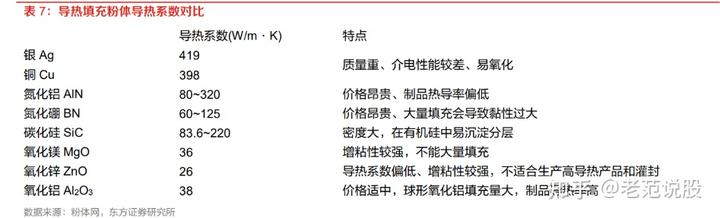

导热胶主要由树脂基体(环氧树脂、有机硅和聚氨酯等)和导热填充材料组成,填充材料分散于树脂基体中,彼此间相互接触,建立热量传递通道,从而达到提高胶粘剂导热率的目的。

填充材料的种类、用量、粒径和几何形状等均会对导热胶的性能产生影响,常用的填料有三大类:金属填料(如银、铜)、碳化物(如碳化硅)、陶瓷材料(如氮化物和氧化铝)。

原先导热胶的主要填充料是氧化镁和氢氧化铝,但随着导热胶对导热性能要求的提高,球形氧化铝被使用其中。

氧化铝价格适中,导热系数较高、在导热胶中的适应性较好,且球形氧化铝的可填充量较大,是高导热材料中的常用填充材料。在动力电池能量密度不断提高的大背景下,球形氧化铝的需求有望大幅增加。

我们预计 22-25 年全球导热球铝需求量 4.2/8.2/11.8/16.1 万吨,21-25 年 CAGR+67%。我们对导热球铝市场空间测算基于以下核心假设。

核心假设一,单车导热胶用量,根据我们草根调研反馈,长续航里程的新能源汽车单车导热胶用量 12KG,结构胶中氧化铝含量较少,我们暂时不考虑。

核心假设二,粉体填充料在导热胶中的比例变化不大,目标普遍达 90%左右。导热胶中的粉体填充料占比每年增长 0.5pct,22-25 年分别为 90/90.5/91/91.5%。

核心假设三,因为导热胶性能的提高,球铝在填充料中用量不断增大。新能源汽车续航里程增加,对导热胶导热性能的要求将进一步提高,导热性能较好的球形氧化铝粉体在填充料中的占比每年显著增加,22-25 年分别为 35%/50%/60%/70%,所以单车对应球形氧化铝用量 22-25 年平均为 3.8/5.4/6.6/7.7kg。

核心假设四,新能源车销量继续保持较快增长。根据 GGII,全球新能源汽车销量 22-25 年 为 1100/1500/1800/2100 万辆。

公司导热球铝产品关键指标处于国内先进水平。

动力电池对导热胶提出了低密度、低粘度、高填充率等要求,相应的也对填充材料的性能提出更高要求。

公司的导热球铝公司的导热用球形氧化铝具有易分散性、产品粒径可控且颗粒均匀、球形化率高、磁性异物含量低、导热性好、体积填充率高的特点,配合专用设备能有效控制产品颗粒的形状及粒径,能够生产出 40 微米以下的导热用球形氧化铝。

从表 7 中可以看出,根据与公开数据比对,公司导热用球形氧化铝产品在纯度、比表面积、电导率等指标方面领先于国内同行业企业,在 PH 值、真密度、球化率、粒度分布等方面与可比公司百图新材水平基本相当,总体处于国内先进水平。

表 9:国内主要导热球铝企业产品关键指标对比

此外,导热球铝募投产能有望于 23H1 投产,新增产能 9800 吨/年。

2021 年,导热球铝需求量大幅增加,达 1035 吨,销量 YoY+404%。其他电子通信功能填充材料的需求也都大幅增加,2021 年结晶二氧化硅销量同比增加 59.13%,21/22Q1 公司电子通信功能填充材料产能利用率分别达 106%/121%。

原先公司电子通信功能填充材料的生产方式总体为共用柔性产线生产,随着产能利用率快速提升,现有产线已无法满足下游的整体需求。

本次募投项目新建独立产线,除了 9800吨 /年的导热球铝项目,还包括 5000 吨/年的高纯氧化铝和 200 吨/年的 Low-α射线球形氧化铝项目。

Low-α技术行业少有, 5G 时代需求增长。

Low-α(低放射性)射线球形氧化铝是一种具有低放射性的稀有氧化铝粉体,可以避免金属物质中的α元素对电子期间造成干扰而导致蓝屏、死机等意外情况,属于先进的芯片封装材料,可满足对安全性、保密性、精密性具有更高要求的 5G 电子产品等高端芯片封测需求。

而为实现 Low-α控制,需在原料选用、杂质去除和粉体烧成工艺等生产环节严格控制产品纯度,技术壁垒高、生产难度大,而公司已自研掌握相关设备工艺技术,成为了全球少数能够量产 Low-α射线球形氧化铝的制造商。

根据公司与下游客户交流,近两年全球市场对Low-α射线球形氧化铝的确定性需求量约为1000吨。由于其技术门槛高,生产难度大,单位售价极高,一般不低于 300 万元/吨。由于 Low-α射线球形氧化铝技术工艺难度大,产能较为稀缺,单价一直居高不下,而公司掌握 Low-α射线球形氧化铝技术后,主要需求方日本住友、日本昭和电工和韩国三星均已与公司开展技术交流以寻求业务合作。

目前,全球 Low-α射线球形氧化铝需求量稳步上升,而日本供应商无明确扩产计划,公司的增量产能优先满足市场增量需求,行业内暂未出现激烈竞争。

盈利预测与估值

盈利预测

我们对公司 2022-2024 年盈利预测做如下假设:

1) 22-24 年收入增速分别达 78%/118%/67%。

其中,锂电池涂覆材料(勃姆石)收入这三年均有望保持较高增速,其中单价分别为 19647/18665/17731 元/吨,每年平均有 2-5pct降幅,销量预计为 3.2/7/11.5 万吨,销量的高增长得益于下游的旺盛需求以及公司产能的不断扩展。

由于电子通讯功能填充材料的新投产能(年产 1.5 万吨)预计将于 23 年投产,随着产量的逐步释放,此板块 23/24 年将获得较快增长。低烟无卤阻燃材料的新投产能将于24年释放,所以低烟无卤阻燃材料的收入在24年有较大幅度增加。

2) 22-24 年毛利率分别为 42.8%/41.7%/42%。

其中,勃姆石的毛利率基本保持稳定,虽然售价有所下滑,但直供电/气叠加新投产能自动化程度的提高,成本端也同比下降。因为导热球铝收入占比的提升,电子通信功能填充材料毛利率小幅下降。低烟无卤阻燃材料板块毛利率基本保持稳定

3) 22-24 年销售费用率 2%/1.8%/1.7%,管理费用率 5.5%/5.2%/5.0%,研发费用率 5.4%/5%/4.6%,各项费用率的小幅下降主要考虑到销售收入的增长对占比有一定的摊薄影响。

报告总结

我们预测公司 22-24 年 EPS 分别为 1.03/2.17/3.6 元。由于公司的勃姆石业务属于新能源汽车产业链的材料端,在此行业为全球龙头,我们选取同样在电池/隔膜/涂覆/碳纳米管领域具有龙头地位的宁德时代/恩捷股份/璞泰来/天奈科技作为一部分可比公司,这些企业都属于新能源车产业链,且在各自领域属于龙头地位。此外,公司的导热球铝业务预计将在明年放量,与公司拥有相同业务的上市公司包括联瑞新材。

参考公司招股说明书,我们加入雅克科技作为可比公司。可比公司 23 年平均 PE 为 21X,24 年平均业绩增速为 36%,而公司 24 年业绩增速 66%。我们认可给予公司 30%的估值溢价,即 23 年 27 XPE,对应目标价 58.59 元。

风险提示

下游需求不及预期:勃姆石目前主要应用于新能源车动力电池,如果国内新能源车行业的政策发生变化,新能源车发货量不及预期,将影响公司的勃姆石发货量。

募投项目进展低于预期:募投项目包含了勃姆石和电子通信功能填充材料,募投项目的如期投产对公司导热球铝明年是否能放量至关重要。如果募投项目的建设由于疫情或者其他相关原因不达预期,将对明年盈利造成较大负面影响。

核心假设条件变化影响测算结果:文中测算基于设定的前提假设基础之上,存在假设条件发生变化导致结果产生偏差的风险。如表 12 所示,当勃姆石销售单价和销量没有达到中性情形假设时,22/23 年归母净利润将会产生不达预期的风险。

弓中号:搜索老范说股