一、2020 年国内外天然气发展概况 (一)世界天然气发展 上游产量出现下降,勘探活动有所回落。2020 年,受新冠疫情与低油价双重冲击,世界

一、2020 年国内外天然气发展概况

(一)世界天然气发展

上游产量出现下降,勘探活动有所回落。2020 年,受新冠疫情与低油价双重冲击,世界天然气产量为 3.85 万亿立方米,同比下降 3.3%。其中,美国、俄罗斯 - 中亚地区和拉美地区产量分别下降 154 亿立方米、321 亿立方米和 194 亿立方米。2020 年,全球天然气勘探活动有所回落,世界天然气可采储量 188.1 万亿立方米,同比下降 1.2%,但在黑海盆地、西西伯利亚盆地、奥特尼瓜盆地、苏里南盆地、桑托斯盆地等地区风险勘探仍获重大突破。

天然气消费区域分化明显,主要经济体消费有升有降。新冠疫情严重影响全球范围产品生产与贸易,一次能源消费总量下降 4.5%。2020 年,世界天然气消费量 3.82 万亿立方米,同比下降 2.3%。北美地区天然气消费量 1.03 万亿立方米,同比下降 2.6%。其中,美国消费量 8320 亿立方米,同比下降2.3%;加拿大消费量 1126 亿立方米,同比下降 4.7%;墨西哥消费量 863 亿立方米,同比下降 2.2%。欧洲天然气消费量5411 亿立方米,同比下降 2.5%,工业和发电用天然气大幅下降是主因。亚太地区消费增速放缓,天然气消费量 8616 亿立方米,同比增长 0.1%,中国需求增速先抑后扬,全年同比增长 6.9%;日本主要用气行业需求低迷,同比下降 3.7%;韩国全年需求稳中有升,增长 0.8%;印度天然气消费小幅增长0.3%。

液化天然气(LNG)市场供需总体宽松,贸易合同形式更加多元。2020 年,世界 LNG 贸易量 4879 亿立方米,同比上升 0.6%,LNG 进口增量主要来自亚洲,出口增量主要来自美国、澳大利亚和卡塔尔。进口方面,亚太地区进口总量3454 亿立方米,同比增长 3.3%;欧洲进口总量 1148 亿立方米,同比下降 3.8%。出口方面,美国出口量 614 亿立方米,同比增长 29.2%;俄罗斯出口量 404 亿立方米,同比增长 3.1%;澳大利亚出口量 1062 亿立方米,同比增长 1.2%;卡塔尔出口量 1061 亿立方米,首次被澳大利亚超越。2020 年,全球新签合同的期限缩短,合同量缩小 20%,以 100 万~ 200 万吨合同为主,新签 LNG 合同定价仍以与油价挂钩为主,占比约 79.7%,与油价挂钩的平均斜率降至 10% ~ 11%。2020 年,国际天然气价格总体表现前低后高。美国亨利中心(HH)天然气年均价格 1.99 美元 / 百万英热单位,同比下跌 20.7%。荷兰产权转让设施指数(TTF)天然气年均价格 3.07 美元 /百万英热单位,同比下跌 23.5%。普氏日韩标杆指数(JKM)天然气价格年内波动较大,4 月跌至历史最低 1.94 美元 /百万英热单位,2021 年 1 月暴涨至 28 美元 / 百万英热单位。

应对气候变化背景下能源清洁低碳发展加速,新冠疫情冲击下天然气发展保持强劲韧性。欧盟、美国、日本、英国、加拿大、韩国和南非等国家或地区纷纷提高温室气体减排承诺行动目标。欧盟 2019 年提出的“将 2030 年温室气体减排从原来的较 1990 年下降 40% 提高到下降 55%,以及 2050 年实现气候中性的目标”已经在 2021 年通过立法进行确认。受新冠疫情影响,2020 年欧盟能源消费产生的二氧化碳排放量同比减少 10%。能源消费中煤炭消费下降最多,几乎所有成员国石油消费也出现下滑,但天然气消费在 12 个成员国逆势增长。美国 2021 年初加入《巴黎协定》,政府宣布提高减排目标,承诺 2030 年温室气体排放量将较 2005 年减少50% ~ 52% 和不迟于 2050 年实现净零温室气体排放。美国2020 年能源消费相关二氧化碳排放量同比下降 11.6%。能源消费中煤炭消费下降 19.1%,石油消费下降 11.8%,天然气和核电消费降幅最小,分别只有 2.3% 和 3%。2020 年美国天然气发电量创造历史最高纪录,同比增加 3%。美国电力行业2019 年二氧化碳排放量较 2005 年下降 32%,其中接近三分之二的贡献来自天然气发电替代燃煤发电。

(二)中国天然气发展

产量增长连续四年超百亿立方米,新增储量再创新高。“增储上产七年行动计划”持续推进,全国天然气产量快速增长,新增探明地质储量保持高峰水平。2020 年,全国天然气产量 1925 亿立方米,同比增长 9.8%。其中,煤层气产量67 亿立方米,同比增长 13.5%;页岩气产量超 200 亿立方米,同比增长 32.6%;煤制天然气产量 47 亿立方米,同比增长8.8%。天然气产量增速连续两年快于消费增速,供应安全保障能力持续提升。2020 年,天然气探明新增地质储量 1.29 万亿立方米。其中,天然气、页岩气和煤层气新增探明地质储量分别达到 10357 亿立方米、1918 亿立方米、673 亿立方米。页岩油气勘探实现多点开花,四川盆地深层页岩气勘探开发取得新突破,进一步夯实页岩气增储上产的资源基础。

“全国一张网”建设加快推进,互联互通能力明显提升,储气调峰能力进一步增强,采暖季实现平稳供气。四大进口通道进一步完善,互联互通重大基础设施快速推进,中俄东线中段、青宁管道等一批重点工程相继建成投产。储气调峰能力进一步增强,2020—2021 年采暖季前地下储气库形成工作气量 144 亿立方米,同比增加 40 亿立方米,增幅创历史新高。主要供气企业优化淡旺季天然气进口资源配置,与国家石油天然气管网集团有限公司协同配合,加强“联保联供联运”,增加资源串换互保互供,采暖季实现平稳供气。

天然气进口增速有所回落,全年进口均价有所下降,价格季节性波动加剧。受国产气快速增长和新冠疫情抑制需求等因素影响,中国天然气进口增速有所回落。2020 年,天然气进口量 1404 亿立方米,同比增加 3.6%。其中,全年 LNG进口量 6713 万吨,同比增长 11.5%;管道气进口量 477 亿立方米,同比下降 8.9%。受新冠疫情抑制消费及国际油价大跌双重影响,我国天然气进口均价同比下降 23.5%。受淡季历史低价及冬季保供需求双重拉动,全年 LNG 现货进口量 2717万吨,同比增长 28.9%,占 LNG 进口量的 40.5%,较 2019 年提升 6 个百分点。

工业燃料、城镇燃气和发电拉动天然气消费增长。2020年,中国天然气消费量 3280 亿立方米,增量约 220 亿立方米,同比增长 6.9%,占一次能源消费总量的 8.4%。中国天然气消费逐季回暖,增速呈前低后高走势,特别是四季度,伴随经济形势持续向好,叠加采暖需求大幅增加,天然气消费增速升至 12.9%,四季度消费量同比增加 110 亿立方米。从消费结构看,工业燃料和城镇燃气用气占比基本持平,均在37%~ 38%,发电用气占比 16%,化工用气占比 9%。分省看,江苏消费量超过 300 亿立方米,广东、四川和山东 3 省份消费量超过 200亿立方米,北京、河北、浙江、上海、重庆、河南、陕西、内蒙古、新疆等 9 省(自治区、直辖市)消费量超过 100 亿立方米。

“双碳”目标下国内天然气发展在能源体系中展现韧性。2020 年 9 月,***总书记在第 75 届联合国大会首次提出我国的“双碳”发展目标,承诺“二氧化碳排放力争于 2030年前达到峰值,努力争取 2060 年前实现碳中和”。中国持续推进清洁能源低碳化发展,2020 年煤炭消费量占能源消费总量的 56.8%,同比下降 0.9 个百分点;天然气、水电、核电、风电等清洁能源消费量占能源消费总量的 24.3%,上升 1 个百分点。中国 2020 年一次能源消费总量同比增长 2.2%,其中煤炭消费增长 0.6%,原油消费增长 3.3%,天然气消费增长6.9%。

二、“十三五”中国天然气发展回顾

(一)国内资源增储上产成效显著,储产量实现快速增长各方深入贯彻落实党中央、国务院关于大力提升勘探开发力度指示精神,勘探开发投资总额创新纪录,天然气勘探取得新突破,国内自产气供应能力跨上新台阶。

“十三五”时期,油气勘探开发总投资 1.36 万亿元,年均增长 7.0%。重点盆地和区域勘探获得重大发现,靖边、苏里格、安岳、延安、川西、米脂、东胜、渤中 19-6 等气田新增探明地质储量超过千亿立方米;新区新领域获得新发现,新增库车博孜—大北、川南两个储量超过万亿立方米大气区。涪陵、长宁、威远、威荣和太阳等页岩气田新增探明地质储量超过千亿立方米。“十三五”时期,全国天然气新增探明地质储量 5.6 万亿立方米,其中常规天然气新增探明地质储量3.97 万亿立方米,超额完成“十三五”规划目标,页岩气新增探明地质储量 1.46 万亿立方米,煤层气新增探明地质储量0.16 万亿立方米;建成国内首个年产 6000 万吨油气当量的特大型油气田——长庆油田,天然气产能超过 300 亿立方米的两个大气区——塔里木和西南气区。2020 年,国内天然气产量比 2015 年增加 579 亿立方米,5 年增幅达 43%,“十三五”时期年均增量超百亿立方米,年均增长 7.4%。

(二)多元供应体系持续完善,“全国一张网”基本成型

产供储销体系建设取得阶段性成效,四大进口战略通道全面建成,国内管网骨架基本形成,干线管道互联互通基本实现,气源孤岛基本消除。

天然气多元供应体系不断完善。中俄东线天然气管道黑河—永清段(北段、中段)建成投运,俄罗斯天然气实现直通华北。沿海 LNG 接收站布局不断完善,“十三五”时期新增 LNG 接收能力 4920 万吨 / 年,对重点地区冬季保供作用进一步提升。国际贸易更加活跃,海外资源进口实现多国别、多气源,资源来源国由 19 个增加到 28 个,国内采购主体明显增加。2020 年,天然气进口量比 2015 年增加 789 亿立方米,“十三五”时期年均增速 18%。

积极推进干线管道建设和管网互联互通。西气东输三线、陕京四线、中俄东线(北段、中段)、中靖联络线、青宁线、天津深圳地区 LNG 外输管道等干线管道相继投产,“十三五”时期累计建成长输管道 4.6 万千米,全国天然气管道总里程达到约 11 万千米。2018—2020 年集中实施干线管道互联互通,天津、广东、广西、浙江等重点地区打通瓶颈,基本实 现干线管道“应联尽联”,气源孤岛“应通尽通”。天然气“全国一张网”骨架初步形成,主干管网已覆盖除西藏外全部省份,京津冀及周边、中南部地区天然气供应能力进一步提升,有效保障华北、长三角、东南沿海等重点区域天然气供应。

(三)储气设施建设步伐加快,调峰能力短板明显改善

各方储气责任进一步压实,基本形成了以地下储气库和沿海 LNG 接收站储罐为主,其他调峰方式为补充的综合调峰体系,在调节季节峰谷差、满足冬季高峰用气需求、保障重点地区供应等方面发挥重要作用。

地下储气库工作气量大幅提升。大港、华北、呼图壁、相国寺、金坛等已建储气库(群)持续扩容改造,中原文23、辽河双 6 等新建储气库相继建成投产。2020年,全国已建成地下储气库(群)总工作气量比 2015 年增加 89 亿立方米,增幅 160%。沿海 LNG 接收站储罐罐容实现翻番,2020 年比2015 年增加 566 万立方米,增幅 113%。2018—2020 年,通过三年中央预算内投资补助支持,地方 3 天应急储气设施建设加快推进。截至 2020 年采暖季前,全国储气能力达到 234亿立方米,占天然气消费量的 7.2%,比 2015 年提高 2.9 个百分点。

(四)四大利用工程有序推进,消费规模保持增长

天然气在替煤、发电和交通等领域持续加大利用规模,多轮驱动的市场增长体系基本成型,通过供应侧与需求侧管理双“管”齐下,供应稳定性和保供能力明显提升。

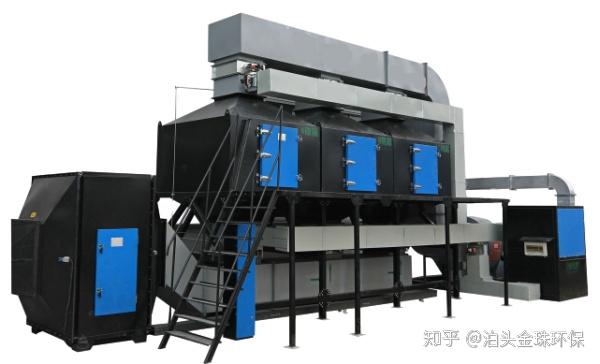

大气污染治理重点地区气化工程取得突出成效。推动大气污染传输通道“2+26”城市、汾渭平原、西北及东北地区重点城市“煤改气”工程,扩大城市高污染燃料禁燃区范围,“十三五”时期累计新增“煤改气”用户 1900 万户,天然气供暖面积达 30.6 亿平方米,比 2016 年增加 11 亿平方米,占清洁取暖总增加面积的 31%。其中,燃气锅炉集中供暖、壁挂炉供暖、热电联产、天然气分布式能源占比分别为 47%、44%、8% 和 1%。广东、浙江等南方重点省份大力推进燃煤工业锅炉替代及清洁改造、工业锅炉污染综合治理、工业窑炉专项治理。

天然气发电及分布式能源工程稳步实施。“十三五”时期,新增天然气发电装机 4102 万千瓦,2020 年气电总规模达到9802 万千瓦,与 2015 年相比增幅达 71.9%,主要集中在广东、江苏等沿海省份。2020 年采暖季以来,天然气和电力消费双峰叠加趋势明显,对各能源品种协同保供提出了更高要求。2020 年 12 月至 2021 年 1 月,我国遭遇多轮低温寒潮天气,各类资源同时出现供应偏紧现象。国内骨干天然气供应企业加大增供力度,支持电厂顶峰发电,助力全国能源保供。

交通领域气化工程结构进一步优化。LNG 汽车销量保持较快增长,压缩天然气(CNG)汽车增速前高后低,已进入平台期,“十三五”时期共新增各类气化车辆 180 万辆、船舶 290 余艘,2020 年各类车船总数量达到 700 万辆(艘)。新建配套 CNG/LNG 加气站 4300 多座,2020 年加气站总数达到 1.08 万座。

节约替代工程不断提升天然气利用效率。低浓度瓦斯、通风瓦斯发电项目在山西、陕西、重庆等省(直辖市)推广应用,瓦斯利用进入更高效阶段。油气生产企业通过投入橇装、小型 CNG 和 LNG 设备,天然气商品率超过 90%。通过加强用气需求预测、建立有序用气机制、制订应急保障方案、优化用户能效管理等措施,需求侧管理水平不断提高,天然气产业链韧性得到增强。

四大工程持续推进助力行业高质量发展。2020 年,全国天然气消费量 3280 亿立方米,相比 2015 年增长 1348 亿立方米,增幅 70%。“十三五”时期,年均增量 270 亿立方米,年均增速 11%。

(五)理论技术取得突破性创新,装备设施提升科技水平

上游勘探领域基础地质理论研究对标国际先进水平,推动多个气田发现;油气开采与管道建设设备独创化、自主化、智能化和信息化程度大幅提升,多项技术与装备打破国外垄断。

油气产业发展取得多项理论创新与技术突破。创新深层海相碳酸盐岩大气田成藏、前陆冲断带深层构造成藏、深水高温高压天然气成藏等油气地质理论,推动了储量千亿立方米级整装安岳大气田和中秋 1 凝析气藏的发现。3500 米以浅页岩气勘探开发配套技术系列基本成熟,水平井钻完井、压裂等关键工艺、技术及装备基本实现本土化。首个千亿立方米深水自营大气田“深海一号”正式投产。中俄东线首次采用 1422 毫米大口径、X80 高钢级、12 兆帕高压力组合,国产 30 兆瓦级燃驱压缩机组顺利通过 4000 小时工业性应用考核,阴极保护远程管理系统、三维可视化设备管理系统、小型无人机巡护系统、补口喷涂防腐机器人、第三代管道全位置自动焊机等新技术投入实际应用,智能管道建设全面推进。

(六)体制机制改革取得重大成果,政策机制配套日益完善

深入贯彻落实党中央、国务院《关于深化石油天然气体制改革的若干意见》,上下游竞争性环节市场活力进一步增强,管网体制改革取得里程碑式突破。

持续推进矿产资源管理改革,推动油气探矿权竞争出让与区块退出;督促企业加快矿业权内部流转,打破企业属地界限;放开油气勘查开采市场,允许符合条件的内外资公司按规定取得油气矿业权;完善资源有偿使用制度,天然气资源保护和合理利用水平提升;统筹生态保护和油气勘探开发,实现“在保护中开发,在开发中保护”。

国家石油天然气管网集团有限公司挂牌成立,与三大石油公司完成资产交割,天然气“管住中间、放开两头”改革目标初步落地,油气基础设施公平开放格局进一步夯实。广东、海南、湖北、湖南、福建等省级天然气管网以多种形式融入国家管网,构建“全国一张网”取得阶段性进展。

天然气价格市场化进程不断推进。实现了居民与非居民门站价格“并轨”。80% 以上的消费气量门站价格由供需双方协商和市场主导形成,完全市场化定价的资源占比从 2015年的不到 10% 提高到 2020 年的 45%。《中央定价目录》(2020版)为进一步全面放开门站价格指明方向。交易中心从无到有,辅助服务市场作用不断增强,交易模式与交易产品推陈出新,价格发现作用初显。向外商开放城镇燃气市场,外资企业可控股 50 万人口以上城镇燃气市场。

截至 2020 年底,《天然气发展“十三五”规划》主要指标基本完成,取得了良好的经济效益、社会效益与环保效益。天然气在能源消费结构中的比例达到 8.4%,相比 2015 年提高了 2.6 个百分点,新增气化人口 1.6 亿,总气化人口达到 4.9亿。勘探开发、基础设施建设、装备制造及下游利用等天然气行业直接投资约 3.0 万亿元。“十三五”时期,新增天然气消费量同等量热值的煤炭相比,实现减排二氧化碳 5.7 亿吨,二氧化硫 630 万吨。

天然气行业在保持快速增长的同时,面对新形势和新环境,“十四五”时期还需要多措并举,不断夯实行业高质量发展根基。一是强化能源安全底线思维,加强天然气供应保障,更好应对复杂多变的国际地缘政治形势、极端气候频发以及国际大宗商品市场剧烈波动。二是在碳达峰、碳中和目标下,努力构建“减煤稳油增气发展新能源”协同,清洁低碳转型和安全供应保障并举的现代能源体系。三是统筹油气发展与安全,进一步加强油气开发利用与国土空间规划、生态环境保护的统筹衔接,进一步加快管网和储气设施建设,发挥基础设施规划建设对行业发展和市场培育的引领作用。四是持续优化天然气利用结构,不断完善天然气市场体系。

三、立足碳达峰目标和行业发展新形势,

明确天然气发展定位和发展战略

(一)天然气是实现“双碳”目标和“美丽中国”的重要力量

天然气是清洁低碳的化石能源,将在全球能源绿色低碳转型中发挥重要作用。当前及未来较长时期,我国能源发展进入增量替代和存量替代并存的发展阶段,包括天然气在内的化石能源,既是保障能源安全的“压舱石”,又是高比例新能源接入的新型电力系统下电力安全的“稳定器”。推动能源绿色低碳转型,在工业、建筑、交通、电力等多领域有序扩大天然气利用规模,以及充分发挥燃气发电效率高、运行灵活、启停速度快、建设周期短、占地面积少等特点,将气电调峰作为构建以新能源为主体的新型电力系统的重要组成部分,是助力能源碳达峰,构建清洁低碳、安全高效能源体系的重要实现途径之一。

(二)全面构建安全可靠、有弹性有韧性的天然气产业链、供应链体系

一是完善天然气产供储销体系,夯实行业发展根基。大力提升勘探开发力度,立足国内保障天然气供应安全。落实储气责任,加快储气能力建设,增强天然气调峰和保供能力。立足“全国一张网”加快完善管网布局,提高天然气管输能力和覆盖水平等。二是加强技术攻关。产学研用协同,提升天然气产业创新能力,加快天然气关键核心技术攻关和设备研发,实施强链、补链行动。三是加强天然气行业改革协同。建立健全天然气管网运营调度机制,推进管网等基础设施向第三方公平开放,同步明确新进入主体保供责任,压缩市场炒作和投机空间。适应管网体制改革新形势,优化管输定价机制。

(三)完善天然气行业高质量发展的市场体系

一是统筹发展和安全,加强能源和油气规划与国土空间规划、生态环境保护的统筹衔接和协调,实现行业自身清洁低碳发展,助力能源结构转型和经济社会发展。二是理顺天然气市场机制,释放天然气市场潜力。引导供需双方签订长期稳定的购销合同,提前锁定大部分天然气供气价格及需求量。三是完善电力调峰辅助服务市场机制,提高天然气发电积极性。在建设天然气发电项目时要同步落实气源,鼓励探索构建各省或区域间气电联调、风光水火储联保的协同机制,确保各能源品种间供需衔接和调度匹配。四是优化天然气利用结构。在积极推进居民“煤改气”的同时,做大天然气消费基数,推动天然气在城镇燃气、天然气发电、工业燃料和化工等领域协同发力,平衡季节峰谷差,实现天然气高效利用和协调稳定发展。

(四)积极参与全球能源治理,融入国际天然气市场发展

随着全球疫情得到控制、经济逐步复苏,世界天然气需求将实现恢复性增长。中国作为天然气生产、消费和进口大国,积极扩大天然气国内市场化交易规模,不断深化天然气市场化改革,完善市场化价格体系;积极参与全球天然气贸易与市场体系建设,共同推动世界天然气贸易规则不断完善、贸易方式更具弹性;深度融入全球天然气产业链,促进先进技术、装备、标准和服务“走出去”“引进来”。中国作为国际气体能源联盟(IGU)候任主席国,将在 2025 年主办世界天然气大会,推动天然气在全球应对气候变化和能源转型中发挥重要作用。

四、统筹“双碳”目标下发展和安全,

引导行业持续高质量发展

(一)兼顾低碳发展与产业接续,持续优化天然气利用方向

天然气行业既是能源生产行业,更关系国计民生。天然气作为最清洁低碳的化石能源,行业发展要努力保持稳升稳降,实现高质量发展。减煤增气发展新能源多措并举,助力碳达峰、碳中和目标实现。

近中期,重点满足能源消费增长和新能源波动调峰需求;中长期,真正实现天然气与新能源融合发展,并结合碳捕集、利用与封存(CCUS)等碳中和技术进步,积极探索和推动天然气等化石能源“集中利用 +CCUS”的近零排放商业模式。2040 年前,城镇燃气重点满足新型城镇化建设、北方清洁取暖推进、长江流域采暖需求释放等带来的城镇燃气用能缺口;稳步拓展工业“煤改气”,以打造低碳工业园区为着力点,助力重点工业领域碳达峰。有序推动交通用气发展,引导天然气逐步退出公共交通领域,推动 LNG 在重型载货汽车、大型载客汽车、船舶等长途远洋交通领域应用;满足化工产业需要,合理引导化工原料用气发展。围绕天然气与新能源融合发展,因地制宜、重点推动几种发展模式。一是在可再生资源较好的“三北”地区建立风光气水综合能源外送模式。二是在可再生资源较好的沿海地区建立风光气水综合能源消费模式。三是鼓励发展天然气分布式能源,推广集供电、供气、供热、供冷于一体的综合能源服务模式。

通过合理引导和市场建设,2025 年天然气消费规模达到4300 亿~ 4500 亿立方米,2030 年达到 5500 亿~ 6000 亿立方米,其后天然气消费稳步可持续增长,2040 年前后进入发展平台期。

(二)碳达峰加快天然气发展步伐,要大力提升勘探开发力度,加快完善基础设施布局,不断增强供应可靠性及灵活性

立足国内保障供应安全,科学把握节奏,推进天然气持续稳步增产。天然气产量 2025 年达到 2300 亿立方米以上,其后继续稳步增长,预计在 2040 年及以后较长时期稳定在3000 亿立方米以上水平。统筹国产气和进口气,探索建立国内、国外两个市场联动的灵活调节新机制,有效应对国际市场变化和气价波动。

天然气产业规模不断扩大,需要管网设施的持续配套建设。北方清洁取暖持续推进、长江流域采暖需求不断释放,需要努力在消费侧“削峰填谷”的前提下,持续提升设施和资源协同下的尖峰保供能力。保障能源安全,还需要提升管网设施应对极端气候、网络攻击及其他突发事件的应急能力。

加强储气能力建设是天然气安全稳定供应和行业健康发展的重要保障。要强化“全国一张网”“保供一盘棋”思维,以“大(储气)库”“大(LNG)站”为基地,集约布局储气设施项目;坚持合作履约,鼓励各类主体和资本参与储气设施建设运营,引导地方政府、城镇燃气企业与四家央企等开展合资合作;研究提高储气库采气能力设计标准;加强储气能力与采气、气化、外输能力配套,确保储采运等设施同步规划、同步建设、同步投产;提升地下储气库与 LNG 接收站的联动能力;提高储气库建设与国产气上产的协同力度。

(三)管网改革带来市场格局重构,需要建章立制、试点先行,不断完善配套实施细则

随着国家石油天然气管网集团有限公司独立运营,管网基础设施互联互通能力进一步稳步提升,管网运营模式发生变化,天然气供应主体多元化,气源结构和渠道来源多样化对管容分配、调度运营和天然气应急保供等提出了新的要求。伴随管网运销分离,基础设施第三方开放加快推进,需同步明确新进入主体保供责任,建立科学规范、有序竞争的行业发展和应急保供新秩序、新模式;不断强化合同化保供理念,细化完善各级各类应急保供预案;引导和支持省级管网以市场化方式融入国家管网,不断完善“全国一张网”运营体系;持续完善天然气价格机制,促进天然气商品自由流动和市场化交易。

五、2021 年中国天然气发展展望

2021 年是中国共产党成立 100 周年,是开启全面建设社会主义现代化国家新征程的第一年。

2021 年以来,经济社会发展恢复疫情前良好势头,一季度国内生产总值同比增长 18.3%,二季度继续保持经济增长强大韧性。“双碳”目标引领我国能源转型提速,能源双控、大气污染防治等带动天然气增量发展和存量替代双重发力,受 2020 年同期基数偏低等因素影响,2021 年 1—6 月中国天然气消费量同比增长 20% 以上,2020 年和 2021 年年均增速约为 11%。

回顾上半年,国际原油价格走出低谷,主要石油企业持续加大勘探开发投入,产量延续近年来的快速增长势头。川渝页岩气勘探开发再获突破;国内首个 1500 米深水自营大气田“深海一号”投产,标志着我国天然气勘探开发进一步向深海推进。中俄东线南段、川气东送二线、西气东输三线中段、西气东输四线等一大批重大工程加快推进实施。储气能力建设持续提速,东北、华北两个百亿立方米级储气库基地建设初具雏形,沿海 LNG 接收站集约布局,环渤海等重点地区 LNG 储运体系建设工程推进总体顺利,滨海、宁波、如东、珠海等一批 LNG 扩建工程加快实施。

全球新冠疫情风险尚存,加之高温极寒等极端气候频发,对全球天然气供需格局产生较大影响。天然气价格波动明显加剧,国内下半年天然气市场发展机遇与挑战并存。同时,冬奥会与采暖季用气高峰叠加,也对冬季天然气保供提出了更高要求。结合上半年市场形势初步判断,预计我国 2021 年天然气消费量将达 3650 亿~ 3700 亿立方米。剔除新冠疫情影响,与 2019 年天然气消费基数相比,2020 年和 2021 年年均增速为 9% ~ 10%,处于中高速增长合理区间。其中,城镇燃气增量主要来自居民采暖,全年新增用气 100 亿~ 120亿立方米;工业燃料增量主要来自陶瓷、玻璃等重点行业,全年新增用气 150 亿~ 180 亿立方米;发电方面,考虑新投产装机和气电利用小时数快速增长,全年新增用气 100 亿立方米左右;交通、化工增量预计 20 亿~ 30 亿立方米。

下一步,充分利用国内、国际两个市场,坚持立足国内, 持续提升国内气田增产增供水平,增强多元化进口能力。同时,引导全社会提高节能意识,积极倡导节约用气,推动高峰期有序用气,多措并举保障我国天然气稳定供应,为全球天然气市场平稳运行贡献力量。

结 束 语

2021 年是“十四五”规划的开局谋篇之年,中国天然气行业发展的基本面持续向好,充满活力。我们将努力贯彻落实党中央、国务院对天然气产业的各项决策部署和“六稳”“六保”等工作要求,推动“四个革命、一个合作”能源安全新战略不断走深走实,坚定不移推进能源生产及能源革命,继续推进产供储销体系建设,构建“X+1+X ”天然气市场体系。《中国天然气发展报告》已连续发布六年,期待《中国天然气发展报告(2021)》的发布进一步激发社会各界为天然气未来发展出谋划策的积极性。诚挚感谢各相关部门、研究机构、行业学会、企业、国际机构及众多专家的大力支持和帮助。

感谢杨晶、李继峰、李广、孙慧、沈鑫、王陆新、王永臻、张继龙、陈磊、赵凯、杨宏伟等对报告成稿的积极贡献,感谢安丰全、李英华、杨雷、白俊、陈守海、张成龙、赵堂玉、杨科峰、高安荣、唐永祥、李俊杰、王晓庆、唐善华、唐森、刘忠付、张雄君等专家学者和企业代表对报告提出的修改建议。感谢国务院发展研究中心资源与环境政策研究所、石油工业出版社等对报告校核、英文翻译、印刷出版等工作的大力支持。