主要观点:1、 截至12月19日,国内甲醇整体装置开工负荷71.41%,周度上升0.55%,需求方面,醋酸开工77.07%,下降11.09%,甲醛开工23.64%,下降0.4

主要观点:

1、 截至12月19日,国内甲醇整体装置开工负荷71.41%,周度上升0.55%,需求方面,醋酸开工77.07%,下降11.09%,甲醛开工23.64%,下降0.45%。目前甲醇制烯烃装置开工88.1%,上升0.82%,总体下游开工小幅回落。

2、 据统计,12月22日-12月31日,甲醇检修结束产能123万吨/年,检修产能60万吨/年,供给存潜在提升压力。

3、 华东港口库存57.65万吨,下降1.55万吨;华南港口库存16.74万吨,上升5.44万吨,港口库存有所回升。

4、近期原料煤价格平稳,内蒙古煤制甲醇利润约240元/吨,下游MTO兴兴综合利润约700元/吨,甲醇制烯烃产业链利润偏向下游。

5、 原油震荡偏强促进甲醇反弹。

供应端,甲醇开工率处于较高水平,短期存一定检修复产压力;需求端,醋醋酸开工77.07%,下降11.09%,甲醛开工23.64%,下降0.45%,甲醇制烯烃开工88.1%,上升0.82%,总体下游开工近期小幅回落,港口库存有所回升,成本端原料煤价格有所平稳,原油反弹促进甲醇期价反弹。库存回升, 预计2005合约2100-2200区间震荡。

一、行情回顾:震荡平稳运行

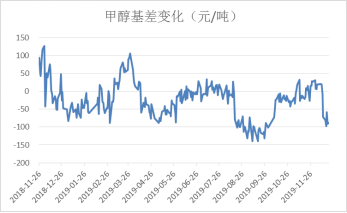

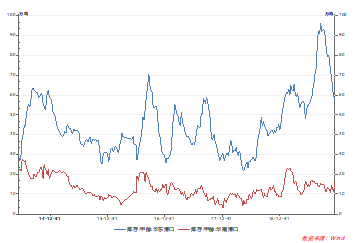

截至2019.12.20,主力合约期价报收2149元/吨,上周甲醇期价呈现区间震荡上行特点,主要原因为港口库存去库趋势,下游开工平稳。甲醇期价和基差变化如图1、图2所示。

二、供应端、需求端开工率

截至12月19日,国内甲醇整体装置开工负荷71.41%,周度上升0.55%,当前开工处于较高水平,煤制甲醇利润约240元/吨、天然气制甲醇利润约-15元/吨。据统计,12月22日-12月31日,甲醇检修结束产能123万吨/年,检修产能60万吨/年。

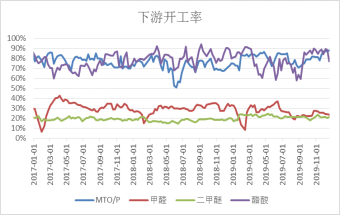

传统需求方面,截至12.19, 醋酸开工77.07%,下降11.09%,甲醛开工23.64%,下降0.45%。目前甲醇制烯烃装置开工88.1%,上升0.82%,总体下游开工小幅回落。下游开工数据如图4所示。

三、港口库存分析

华东港口库存57.65万吨,下降1.55万吨;华南港口库存16.74万吨,上升5.44万吨,如图5所示,港口库存有所回升。

四、成本端影响

近期原料煤价格平稳,如图6所示,以内蒙动力煤Q5500为例,11月15日370元/吨,12月20日上行至372元/吨,内蒙古煤制甲醇利润约240元/吨。

原油方面,美国净进口量减少,原油库存下降,汽油和馏分油库存增加。美国能源信息署数据显示,截止12月13日当周,美国原油库存量4.46833亿桶,比前一周下降109万桶;美国汽油库存总量2.37297亿桶,比前一周增长253万桶;馏分油库存量为1.25096亿桶,比前一周增长151万桶。原油库存比去年同期高1.2%;比过去五年同期高4%;汽油库存比去年同期高3.1%;比过去五年同期高5%;馏份油库存比去年同期高4.3%,比过去五年同期低7%。美国商业石油库存总量下降92万桶。美国炼厂加工总量平均每天1656.2万桶,比前一周减少3.5万桶;炼油厂开工率90.6%,与前一周持平。上周美国原油进口量平均每天657.9万桶,比前一周下降30.8万桶,成品油日均进口量279.4桶,比前一周增长59.6万桶。备受关注的美国俄克拉荷马州库欣地区原油库存4016.4万桶,比前周减少26.5万桶。

原油震荡偏强促进甲醇反弹。

五、结论

供应端,甲醇开工率处于较高水平,短期存一定检修复产压力;需求端,醋醋酸开工77.07%,下降11.09%,甲醛开工23.64%,下降0.45%,甲醇制烯烃开工88.1%,上升0.82%,总体下游开工近期小幅回落,港口库存有所回升,成本端原料煤价格有所平稳,原油反弹促进甲醇期价反弹。库存回升, 预计2005合约2100-2200区间震荡。

风险揭示:本报告中的信息均来源于我们认为可靠的已公开资料和数据,但对这些信息的准确性及完整性不作任何保证。本报告中的信息、意见等均仅供投资者参考之用,不构成对买卖提供任何投资决策建议的服务。该等信息、意见并未考虑到获取本报告人员的具体投资目的、财务状况以及特定需求,在任何时候均不构成对任何人的个人推荐或投资操作性建议。投资者应当对本报告中的信息和意见进行独立评估,自主审慎做出决策并自行承担风险。投资者在依据本报告涉及的内容进行任何决策前,应同时考量各自的投资目的、财务状况和特定需求,并就相关决策咨询专业顾问的意见对依据或者使 用本报告所造成的一切后果,宁证期货工作人员均不承担任何责任。

问:2023年锅炉价格/多少钱?

上一篇:甲醇:各地区甲醇市场动态

下一篇:甲醇产业成熟期,新能源或存潜力