天然气行业专题研究:最清洁的化石能源,价格中枢有望持续抬升

(报告出品方/作者:华创证券,张文龙)一、最清洁和低碳的化石能源,能源转型期间将发挥重要作用(一)高效而清洁的化石能源,替代煤炭的最佳原

(报告出品方/作者:华创证券,张文龙)

一、最清洁和低碳的化石能源,能源转型期间将发挥重要作用

(一)高效而清洁的化石能源,替代煤炭的最佳原料

天然气由烷烃类气体和非烷烃类组分,其中烷烃气常温常压下由气态的甲烷为主体、 及少量的乙烷、丙烷和丁烷构成;非烷烃气一般包括二氧化碳、氮气、硫化氢和氦气等 成分。从开采的角度来区分,天然气又分为常规天然气和非常规天然气,常规天然气和 原油储存在地下,以气态形式存在,可通过钻探直孔方式开采;非常规天然气通常指难 以以传统方式开采的天然气总称,需用液压破碎、多分支水平井钻井技术开采,一般包 括页岩气、致密气和煤层气等。

从运输形态来区分,天然气又分为管道天然气(PNG)和液 化天然气(LNG),管道天然气一般指通过将天然气从开采地直接送到消费地,欧洲和北 美等适合陆地运输的国家常用此方式;LNG 需要将开采的天然气经过提炼后,去除而二 氧化碳、硫化氢、氨等杂质,被冷却至零下 162 摄氏度,以液态形式运输至消费地,液 化后的天然气可使体检减少至六百分之一,常被亚洲、中东等国使用。

与同重量的标煤相比,天然气热值是标煤的 1.2-1.3 倍,其被广泛应用于发电、城市 燃气、车用燃料、工业燃料等领域,还可被当成化工原料用于制备合成氨和甲醇等基础 化工原料。与煤炭相比,天然气杂质较少,燃烧产生的硫氧化物、氮氧化物、颗粒物和 重金属比例不足煤炭的十分之一,对减少大气污染、改善城市空气质量效果显著。由于 本身的碳氢结构,天然气产生的二氧化碳大约为煤炭的 60%左右,如果考虑到锅炉的燃 烧效率等因素,生产等热值时天然气相对于煤炭减排量可达 50%左右。

(二)根据资源禀赋的特点,我国形成了以煤炭为主天然气为辅的能源结构

我国在本身富煤缺油少气的资源约束下,2020 年石油和天然气的对外依存度分别为 74%和 41%,而煤炭只有到 7%左右。受经济总量不断抬升和国内清洁能源政策驱动,近 5 年国内原油和天然气表需复合增长率分别为 6.2%和 12%,而同期的国内原油和天然气 产量年复合增速只有-0.6%和 9.4%。国内天然气维持供需双高的状态,在清洁能源替代 趋势下,预计将长期保持供需紧平衡状态。

与世界主要经济体相比,我国煤炭人均可采储量为 193 吨,略高于世界平均水平; 石油人均可采储量为2.57吨,不足世界平均可采储量的10%;天然气人均可采储量为6000 立方米,约为世界平均水平的 23%,远低于美国和俄罗斯平均水平。2020 年我国天然气 产量为 1925 亿立方米,人均产量为 138 立方米,可够开采 43 年。

从可采储量上来看, 我国天然气还具备相当的增产潜力,但受资源条件限制,我国目前探明油气资源中,常 规天然气和非常规资源比例约为 1:3,在剩余天然气资源中,非常规天然气是常规天然 气的 4 倍,开采难度逐步增大,开采成本较高,部分核心设备仍依赖于进口。预计我国 天然气将是常规与非常规并行发展,新增产量将是稳步释放的过程。

二、欧洲能源危机预警,非稳态能源加速装机需强调天然气配套

欧洲和亚太地区为天然气的主要需求国,俄罗斯、美国和中东地区是全球天然气的 出口国。西欧以德国为代表的发达国家天然气需求量一半以上需要进口,在可再生能源 占比不断提高的同时,需要来源稳定的原料保障。今年欧洲天然气在年初库存下降之后 未能及时补充,风光发电不稳定的问题在能源需求增速复苏时被放大,本地原料自给率 低叠加复杂的政治因素造成了天然气价格大幅波动。中长期来看,风光配储面临技术路 线的经济性考验,天然气作为相对清洁且稳定能源在装机结构中的重要性日益凸出,若 配储或者天然气装机配套不足,容易造成“局部能源危机”常态化。

(一)低自给率+新能源配套不足引爆欧洲天然气危机,欧洲沦为大国角力场

从全球天然气供应结构看,根据 BP 统计,美国 2020 年天然气产量为 9146 亿立方 米,占全球天然气总产量接近四分之一,俄罗斯和伊朗分别生产了 6385 和 2508 亿立方 米,我国产量为 1940 亿立方米位列全球第四。需求端来看,美国 2020 年需求量为 8320 亿立方米,其国内天然气产量完全能够满足自用量,但受地域和成本限制,美国当年进 口 695 亿立方米,出口量为 1375 亿立方米,剔除与邻国加拿大和墨西哥的贸易量 770 亿 方,美国向世界其他地区出口量为 605 亿立方米。俄罗斯是全球第二大消费国,2020 年 消费量为 4114 亿立方米,出口量为 2380 亿立方米。

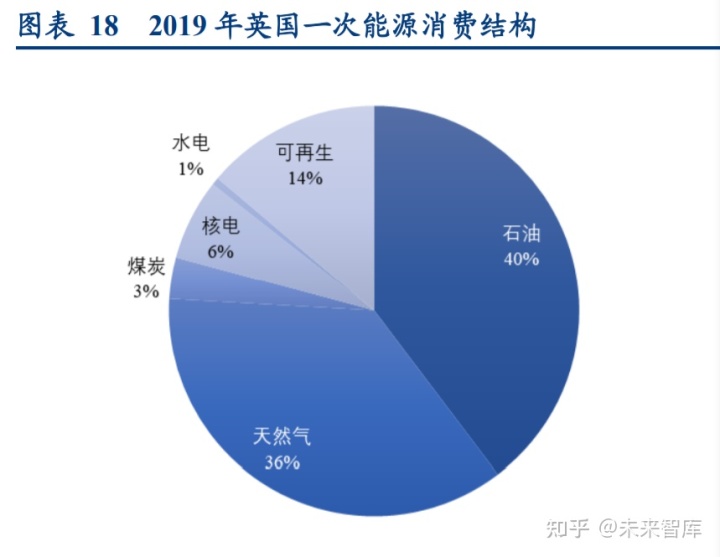

我国虽为全球第四大生产国,但仍 有超 1300 亿方的天然气需要进口。 对于欧洲地区来说,2020 年天然气产量和消费量分别为 2186 和 5411 亿立方米,自 给率约为 40%,如果剔除挪威生产的 1115 亿立方米天然气,欧洲大部分国家天然气自给 率不足 20%。2020 年欧洲从俄罗斯进口量为 1849 亿立方米,其中管道天然气比例超 90%。 从能源结构来看,2019 年天然气占德国、法国、英国、意大利和西班牙比例分别为 24.3%、 16.1%、36.2%、40%和 22.7%,对应以风力和光伏发电为主的可再生能源比例分别为 16.1%、 6.3%、13.8%、10%和 13.1%。

2020 年德国天然气消费量为 865 亿立方米,而当年产量为 45 亿立方米,接近 95% 的天然气需要进口。2020 年德国天然气进口量为 1020 亿立方米,荷兰和挪威两大欧盟 成员国向德国出口了 442 亿立方米,俄罗斯以管道天然气的形式向德国出口了 563 亿立 方米。这意味着德国因为自己本身天然气产能不足,九成以上需要进口,而俄罗斯又占 其进口来源国的 50%以上。在意识形态和政治矛盾错综复杂的情况下,经济问题很容易 在能源紧张时期演化成为政治问题的筹码。

(二)俄气占欧洲进口 50%以上,北溪二号对于德国至关重要

过去十年间,俄罗斯天然产量在 6000 亿立方米附近,出口比例在 34%~38%之间。 俄气出口国以欧洲和亚洲为主,2020 年俄罗斯分别向欧洲出口 1849 亿立方和 264 亿立 方米。根据俄罗斯天然气公司预测,欧洲和中国市场将从 2021 年 8650 亿立方米需求量 增长至 2030 年 9900 亿立方米,年化增长 125 亿立方米,俄罗斯天然气可满足三分之一 的需求增量。(报告来源:未来智库)

俄罗斯天然气公司是世界最大的天然气企业,截至 2020 年底,天然气储量占到全球 的 16%和俄罗斯的 71%,产量占到全球的 12%和俄罗斯国内产量的 70%左右。2016-2020 年间,俄罗斯天然气公司产量在 4200-5000 亿立方米区间波动,可采气井数量在 7400-7500 台之间,供给弹性主要来自于单井产能负荷率而非可采气井数量。根据俄罗斯天然气公 司测算,2021 年天然气需求增量为 1500 亿立方米,主要增量来自于俄罗斯、中国和欧 洲国家,全球全年天然气需求量约为 4.2 万亿立方米。

未来欧洲天然气紧张或将成为常态,原因在于导致欧洲天然气危机的几个因素未来 并不能完全排除。欧洲大力推行清洁能源改革将使欧洲各国更加依赖于稳定天然气供应, 而欧洲本身的天然气自给率低将更加依赖于俄罗斯或美国等国家的天然气进口。在碳排 放硬约束下,传统能源资本开支能力受限将使天然气增量有限,异常天气频发将放大天 然气价格的波动。

(三)美国天然气供应充足,未来有望成为全球贸易端主要增量

美国页岩气革命之前,其国内天然气产量主要以常规天然气井和油井伴生气为主。 页岩气工艺取得突破后,美国国内页岩气产量从 2007 的 563 亿立方米提升至 2020 年的 8051 亿立方米,年复合增长率为 23%,占美国天然气生产总比例的 8%上升至 2020 年的 70%以上。常规天然气产量大幅萎缩,近 10 年间从 2011 年的 3481 亿立方米减少至 2020 年的 1911 亿立方米,同期油层气和煤层气分别减少 22%和 54%。美国页岩气革命后,常 规天然气和伴生气大幅减少的背景下,页岩气的大幅增长让美国从天然气净进口国转变 为天然气出口大国。

2020 年美国天然气产量同比下降 0.4%,整体维持去库状态。进入 2021 年后,在经 济复苏和天然气产量同比恢复较慢的背景下,2021 年库存整体处于中性偏低位置。截至 8 月 EIA 数据显示,美国天然气库存仅比 2018 年同期略高。需要说明的是,天然气净库 存提取量这个指标的值等于提取量减去注入量,当值为正的时候,说明整体处于去库状 态,2019 和 2020 年净提取量为负值,意味着库存处于累积状态。此外,天然气回注量 和注入量是两个不同的概念,核心区别在与注入地下的天然气能否被提取再利用。

天然 气回注指的是将气体注入石油或地下气层以实现更大的采收率,属于不可被利用的范畴, 2020 年美国天然气需求同比下降 2.1%,回注量同比增加了 5.5%,油气公司通过加大回 注量缓解供需宽松的压力。天然气注入是将产出的燃气注入地下存储设置中,需要的时 候再抽取出来,这属于库存的范畴,其上限与天然气存储能力有直接关系。2016-2020 年, 美国天然气平均回注量为 1014 亿立方米,占产量的 10%以上,制约其回注量转化为销量 的因素主要为基础设施通气能力不足。

根据 EIA 最新数据,今年前8 月美国天然气出口量为 1244 亿立方米,同比增长 32%。 无论是管道天然气出口量还是液化天然气均已达到 2016 年以来的最高值,接近美国出口 能力的上限,制约美国天然气出口的是管道运输能力和港口码头等基础设施送气能力。 供给方面,美国今年前 8 月天然气产量同比只增长了 0.5%,受限于今年油气井生产能力 恢复偏慢。年内美国原油日产量最大值不足 2019 年峰值水平 1300 万桶/天的 90%,整体 尤其供应能力恢复速度偏慢。即使美国这种可以做到天然气可以完全自给的国家,在供 应增量有限+低库存背景下 11 月底天然气价格较年初上涨了 100%以上。

(四)拉尼娜再现,冷冬有望再次来袭

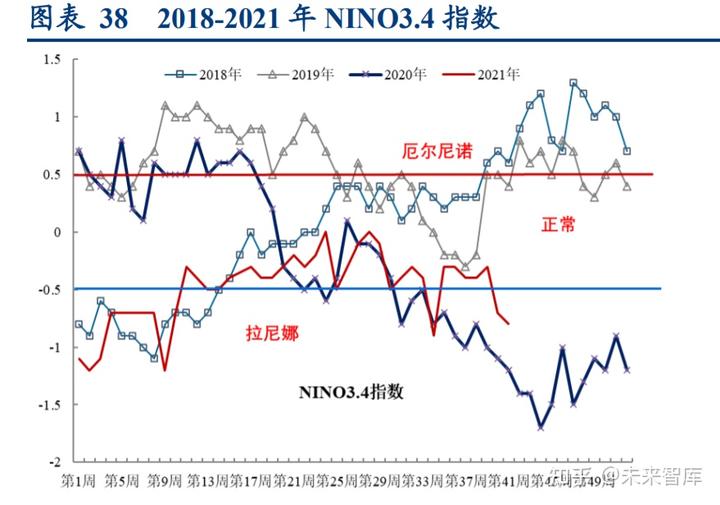

拉尼娜是一种气候现象,它指的是赤道东、中部太平洋地区海洋表面温度出现大范 围偏冷且强度和持续时间达到一定条件的冷水现象。一般而言,与海面水温高于往年的 厄尔尼诺现象相比,拉尼娜被称为厄尔尼诺的反向。NINO3.4 指数低于 0.5 时容易发生 时拉尼娜现象。出现拉尼娜现象时,我国易出现冷冬热夏和南旱北涝的现象。在拉尼娜 达盛级的冬季,影响我国的冷空气与往年相比更加频繁,我国中东部地区气温较往年同 期偏低概率偏大,南方地区水汽输送能力减弱,进而形成南方降雨偏少的局面。对于世 界范围而言,拉尼娜容易为南美地区和美国西南部带来干旱,澳洲、印尼和巴西东北部 易发生洪涝灾害。

离我们最近的拉尼娜事件是去年的超强寒潮天气,北方冷空气突然来袭带动全国范 围内的大范围降温,美国中部地区在今年 2 月初遭受北极涡旋南下,德州气温一度跌至 零下 19 摄氏度,数百万人面临停水停电困境。根据中央气象台统计的 2000 年以来 5 次 拉尼娜据平气温合成图,华北、华中、华东和华南大部分地区冬季平均气温较往年冷 0.5-1 摄氏度,东北和西北部分地区冬季平均气温较往年寒冷 1-2 摄氏度,局部地区甚至更高。 冷冬预期下将为能源保障带来较大考验,除了能源消耗较正常年份多以外,拉尼娜背景 下易出现短时间大规模强降温天气,这将对峰值取暖用电需求带来严峻考验。

三、我国天然气供需平稳,天然气制氢或成为可选项之一

(一)页岩气将是我国天然气主要增量,进口天然气来源进一步多元化

2020 年我国天然气生产量为 1925 亿立方米,同比增长 9.8%。2016-2020 年 5 年时间, 我国天然气产量增加了 560 亿立方米,年增产超 100 亿立方米。根据国家能源局编制的 《中国天然气发展报告(2021)》显示,2025 年我国天然气产量达到 2300 亿立方米以 上(年复合增长率 3.5%),其后稳定增长,预计在 2040 年后产量稳定在 3000 亿立方米 以上(年复合增长率 2.2%)。

分结构来看,2020 年我国常规天然气产量为 1611 立方米,同比增长 7.4%;页岩气 产量为 200 立方米,同比增加 32.8%;煤层气和煤制天然气 114 亿立方米,同比增加 12%。 我国常规天然气中,已达成设计产能的气田产量为 865 亿立方米,占常规天然气产量比 例的 50%以上,总体处于开发中后期,未来以稳产为主,主要位于陕西榆林靖边和四川 元坝等地。在建和未来有扩产计划的气田位于四川盆地、新疆塔里木和南海等区域,未 来我国将加大这些地区的勘探和开发工作。

非常规气中,页岩气是增产的主力军,我国页岩气近在 2008 年发现第一口页岩气井, 2012 年正式生产,从零到年产 100 亿立方米用了 6 年的时间,从 100 亿到 200 亿仅用了 2 年的时间。由于页岩气开发难度大、前期投产高和开采成本较高,我国页岩气以中石 油和中石化为主体进行建设。中石油主产地位于川南和云南北部的长宁、威远和昭通一 带,截至 2019 年探明地质储量 1.06 万亿立方米,2020 年生产页岩气 116 亿立方米。

中 石化主产区位于四川威荣和重庆涪陵地区,截至 2019 年探明地质储量 0.73 万亿立方米, 2020 年产量 84 亿立方米。需要说明的是,我国埋藏深度位于 2500-3500 米之间海相页岩 气已经基本完成了产能建设,未来以稳产为主,埋深位于 3500-4500 之间深层海相页岩 气是未来增产的主要区域。根据《中国页岩气开发进展、潜力及前景》中的预测,预计 我国 2025 年页岩气产量达到 300 亿立方米,2030 年达到 350-400 亿立方米,页岩气将成 为我国天然气未来产量增长的重要增量。(报告来源:未来智库)

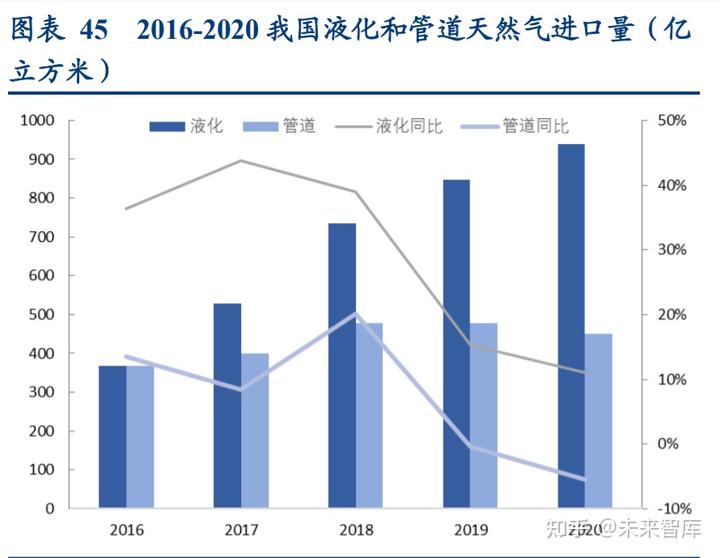

进口方面,我国有四大天然气进口通道,分别是西北通道、东北通道、西南通道和 东南通道,前三者是管道天然气运输,东南通道又称海上运输通道,以液化天然气(LNG) 船为主。2016 年我国进口管道和液化天然气量相当,均为 368 亿方,之后随着我国力推 清洁能源大规模应用,液化天然气成为我国天然气进口的主要增量,2016 年至 2020 年 我国 LNG 进口量年复合增长率为 26%,同期管道天然气进口量增速为 5%。 管道天然气运输较为稳定,需要有合适的气源并通过管路运输至主消费地。西北通 道又称为中亚天然气运输通道,气源来自于土库曼斯坦、乌兹别克斯坦和哈萨克斯坦, 全场约一万公里,可将中亚天然气直接运输至我国华东、华南等主要消费区。

目前境外 有 A、B、C 三条运输线,年运输量 550 亿立方米。D 线在建,建成后可增加 300 亿立方 米的运输能力。东北通道是中俄天然气管道,又分为中俄东线和西线,东线北段于 2019 年 10 月贯通,12 月俄罗斯开始向我国送气;东线中段吉林长岭-河北永清部分于 2020 年 12 月正式投入运营,这意味着俄罗斯已可向京津冀地区供气;直抵华东的南段正在建设 中。根据俄罗斯天然气公司公告显示,中俄天然气东段 2020 年已输气 41 亿立方米,未 来随着南段管线投入运行,中俄东线的最大运输能力可达 480 亿立方米。中俄西线在俄 方又称西伯利亚管线 2 号,今年 4 月,穿越蒙古进入我国境内的天然气管道可行性研究 报告已获得批准,未来中俄西线最大运输能力可达 500 亿立方米。西南通道又称中缅天 然气运输管线,2013 年投入运营,可将缅甸产天然气送至我国西南地区,年运输能力 120 亿立方米。

(二)天然气占能源消费比例较小,城市燃气和新能源配套是未来方向

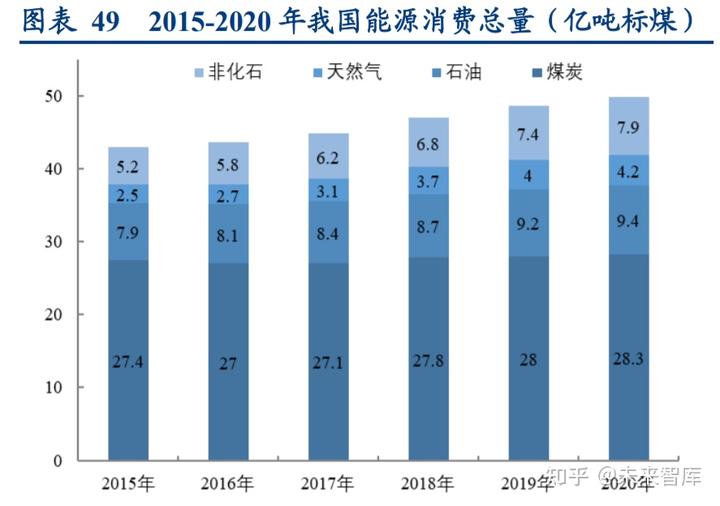

根据我国‘富煤少气缺油’的资源禀赋,我国长期以来形成了以煤炭消费为主体, 石油、天然气并存,水利、光伏和风电等非化石能源大力发展的结构。2020 年我国能源 消费总量为 49.8 亿吨标煤,同比增长 2.2%,煤炭、原油和天然气消费量分别增长 0.6%、 3.3%和 7.2%。从结构上来看,煤炭消费占总消费量的 56.8%,较 2019 年下降 0.9 百分点, 气核风光等清洁能源消费量占能源消费总量的 24.3%,较 2019 年上升 1 个百分点。

如果 以化石能源和非化石能源口径来划分,一次能源占比为 84.1%,非化石能源占比为 15.9%。 从电力装机规模来看,2020 年我国电力装机总量为 22 亿千瓦,火电装机 10.8 亿千 万,风能和光伏合计 5.3 亿千瓦,水电 3.4 亿千瓦,天然气和核电分别为 1 亿和 0.5 亿千 瓦。其中煤炭装机占比接近 50%,天然气装机占比为 4.5%。2020 年气电发电量为 2500 亿度,占全国总发电量的 3%。根据国家统计局数据,天然气消费量折标煤 4.2 亿吨,占 能源总量的 8.4%,无论是从我国能源消费总量电力装机规模来看,天然气在我国能源体 系中占比较小,价格波动更多集中在结构性影响,而非整体性影响。

(三)双碳约束下,天然气制氢成为可选项

对化工行业而言,无机化工碳排放主要是化石能源燃烧所致,对此可通过加强电气 化进程,随着大比例可再生能源电力系统的发展,终端系统以电力代替煤炭、石油等化 石能源的直接利用,可有效减少终端部门乃至整个经济体系的 CO2 排放;有机化工是 C-H 反应,扣除化石能源的问题,工业过程的排放本质是碳转化率的问题,对此按照能源转型委员会的测算,预计到 2050 年化工原料中氢原料占比将大幅抬升。

我国是全球制氢大国,2019 年全国氢气产量超 2500 万吨。2019 年政府工作报告中 提出推动加氢设施建设,2020 年决定未来能源发展方向的“双碳”政策更是加速推动氢 气在各工业领域的应用。氢能一方面可以作为优良的储能材质在电力领域发挥作用,另 一方面做为清洁能源在工业生产中和交通运输中取代碳排放较高的化石能源。目前,工 业领域实现工艺成熟且实现规划化生产氢气的方式主要有三种:第一类是以煤炭和天然 气化石原料制氢;第二类是工业副产氢气,比如焦炭副产的焦炉气、丙烷脱氢和乙烷裂 解装置都可以在主反应进行的过程中副产一定比例的氢气;第三类是电解水制氢。其中 工业副产氢气受主装置产能制约,生产的氢气数量一定且氢气大多在企业内部自用,不 具备大批量向外部供应的条件。

天然气制氢是中东和北美主要采用的制氢路线,这两地油气资源丰富,天然气开采 成本较低,而我国工业氢气主要来源于煤制法。比较而言,煤制氢投资较大,装置规模 大,单位生产成本低,原料自给率高且供给稳定性有保障,缺点在于二氧化碳排放量大, 生产 1 标方的氢气排放的二氧化碳量是天然气的一倍以上。天然气主要成分是甲烷,与水反应后产出的氢气比例较高,且装置投资较小,劣势在于天然气对外依存度较高,价 格呈现强季节性特征,供需紧张的时候某些区域的工业用气存在缺货的风险,对于企业 生产稳定性较差。

根据张彩丽在《煤制氢与天然气制氢成本分析及发展建议》中测算,天然气价格在 2.5 元/立方米和动力煤价格 450 元/吨对制氢成本进行测算,每标方氢气对应成本分别为 1.14 元和 0.87 元/吨,煤制氢气具有一定的成本优势。从长周期的角度来看,煤炭双碳约 束下面临供需两端增量被严控,价格中长期有望保持中高位运行。从碳排放的角度来看, 如果没有配套的有效减碳措施,煤制氢气属于被严控的范畴,在碳排放价格中枢抬升的 背景下,煤制成本有望在未来某一时段与天然气制氢成本形成动态平衡。

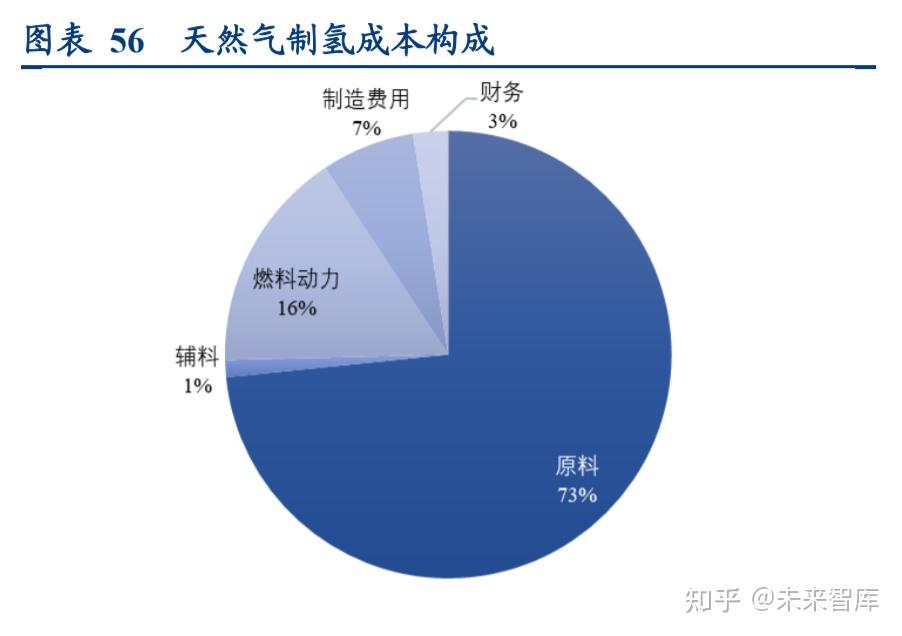

从成本构成的角度来看,天然气制氢中原料成本占比超 70%,原料+燃料口径合计占 比约 90%,这意味原材料和燃料价格波动对于制氢成本影响明显。煤制氢气里原料成本 只有 39%,加上燃料费用也不到 50%,原材料价格波动对于制氢成本影响小于天然气。 以我国资源本身属性来看,煤炭供应相对稳定,近五年内剔除今年前三季度极端情况产 地 5500 卡动煤价格多在 250-450 元/吨范围,对应煤制氢气成本在 0.73-0.87 元/吨。天然 气制氢要想达到这样的成本需要将天然气成本降至 1.25-1.67 元/方。在碳税价格中长期抬 升的背景下,天然气制氢价格将在某一时段与煤制氢价格形成动态平衡。在具备稳定天 然气源的区域或工厂,天然气制氢有望成为煤制氢的有效替代。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。

上一篇:15吨20吨锅炉脱硝环保设备

下一篇:10吨20吨生物质锅炉脱硝厂家