核电行业研究报告:核电设备迎景气周期,乏燃料后处理长坡厚雪

(报告出品方/作者:开源证券,孟鹏飞、熊亚威)1、 核电建设新周期,2023 年迎增长元年1.1、 核电:广泛应用的清洁能源,前景明亮核电是一种清

(报告出品方/作者:开源证券,孟鹏飞、熊亚威)

1、 核电建设新周期,2023 年迎增长元年

1.1、 核电:广泛应用的清洁能源,前景明亮

核电是一种清洁能源,是利用核裂变或核聚变反应所释放的能量发电的技术, 其利用核反应堆产生热能,进而产生蒸汽驱动涡轮发电机产生电力。相较于传统化 石燃料发电站,核电站排放量低,不会产生温室气体和大气污染物,在世界范围内 被广泛应用。

1.1.1、 世界核电历经四次迭代,2050 年全球核装机容量或达当前 3 倍

自 1951 年 12 月美国实验增殖堆 1 号(EBR-1)首次利用核能发电以来,世界 核电技术已历经四次迭代。 第一代:20 世纪五六十年代开发的原型堆和动力堆,由于核电直接从军用到商 用,核电机组附加安全设计少,存在安全隐患; 第二代:20 世纪 60 年代后期,在试验性和原型核电机组基础上陆续建成 发电 功率在 300MW 以上的压水堆、沸水堆、重水堆和石墨水冷堆等核电机组,二代机 组专门设计了能动安全装置,而且仅供民用,提高了核电的经济性; 第三代:总结了核电发展的经验和教训,结合新的安全理念、安全方法和安全 要求进一步提升了安全性能、运行性能以及经济性能; 第四代:2000 年美国联合其他九个有意发展核能的国家堆出第四代核能系统计 划,目前仍在发展阶段,预计在 2030 年左右推向市场;

目前世界主流核电站皆采用第二代或第三代核电技术。其中,第二代和第三代 的主要核电堆型包括压力堆和沸水堆等,在安全性和经济性上较前一代都有提升。 第四代核电技术以在安全性、经济性、核废物处理、防止核扩散上更为出色,代表 堆型包括钠冷快堆、铅冷快堆、气冷快堆、超高温气冷堆等,目前主要研发试验阶 段,商业化预计在 2030 年左右实现。

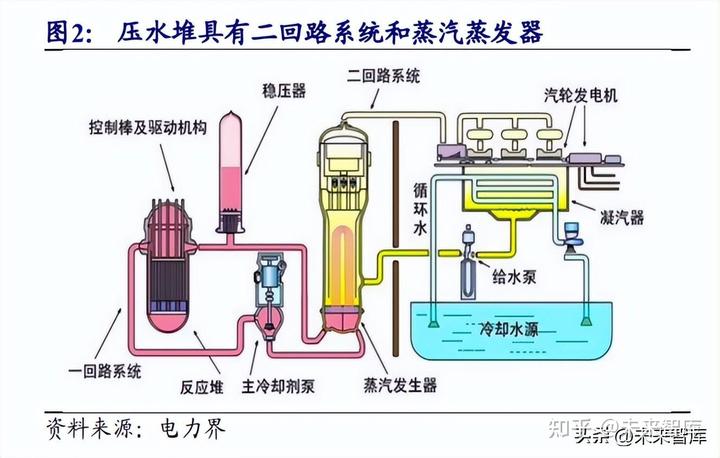

其中,轻水堆广泛应用于第二、三代核电站。轻水堆可分为压水堆和沸水堆, 为世界上最普遍的商用堆型。 压水堆方面,其以加压清水为冷却剂和慢化剂,其结构和运行较为简单、尺寸 较小、经济性好、且安全性高。压水堆核电站主要包括核反应堆、一回路系统、二 回路系统及其他辅助系统。一回路系统主要负责把核裂变产生的热能传递到二回路 的水,使给水变为水蒸汽,而二回路系统则负责把水蒸汽传入汽轮机,带动电机发 电。沸水堆方面,其以沸腾轻水为冷却剂和慢化剂,没有压水堆的二回路系统和蒸 汽蒸发器,在事故时有泄漏放射性物质的危险。 目前全球在运核电站以压水堆为主。根据世界核能协会数据,截至 2020 年末, 全球在运核电反应堆共 441 座,其中压水堆 302 座,占比 68%;沸水堆占比 14%。

高温气冷堆为我国第四代核电站重要方向,以气冷代替轻水堆水冷,主要分为 棱柱式和球床式两种。燃料球靠重力自然落入堆芯,能够不停堆在线换料;可实现 小型模块设计,灵活性更高;且每一个木块功率密度约为大型压水堆核电站的 1/20, 停堆后余热水平较低,更加安全。 2021 年 12 月,我国石岛湾高温气冷堆核电站投入运行,设备国产化率达 93.4%,采用双模块设计,是全球首座球床模块式高温气冷堆核电站。该核电站的 氦气出口温度能达到 750℃,产生 566℃的过热蒸汽,在高效发电之外,高温蒸汽 还能用于热电联产、稠油热采、化工、冶金等。高温气冷堆有望实现大规模绿色制 氢。

世界目光重聚核能,2050 年全球核装机容量或达当前 3 倍。从上世纪 50 年代 至今,全球核电共经历了 4 个发展阶段。2011 年日本福岛核电站事故对世界核电建 设造成了一定负面影响。 但近年来在低碳趋势及全球能源危机下,德国政府计划推迟关闭最后 3 座核电 站;2022 年 2 月,法国宣布将建造六座新反应堆,并考虑再建造 8 座;日本在 2022 年 8 月表示,将探索建设下一代反应堆,并推动闲置核反应堆重启。国际能源 署(IEA)评估认为,到 2050 年全球核装机容量要达到现在的 3 倍。

1.1.2、 我国核电进入高效发展期,2025 年前装机量预计预计达 70GW 左右

我国核电发电量占比较发达国家存在较大差距。2021 年我国核电发电量约 383TWh,核电发电占比约为 5%。虽然我国核电发电量位居世界前列,但发电占比 低于 10%的全球平均水平,较美国、俄罗斯等国家存在较大赶超空间。

我国核电进入安全高效发展期,核电核准加速。我国核电自上世纪 70 年代开 始发展,过去 10 年核电核准分别与 2011 年后和 2016 年后出现了 2 次断档。2011 年因日本福岛事件,国内处于安全考虑在 2012-2014 年暂缓核电建设核准。2016 以 来国内用电增长放缓,装机容量快速增长,出现多台核电机组陆续投产,导致部分 核电机组降负荷运行甚至停机备用的情况;此外,当时全球首个 AP1000 核电项目 ——浙江三门核电站尚未投产,导致 2016-2018 年核电项目核准暂停。 2019 年以来三代机组陆续投产,我国核电核准节奏加快。2022 年,国内核电 核准数量达到创纪录的 10 台,预计后续每年将保持 6-8 台开工核准。

2025 年我国核电装机量有望达 70GW,较“十三五”期间增长 40%。根据 《“十四五”现代能源体系规划》,在 2025 年前,我国核电装机量达到 70GW 左右, 较“十三五”期间增长 40%。根据《中国核能发展报告(2021)》数据,到 2030 年, 我国核电在运装机量有望达到 120GW,核电发电量占全国发电量的 8%。根据《核 电站的发展历程及应用前景》数据,到 2050 年我国核电装机总容量将达到 400GW, 核电发电量份额将增加到 14.5%。

1.2、 核电设备景气周期到来,三代机组价值量可观

核电机组建设周期约为 6-7 年。我国 2008 年-2015 年开工的核电机组已陆续完 成并网。2016 年-2018 年核电核准中止,意味着 2023-2025 年期间新并网机组数量 将会减少,2025 年之后将再次增长。 核电设备景气周期到来。台山核电站建设过程中,核岛设备、常规岛设备分别 于开工第 3 年、开工第 5 年进场。参考台山核电站的建设节奏,我们预计,2019- 2022 年开工的核电站,将在 2023-2025 年迎来设备集中进场,我国即将迎来核电设 备景气周期。

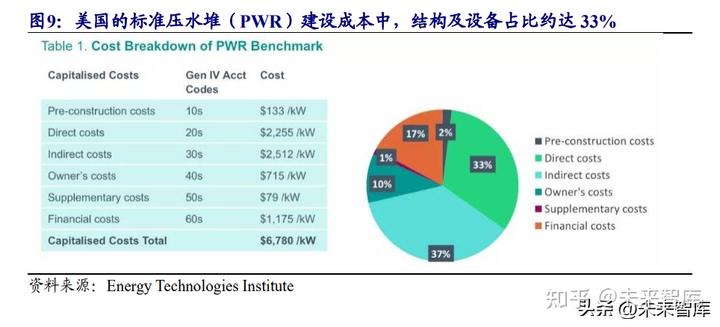

三代核电价值量有所提升。目前我国核电设备以第三代核电设备为主。三代核 电每台机组的 EPC(Engineering Procurement Construction,工程总承包)投资约为 200 亿。我国建设的二代改进型机组建成价单位投资平均 12056 元/千瓦,最高 12983 元/千瓦,最低 10468 元千瓦;而三门一期、海阳一期、台山一期等采用三代 AP1000 机组的核电项目概算建成均价为 21368 元/千瓦。相较二代机组,三代核电 价值量有所提升。目前我国已核准核电项目以三代机型华龙一号、CAP1000 和 VVER 为主。 核电工程设备投资占比平均超 50%。根据英国能源技术研究所(Energy Technologies Institute)数据,美国的标准压水堆(PWR)建设成本中,直接成本占 比约达 33%,包括结构和改进;反应堆设备;涡轮发电机设备;电气设备;散热系 统;杂项设备;特殊材料;模拟器;直接成本的不可预见费等。我国核电工程中设 备投资占比平均超 50%。

1.3、 核电设备自主可控是主线,关注从 0 到 1 的国产化环节

核电产业链上游为核燃料、特种材料及压力容器,中游为核电机组设备,包括 核岛设备、常规岛设备和辅助设备等,下游为核电站建设运维及、乏燃料后处理等。 核电产业链环节中,基础设施占比达 40%,设备投资占比达 50%。我们看好新燃料 及乏燃料运输容器、智能设备、冷却塔等从 0 到 1 的设备环节。

1.3.1、 上游:核燃料、特种材料、核燃料运输容器

铀矿资源转化工艺链较长。铀矿石开采出来后,经过破碎、研磨、浸出、固液 分离、萃取等过程,得到浓缩铀,再经过提纯、化学转化制成二氧化铀或金属铀。 但这时铀产品中铀 235 仅占 0.71%,若要用于核电厂轻水堆的燃料,需要把铀 235 的浓度提 2-5pct 后,才能制成芯块并组装成核燃料组件。 我国核燃料进口依赖度高,中核集团核燃料独家供应。我国大部分铀资源品味 低且埋藏深,开采成本较高,铀矿资源 70%以上都来源于进口,主要供应国家包括 哈萨克斯坦、乌兹别克斯坦、加拿大、纳米比亚、尼日尔和澳大利亚等。核燃料物 资在各国都受到严格管制,只有获得许可的企业才能采购。中核集团目前是中国唯 一拥有完整核燃料循环产业的企业,国家授权中核集团对核燃料、铀产品的生产经 营和进出口实行专营,具有核燃料供应资质。

1.3.2、 中游:核岛设备、常规岛设备和辅助设备

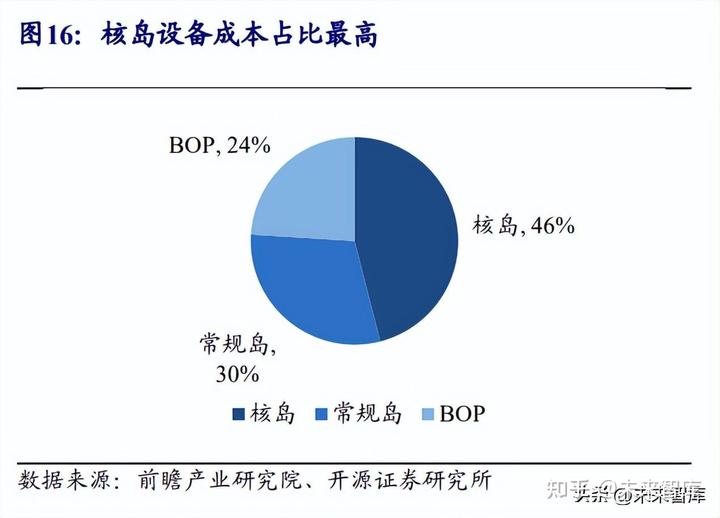

中游核电机组设备主要包括核岛设备、常规岛设备和辅助设备。根据《中国核 能发展报告 2025》,十四五期间我国核电设备年均投资额约为 540-720 亿元。随着 2022 年核电项目审批加速,设备有望迎来放量;叠加核电进入三代装机时代,设备 价值量有望增大。 核电机组中核岛设备成本占比最高,但核岛设备、常规岛设备和辅助设备竞争 格局差异较大。

核岛设备成本占比最高,约为 46%,包括反应堆压力容器、主管道及热交换器 和蒸汽发生器为核岛三大主要部件。这些是我国核电国产化的核心,垄断程度高、 技术壁垒高,且毛利率也较高,属于行业内的高端产品。目前市场参与者较少,主 要以国企为主导,民企更多是参与部分部件的制造。核岛设备的供应以上海电气、 东方电气、哈电集团、中国一重四大国企为主,主要承担三代核电主设备,如反应 堆压力容器、稳压器、蒸汽发生器、汽轮发电机、主冷却剂泵的供应。民营企业在 细分产品如阀、泵管道、风机制冷设备等方面占据了主要供应地位。 核岛设备:核心产品由国企垄断,民企积极布局细分零部件领域。技术难度大、质量要求高、资金投入多等原因导致核岛设备的进入壁垒极高,核心设备包括压力 容器、蒸汽发生器、主泵及主管道等均由国企垄断,兼具投资占比较高与毛利率较 高两大特点,主要参与者为东方电气、上海电气、哈动力集团和一重集团四家企业。

常规岛设备占比约 30%,壁垒及毛利率较低。主要包括汽轮机组和二回路等辅 助系统。由于常规岛的发电原理与火电、水电等其他发电站相似,设备具备一定的 通用性,因此常规岛设备的市场竞争程度较高,毛利率较低。 辅助设备占比约 20%,民营企业居多,市场竞争激烈。包括核燃料储存系统、 电厂运行控制系统、专设的安全设施和系统、放射性废物处理系统等。2015 年,国 内开启核三级设备市场化,辅助系统设备市场中民营企业较多,由于无特殊的技术 要求,技术壁垒低,市场参与者较多且竞争激烈,毛利率水平偏低。

1.3.3、 下游:核电站建设、运营及乏燃料处理等

下游为核电站建设、运营及乏燃料处理等。核电建设周期长、投资规模大,前 期工作一般需要 5-10 年。由于核电行业的特殊性及核电技术的复杂性,不管是在运 装机容量还是发电量行业集中度都很高,2020 年核电运营市场 CR2 高达 90%以上。 我国的核电项目大都由中国核电和中国广核两家分别或合作建设运营。 核电运营商的发电成本主要由核燃料、折旧及摊销、职工薪酬和乏燃料处理费 用构成。根据中广核招股说明书数据,四大成本构成在 2016-2018 年度合计占比分 别为 81.25%、79.28%及 81.43%。核燃料是发电成本的主要构成之一,2018 年度占 总发电成本的 31.33%。

2、 乏燃料后处理建设提速,后处理设备长坡厚雪

2.1、 我国坚持核燃料闭式循环处理,乏燃料处理能力亟待提升

2.1.1、 我国坚持核燃料闭式循环处理

乏燃料是指受过辐射照射、被使用过的核燃料,通常由核电站的核反应堆中卸 出。这种燃料无法继续维持核反应,且具有放射性,但其中含有的铀 235、钚 239 等可裂变材料和铀 238 等可转换材料仍然具有二次利用价值。将乏燃料中的铀、钚 与裂变产物相互分离,将回收的铀和钚作为核燃料再利用的过程叫做乏燃料后处理,是核燃料循环后段中的关键环节之一。

辐照之后的燃料组件依然保留着 475-480KG 的 U,占了新燃料 U 装料的 95- 96%,燃料组件收到辐照后会产生 5KG 的 PU 元素,占了整个燃料组件的 1%,这 些 U 和 Pu 元素都可以循环再利用,不可利用的裂变产物只占到组件重量的 3%-4%。

乏燃料后处理的意义首先在于资源的充分利用。通常压水堆核电站铀资源的利 用率仅为 0.37%,如果对乏燃料进行后处理,用“榨”出来的铀在压水中在循环一 次,可节省天然铀 25%;若如此多次循环,则铀资源的利用率可以达到 1%;若将 后处理得到的钚与铀富集后剩下的贫铀制成快堆燃料,则铀资源的利用率可以提高 60 倍左右,达到 60%到 70%,这意味着原本仅能使用 50~60 年的天然铀可利用长 达 3000 余年。此外,乏燃料后处理可以显著减少需长期深地质层处置的核废物体 积,并且大幅降低核废料的放射性。 乏燃料处理方式可分为闭式循环和一次通过循环两种。闭式循环是指对乏燃料 进行处理,回收其中可用的材料和元素,英法俄日等国家采取该路线,其中法国技 术最为先进 。一次通过循环则是将乏燃料作为放射性废物直接予以深埋贮存,采取 该路线的国家主要有美加瑞(典)等。我国坚持核燃料闭式循环处理(后处理)。

中核集团与法国阿海珐公司合作建设处理厂,借鉴法国乏燃料闭式循环处理的 大规模商业运行经验,实现核燃料的循环利用。2010 年年底中国自主建设的中试厂 热调试取得成功,预计 2025 年前后才会正式投入运行,但中试厂规模有限,年处 理能力仅为 50 吨。 与法国阿海珐公司合作后,在甘肃省境内建立年处理规模达 800tHM 的乏燃料处理厂已于 2021 年实现第一罐混凝土浇筑,预计 2029 年后处理 设施进行热试,2030 年实现投运,总造价将超过 1000 亿。

2.1.2、 乏燃料后处理产能亟待提升

我国核电机组核准加速,2030 年核电机组装机容量有望翻倍。2022 年,我国 核电机组核准加速,全年共核准 5 个核电项目总计 10 台核电机组。截至 2022 年底, 我国在运核电机组 55 台;截至 2022 年 9 月,在建核电机组 23 台,为全球第一。

我国早期投入运行的多台核电机组已处于堆水池饱和或即将饱和的困境,政府 乏燃料后处理基金支出快速增加,乏燃料离堆贮存的需求十分紧迫。目前秦山第二 核电厂一、二号机组、大亚湾核电厂和岭澳核电厂在堆贮存水池已饱和或即将饱和。 秦山核电厂、岭澳核电厂 (二期)的核电机组在堆贮存水池在 2021-2025 期间将陆 续达到饱和。

我国乏燃料后处理产能不足,乏燃料后处理能力亟待提升。目前我国后处理产 能仅 50 吨/年,在建产能约有 400 吨/年(其中首期 200 吨预计 2025 年运营;中核 龙瑞乏燃料 200t 处理项目二期厂区规划于 2022 年开始建设)。相比英法俄日等国, 我国乏燃料处理能力较小。

2025 年之后,核电装机将大幅上升,乏燃料的量会相应增加。目前,我国存量 乏燃料近万吨,每年新增超 1000 吨,平均每台机组产生约 25 吨/年。预计到 2035 年存量降到 3.87 万吨,每年新增超 3000 吨。若 2035 达到动态平衡,需 3-4 个 800 吨/年后处理厂,每个投资 1000-1500 亿,总投资 3000-6000 亿元。其中设备占比约 40%-50%,智能装备占设备的 20%。 我国第一期龙腾 200 吨,总投资额约为 300 亿,其中设备投资额占比约 50%。 按照 2030 年 800 吨处理产能计算,设备总投资额约为 600 亿元,折合每年 60 亿市 场规模。

3、 从 0 到 1:新燃料及乏燃料运输容器、智能设备、冷却塔

3.1、 新燃料运输容器国产化伊始, 资质壁垒高企

3.1.1、 新燃料运输容器国产化伊始

新燃料组件运输容器用于装载未经辐照、未发生核链式反应的燃料组件。核燃 料安装于核电站反应堆堆芯中,可分为天然六氟化铀直接加工及乏燃料后处理加工 (MOX 燃料)两种。核燃料组件一般由数百根圆柱形燃料棒成束组成,内部装载 含有 2%-4%铀 235 或铀 238 的燃料。

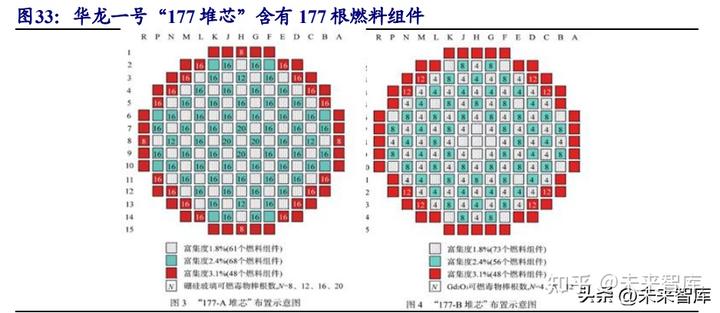

核燃料组件换料周期一般为 18 个月,单次更换 1/3 的燃料。以广东大亚湾核电 站为例,该核电站站 M310 型反应堆堆芯由 157 个 AFA3G 燃料组件构成,换料周 期 18 个月,每次更换 1/3 的燃料;华龙一号所使用的 177 堆芯由 177 个燃料组件构 成。

一座百万千瓦的压水堆核电厂运行 1 年,大致需要 30 吨燃料组件的运输量。 目前我国的核电厂主要建设在东南沿海,核燃料的生产厂和核废料处置库位于西部 地区,核燃料运输耗时一周左右。 新燃料运输容器国产替代开启。运输容器型号包括 CNFC- 300、STC-NF1A、 ANT-12A,以及用于实验快堆燃料组件运输的 TK-C57、CEFR- MOX-N01。目前, 我国已获得产品资质的企业包括科新机电、上海阿波罗、西安核设备、大连宝原核 设备等。

ANT-12A 适用于绝大多数压水堆燃料组件运输。根据生态环境部官网《ANT12A 型新燃料运输容器设计批准书》数据,ANT-12A 型号容器 可以用于运输 STEP-12 系列,以及我国目前绝大多数压水堆核电站主要采用的 AFA3G 系列新燃 料组件。 在新燃料运输容器上,科新机电已实现该领域高端设备的国产化。公司为行业 内少数拥有核电资质的民营压力容器制造企业,目前已取得了 ANT-12A 型新燃料 运输容器项目批量化生产订单并服务于“一带一路”相关项目。

3.1.2、 2030 年我国核燃料(新燃料)运输容器市场空间将达 40.8 亿元

根据《世界核电厂运行实绩报告(2022)》数据。我国目前在运核电机组 54 个; 我们预计,到 2025 年和 2030 年,我国在运核电机组将分别达 62 个和 96 个。 假设我国在运反应堆堆芯燃料组件数平均 157 个,在建核电机组堆芯燃料组件 数与“华龙一号”相同,为 177 个;反应堆堆芯换料平均周期为 15 个月,每次更 换 1/3 的燃料;假设核电机组有一定的新燃料贮存要求。

假设核燃料(新燃料)运输容器单价 150 万元,单台设备每年将使用一次,我 们测算,2022 年我国核燃料换料所需运输容器市场空间为 20.3 亿元,至 2025 年约 为 26.3 亿元,2030 年或将达 40.8 亿元。

3.2、 乏燃料贮运容器、智能设备前景广阔

3.2.1、 乏燃料运输容器国产替代空间大

乏燃料后处理贮运容器主要分为金属容器和混凝土容器两种。乏燃料后处理前 首先需要贮存-运输-贮存,其刚卸出时仍然会放出大量热量,需要先在核电站的乏 燃料水池中进行冷却(湿法贮存)5-8 年。经过湿法贮存的乏燃料将被运输到其他 地方进行集中暂存,以备后处理。在乏燃料贮运容器中,金属容器安全性高,但成 本较为高昂;混凝土容器造价较低,但安全性不如金属容器。 乏燃料运输容器结构复杂,性能要求及工艺难度高。目前我国所采用的乏燃料 运输容器主要为从美国采购的 NAC-STC 型(两台,单台价格 3,000 万美元)和 Histar 60 型商业压水堆乏燃料运输容器,单台容量分别为 26 组、12 组。此外,乏燃 料储运容器中还包括储运两用容器等,该种容器在转运至集中贮存点后可直接就地 储存,既减少了一次乏燃料取出-放置的过程,也省去了空容器运输的成本。

目前,我国从事乏燃料运输容器生产的企业主要有大连宝原核设备有限公司、 西安核设备有限公司。其中,前者生产型号主要为 RY-IA/IB 等乏燃料运输容器, 西安核设备有限公司制造 CNSC 乏燃料运输容器。

3.2.2、 乏燃料干式离堆贮存迎来机遇

乏燃料离堆贮存可以暂缓乏燃料后处理产能压力。随着乏燃料年产量的增加, 在乏燃料后处理规模化之前可将饱和的乏燃料卸出,运至统一地点管理,待后处理 大厂建成后,再进行后处理。 离堆贮存主要分为干法贮存和湿式贮存。湿法贮存是将乏燃料贮存在水池中, 依靠池水对乏燃料进行冷却和屏蔽辐射;干法贮存则是将乏燃料贮存金属或混凝土 容器中,容器里充满空气或惰性气体,依靠气体对流来对乏燃料进行冷却,依靠容 器外壳来屏蔽辐射。 我国乏燃料后处理形势与日本类似。其一,我国和日本都具有一定的乏燃料后 处理能力,但皆以小规模试点为主,暂未运行国大规模商业化处理厂。其二,我国 与日本都选择了和法国阿海珐公司合作建厂,借鉴阿海珐公司成熟闭循环处理技术 经验。其三,我国与日本都面临乏燃料离堆贮存的迫切需求。

日本乏燃料干式离堆贮存对我国具有借鉴意义。1998 年后,日本的乏燃料没有 再委托其他国家处理,由于后处理厂投运时间延期, 乏燃料已经快达到其容量上限, 因此日本已大规模采用干式离堆贮存方式。预计到 2025 年,中国有 3000 吨乏燃料 需要离堆贮存。日本的乏燃料暂存、处置方式具有借鉴意义。

湿式贮存为目前普遍采用的方法,干式贮存有望成为未来主流。干法贮存前期 投入较大,但安全性高,且储运方便。2021 年 11 月,秦山三期规划建设乏燃料临 时干式贮存设施,拟建设 18 个 QM-400 模块,并留有增建 2 个模块的场地,每个 QM-400 模块可贮存 24000 根乏燃料棒束,按照机组实际产生的乏燃料推算,可存 贮机组运行 45 年的乏燃料。

目前,上海阿波罗在乏燃料干法贮存容器领域已有成品交付。2020 年 12 月, 公司生产的干法贮存容器发往田湾核电站。 根据 Nuclear Energy Institute 数据,干法贮存设施和设备的前期投入需要至少 800 万美金,但每年贮存乏燃料的成本只需要 30 万美金。假设单个乏燃料干式贮存 容器设计容量为 15 吨,售价为 900 万美金,按 2025 年乏燃料累计产量为 1.6 万吨 计算,则到 2025 年,干式贮存容器的市场规模在 96 亿美元。

3.2.3、 乏燃料后处理智能设备自主可控需求迫切

实体清单限制,核工业关键设备自主可控需求迫切。近年来,中美贸易摩擦不 断加剧,2018 年 10 月美国能源部限制对中国出口核技术,并于 2020 年 6 月美国国 防部将中核集团等企业列入“实体清单”,但国内核工业领域部分进口设备已达到 使用寿命期限,面临设备无法迭代更新的困难局面。我国迫切需要在关键设备环节 进行进口替代,实现自主可控。 目前入局乏燃料后处理智能设备的厂商包括景业智能等。景业智能第二代电随 动机械手在各方面已经可完全实现进口替代,且在部分性能指标上已超越大部分国 际一线随动机械手。

3.2.4、 2025 年我国乏燃料运输容器市场空间或达 199.1 亿元

我国乏运输容器依赖进口,运输能力严重不足。截至 2019 年,我国乏燃料的 运输工作主要由中国核工业集团下的中核清原环境技术有限责任公司承担。该公司 仅拥有从美国购买的两种商业压水堆乏燃料运输容器,容量分别为 26 组和 12 组, 运输能力严重不足。 核电站投入运行第二年开始卸料,100 万 kw 每年产生 21t 的乏燃料。根据我国 现有的乏燃料处理能力,我们测算,我国 2021/2022/2025 年乏燃料当年外运需求量 分别为 707 吨/752 吨/1047 吨;离堆贮存需求量分别为 2230 吨/2932 吨/5591 吨。从 国外研制乏燃料运输容器的发展历程来看,乏燃料运输容器吨级会经历 10t-20t-100t 等几个阶段。我国目前仅完成了第一个 10t 阶段(以核二院为主导),还尚未进入到 第二个阶段。假设我国乏燃料运输容器单次容量为 10t,单价 3000 万元,我们测算, 2021/2022/2025 年我国乏燃料运输容器市场空间分别为 88.1/110.5/199.1 亿元。

3.2.5、 乏燃料后处理智能装备探寻千亿市场规模

核工业智能装备领域有望迎来千亿市场规模。根据景业智能披露数据,我们测 算,2021-2035 年乏燃料后处理智能装备市场规模约为 418 亿元-1183 亿元,按直线 法均摊,每年投资额约 28 亿元-79 亿元。

3.3、 冷却塔沿海核电应用趋势明朗

冷却塔沿海核电应用趋势明朗。目前,沿海核电站多使用直流冷却方案,但取 水量、用水量、排热量极大,对鱼类繁衍等生态问题有较大影响,且在藻类生长的 旺季容易发生滤网堵堵塞,造成潜在风险。2022 年 12 月 16 日,我国首座核电站超 大型冷却塔——广东廉江核电项目一期工程 1 号冷却塔顺利完成首段环基混凝土浇 筑。2023 年 3 月 14 日,中国核电工程有限公司发布自然通风湿式冷却塔基于水轮 驱动的势能利用技术研究项目采购公告,核电海水二次循环冷却(冷却塔冷却)应 用趋势明朗。

依据核电站循环水系统及配套冷却塔的特点,100 万千瓦装机容量机组应配套 2 台 2800m³/h 核岛用冷却塔和 1 台 1,000m³/h 常规岛用冷却塔。以 2022 年核电5698.6 万千瓦装机容量,2030 年预计达到 12000 万千瓦装机容量计算,则有 126 台 核岛用冷却塔和 63 台常规岛用冷却塔的市场空间。

4、 行至中途:核岛设备、核电阀门、辅助设备

4.1、 核岛设备国产替代程度不一

反应堆压力容器:压力容器在核岛设备投资中的占比最高,占 23%。压力容 器是安置核反应堆并承受其巨大运行压力的密闭容器,作为防止辐射性外泄的第二 道屏障,对核安全至关重要,它具有制造技术标准高、难度大和周期长等特点。根 据中国一重 2020 年报显示,国内大部分反应堆压力容器由中国一重制造,2020 年 订货 20.23 亿元,同比增加 18.03 亿元,毛利同比上升 4%。除国企之外,科新机电、 海陆重工、海锅股份、兰石重装等民企也在布局生产反应堆压力容器。国产化方面, 在 2016 年,中国核电站反应堆压力容器的最后一个关键零部件—C 型密封环实现 了国产化,中国成为继美国之后全球第二个能生产 C 型密封环的国家。

主管道:它连接反应堆一次冷却剂系统的压力容器、蒸汽发生器、主泵等关键 部件,在核岛设备投资中的占比达 20%。国产化进程方面,渤船重工在三门一期 AP1000 机组中供货的主泵,首次实现了 100%国产化。根据中为咨询数据,台海 核电生产的主管道在国内核电市场的占有率达 50%,并出口到巴基斯坦。台海核电 2020 年报显示,核电站一回路主管道占该公司主营业务 6.37%,已供货 10 余套主 管道,有 5 套正在生产制造。

主泵:主泵是核电运转控制水循环的关键,功能是使冷却剂形成强迫循环,从 而把反应堆中产生的热量传送至蒸汽发生器以产生蒸汽,驱动汽轮机做功。国产化 进程方面,2018 年,哈电集团和沈阳鼓风机集团共同承制的首台 AP1000 屏蔽电机 主泵试验成功,标志了我国成功实现核主泵国产化。主泵泵壳国产化方面,应流股 份、台海核电通过引进消化吸收国外技术,目前已将主泵泵壳实现了国产化。根据 台海核电 2020 年报,该公司于 2016 年 3 月取得铸造主泵泵壳生产资质,目前已供 货 12 件主泵泵壳。

蒸汽发生器 U 型传热管:蒸汽发生器的 U 型传热管为防止放射性产物外泄的 主要屏障,其完整性对于蒸汽发生器和整个核电站的安全运行都十分重要。从国产 化进程看,目前国内有 2 家厂商具备核电用不锈钢无缝管的生产能力,久立特材是 国内较少具备采用国际先进的热挤压工艺生产核电用不锈钢无缝管的厂商,于 2017 年 10 月、12 月先后中标白龙核电 2 号机组与漳州核电 1 号机组蒸汽发生器 690U 形 管项目,验证了其产品的实力。

4.2、 核电阀门自主可控力强

核电阀门是指在核电站中核岛、常规岛和电站辅助设施系统中使用的阀门。它 连接整个核电站的数百个系统,控制并调节介质的压力、温度、流向、流量,并对 压力容器及核电系统起着安全保护的重要作用,是核电站安全运行中的必不可少的 重要组成部分。 核级阀门在核岛中使用量较大,在整个核岛设备的投资中占比约 12%、常规 岛占比 19%。国内民营企业积极布局核电阀门领域,目前核级阀门已基本实现了国 产化,国产化程度已超过 80%。 我国核电阀门企业起步晚、规模小、在中高端产品领域有较大差距,仍存在较 大的进步空间。国外公司通常成立于 2000 年以前,有着长期研究核电阀门的经验, 2021 年,美国西屋电气的营业收入约为 274 亿元人民币,而我国核电阀门民营龙头 企业江苏神通,2021 年营业收入为 19 亿元,差距较大。根据华经产业研究院数据, 2020 年我国核电阀门市场规模约为 38 亿元。

4.3、 辅助设备 HVAC 系统已实现国产化

暖通空调(HVAC)系统设备:核电站的 HVAC 系统设备是保障核岛正常运行 以及工作人员工作环境安全的关键设备。核电领域对 HVAC 系统设备的性能参数、 运行的可靠性、安全性、耐久性等要求非常严格。例如核岛 HVAC 系统至少要保证 40 年的使用寿命,在发生故障情况下将放射性气体及时过滤排除,还需满足耐辐射、 耐腐蚀等要求。 国产化进程方面,参与 HVAC 系统设备制造的公司主要有南风股份、盾安环境、 盈峰环境、金盾股份等。南风股份在核电站 HVAC 系统设备的市场占有率达 70% 以上,自主研发的设备打破了国外领先企业对国内的技术垄断,实现了核电站核岛 HVAC 系统关键设备的国产化。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。